Kadangi valstybiniai prekių ir paslaugų pirkimai turi tiesioginę tiesioginę įtaką nacionalinių pajamų dydžiui ir kadangi jie yra egzogeniniai ir autonomiški, t.y. nepriklauso nuo pajamų lygio (G= G), tada pridėjus juos prie vartotojų ir investicijų išlaidų sumos grafike atsispindi lygiagretus bendrų išlaidų kreivės poslinkis aukštyn.

Vyriausybės pirkimų GD vertės pokytis, taip pat kitų autonominių išlaidų (vartotojų išlaidų DC arba investicinių išlaidų DI) pokytis Keinso modelyje turi multiplikatorių. Jei valstybė perka prekes ar paslaugas už papildomus 100 USD (samdo valdininką ar mokytoją ir moka jam atlyginimą, arba perka savo įmonei techniką, pradeda tiesti greitkelį ir pan.), t.y. DG = 100 USD, tada šios prekės ar paslaugos pardavėjo disponuojamos pajamos šia suma padidėja ir skirstomos į vartojimą (C) ir santaupas (S). Jei ribinis polinkis vartoti ( mpc) yra lygus 0,8, tada gausime mums jau pažįstamą piramidės ir daugiklio efektą.

Bendras bendrųjų pajamų padidėjimas (DY) dėl valdžios sektoriaus pirkimų padidėjimo bus toks: DY = DG × mult = DG × (1/1 – mpc) = 100 × 5 = 500. Taigi, vyriausybės pirkimų padidėjimas 100, bendros pajamos padidėjo penkis kartus. Reikšmė 1/(1 – mрc) vadinama viešųjų pirkimų daugikliu. Valstybės pirkimų daugiklis – tai koeficientas, parodantis, kiek kartų bendros pajamos padidėjo (sumažėjo), padidėjus (sumažėjus) valstybės pirkimams vienu. Norėdami algebriškai išvesti vyriausybės pirkimo daugiklį, pridėkite jų vertę prie bendrųjų pajamų (produkcijos) funkcijų Y ir G. Gauname: Y=C+ aš+ G . Kadangi vartojimo funkcija yra tokia: C = SU+ mрc Y , pakeiskite jį į mūsų lygtį: , pertvarkykite ir gaukite:

.

.

Taigi tai yra bet kokios rūšies savarankiškų išlaidų daugiklis: vartotojų, investicijų ir vyriausybės. Pažymėkime jį K A – autonominių išlaidų daugikliu K A = Kc = K I = K G, kur Кс yra autonominių vartotojų išlaidų daugiklis, К I yra autonominių investicijų išlaidų daugiklis, К G yra vyriausybės pirkimų daugiklis (kartais vadinamas valdžios sektoriaus išlaidų daugikliu, o tai nėra visiškai teisinga, nes vyriausybės vertė išlaidos, kaip žinome, apima ir pervedimus, kurių daugiklis turi skirtingą formulę ir reikšmę, apie kurią bus kalbama vėliau.) Kuo didesnis mрc, tuo statesnė planuojamų išlaidų kreivė Ep ir tuo didesnė išlaidų daugiklio reikšmė.

Reikėtų nepamiršti, kad daugiklis veikia abiem kryptimis. Didėjant išlaidoms, bendrosios (nacionalinės) pajamos didėja multiplikatyviai, o mažėjant išlaidoms bendrosios (nacionalinės) pajamos mažėja daugybiškai. Šis principas taikomas ne tik išlaidų daugikliui, bet ir visų kitų rūšių multiplikatoriams.

Mokesčiai ir jų rūšys

Kaip rašė Benjaminas Franklinas: „Niekas nėra tikras gyvenime, išskyrus mirtį ir mokesčius“. Mokesčiai yra valstybės priverstinis tam tikros pinigų sumos atėmimas iš namų ūkių ir firmų ne mainais į prekes ir paslaugas. Mokesčiai atsiranda atsiradus valstybei, nes jie atstovauja pagrindinis valstybės pajamų šaltinis. Valstybė (vyriausybė), vykdydama daugybę savo funkcijų, patiria išlaidų, kurios apmokamos iš savo pajamų, todėl veikia mokesčiai lėšų šaltinis valstybės išlaidoms apmokėti.

Kadangi valstybės paslaugomis (kurios, žinoma, negali būti teikiamos nemokamai) naudojasi visi visuomenės nariai, valstybė už šias paslaugas renka mokesčius iš visų šalies piliečių. Taigi mokesčiai yra pagrindinė pajamų perskirstymo priemonė tarp visuomenės narių.

Mokesčių sistema apima: 1) apmokestinimo subjektą (kas privalo sumokėti mokestį); 2) apmokestinimo objektas (kas apmokestinama); 3) mokesčių tarifai (procentais, kuriais apskaičiuojama mokesčio suma).

Suma, nuo kurios sumokamas mokestis, vadinama mokesčio baze. Norint apskaičiuoti mokesčio sumą (T), mokesčio bazės vertė (B T) turi būti padauginta iš mokesčio tarifo (t): T = B T x t

Mokesčių principus suformulavo A. Smithas savo dideliame veikale „Tautų turto prigimties ir priežasčių tyrimas“, išleistame 1776 m. Smitho teigimu, mokesčių sistema turėtų būti tokia: šviesus(ji neturėtų praturtinti turtingųjų ir padaryti vargšų vargšus); suprantamas(mokesčių mokėtojas turi žinoti, kodėl jis moka tą ar kitą mokestį ir kodėl jį moka); patogus(mokesčiai turi būti renkami tada ir tokiu būdu, kuris yra patogus mokesčių mokėtojui, o ne mokesčių mokėtojui); nebrangus(mokesčių pajamų suma turi gerokai viršyti mokesčių surinkimo išlaidas).

Šiuolaikinė mokesčių sistema remiasi sąžiningumo ir efektyvumo principais.

Teisingumas privalo būti vertikaliai(tai reiškia, kad skirtingas pajamas gaunantys žmonės turi mokėti skirtingus mokesčius) ir horizontaliai(tai reiškia, kad vienodas pajamas gaunantys žmonės turi mokėti vienodus mokesčius.) Yra dvi pagrindinės mokesčių rūšys: tiesioginiai ir netiesioginiai. Tiesioginis mokestis yra mokestis nuo tam tikros ūkio subjekto gaunamos pinigų sumos (pajamų, pelno, palikimo, piniginės turto vertės). Taigi, tiesioginiai mokesčiai apima: pajamų mokestis; pajamų mokestis; paveldėjimo mokesčiai; nuosavybės mokėstis; mokesčių transporto priemonių savininkams. Tiesioginio mokesčio ypatybė yra ta, kad mokesčių mokėtojas (tas, kuris moka mokestį) ir mokesčių mokėtojas (tas, kuris moka mokestį valstybei) yra tas pats agentas. Netiesioginis mokestis– Tai yra produkto ar paslaugos kainos dalis. Kadangi šis mokestis yra įtrauktas į pirkimo kainą, jis yra numanomas. Netiesioginis mokestis gali būti įtrauktas į prekės kainą arba kaip fiksuota suma, arba kaip procentas nuo kainos. Netiesioginiai mokesčiai apima: pridėtinės vertės mokestis(PVM) (šis mokestis turi didžiausią svorį Rusijos mokesčių sistemoje); pardavimų mokestis; pardavimų mokestis; akcizo mokestis(akcizinės prekės yra cigaretės, alkoholiniai gėrimai, benzinas, nafta, automobiliai, papuošalai); muito mokesčiu. Netiesioginių mokesčių ypatumas yra tas, kad mokesčių mokėtojas ir mokesčių mokėtojas yra skirtingi agentai. Mokesčių mokėtojas yra prekės ar paslaugos pirkėjas (jis sumoka mokestį pirkdamas), o mokesčių mokėtojas – įmonė, pagaminusi šią prekę ar paslaugą (mokestis moka valstybei).

Išsivysčiusiose šalyse 2/3 mokesčių pajamų gaunama iš tiesioginių mokesčių, o besivystančiose ir pereinamosios ekonomikos šalyse 2/3 mokestinių pajamų gaunama iš netiesioginių mokesčių, nes juos lengviau surinkti, o pajamos priklauso nuo kainų, o ne nuo kainų. pajamos. Dėl tos pačios priežasties infliacijos laikotarpiais valstybei labiau apsimoka naudoti netiesioginius, o ne tiesioginius mokesčius. Tai sumažina tikrosios mokestinių pajamų vertės praradimą.

Priklausomai nuo to, kaip nustatomas mokesčio tarifas, yra trys apmokestinimo rūšys: proporcinis mokestis, progresinis mokestis ir regresinis mokestis.

At proporcingas mokestis Mokesčio tarifas nepriklauso nuo pajamų dydžio. Todėl mokesčio suma yra proporcinga pajamų dydžiui.

Tiesioginiai mokesčiai (išskyrus pajamų mokestį ir kai kuriose šalyse pelno mokestį) ir beveik visi netiesioginiai mokesčiai yra proporcingi.

At progresinis mokestis Mokesčio tarifas didėja, kai pajamos didėja, ir mažėja, kai pajamos mažėja.

At regresinis mokestis mokesčių tarifas didėja mažėjant pajamoms ir mažėja, kai pajamos didėja.

Šiuolaikinėmis sąlygomis nesilaikoma aiškiai regresyvios apmokestinimo sistemos, t.y. tiesioginių regresinių mokesčių nėra. Tačiau visi netiesioginiai mokesčiai yra regresiniai, ir kuo didesnis mokesčio tarifas, tuo jis regresyvesnis. Regresyviausi mokesčiai yra akcizai. Kadangi netiesioginiai mokesčiai yra prekės kainos dalis, tai, priklausomai nuo pirkėjo pajamų dydžio, šios sumos dalis jo pajamose bus didesnė, tuo mažesnės pajamos, o kuo mažesnės, tuo didesnės pajamos. Pavyzdžiui, jei cigarečių pakelio akcizas yra 10 rublių, tada šios sumos dalis pirkėjo, kurio pajamos yra 1000 rublių, biudžete yra lygi 0,1%, o pirkėjo, turinčio pajamų, biudžete. 5000 rublių. – tik 0,05 proc.

Makroekonomikoje mokesčiai taip pat skirstomi į: autonominis(arba styga), kurios nepriklauso nuo pajamų lygio ir yra žymimos T ir pajamos, kurios priklauso nuo pajamų lygio ir kurių vertė nustatoma pagal formulę: tY, kur t – mokesčio tarifas, Y – visos pajamos (nacionalinės pajamos arba bendrasis nacionalinis produktas)

Mokesčių pajamų suma (mokesčio funkcija) yra lygi: T = T + tY

Yra vidutinis ir ribinis mokesčio tarifas. Vidutinė norma mokestis yra mokesčio sumos ir pajamų sumos santykis: t av = T/Y. Ribinė norma mokestis – tai mokesčio sumos padidėjimo suma už kiekvieną papildomą pajamų padidėjimo vienetą. (rodo, kiek padidėja mokesčio suma, kai pajamos padidėja vienu vienetu): t ankstesnis = DT/DY. Tarkime, kad ekonomika turi progresinę mokesčių sistemą, o pajamos iki 50 tūkstančių dolerių. apmokestinamas 20% tarifu ir virš 50 tūkst. – 50 proc. Jeigu žmogus gauna 60 tūkst. pajamų, tada jis sumoka mokesčių sumą, lygią 15 tūkstančių dolerių. (50 x 0,2 + 10 x 0,5 = 10 + 5 = 15), t.y. 10 tūkstančių dolerių nuo 50 tūkstančių dolerių ir 5 tūkstančių dolerių sumos. nuo sumos, viršijančios 50 tūkstančių dolerių, t.y. nuo 10 tūkstančių dolerių Vidutinis mokesčio tarifas bus 15:60 = 0,25 arba 25%, o ribinis mokesčio tarifas bus 5:10 = 0,5 arba 50%. Taikant proporcingą mokesčių sistemą, vidutiniai ir ribiniai mokesčių tarifai yra vienodi.

Mokesčiai veikia ir visuminę paklausą, ir visuminę pasiūlą. Tačiau mūsų išlaidų ir pajamų modelis, kadangi tai yra keinsistinis modelis, mokesčių įtaką vertina tik visuminei paklausai.

Pagal „išlaidų-pajamų“ modelį mokesčiai, taip pat vyriausybės pirkimai, daro įtaką nacionalinėms pajamoms (bendrai produkcijai) Y su daugiklio efektas.

Yra dviejų tipų mokesčių daugiklis: 1) autonominis (kodo) mokesčių daugiklis ir 2) pajamų mokesčio daugiklis.

Prašome nevėluoti, elgtis padoriai, nekalbėti atsakant – atsistokite, būkite aktyvūs atsakymuose. Nedėkite maišelių ar butelių ant stalų, ant stalo neturi būti nieko, išskyrus sąsiuvinius ir rašiklius.

Turite įsiminti apibrėžimus, kuriuos jums atspausdinau. Pažvelkite į problemų sprendimo eigą, mes išspręsime tokias problemas.

Už gerus atsakymus mokiniai bus apdovanoti.

Atvira pamokos tema: Fiskalinė politika

Prieš spręsdamas kiekvieną problemą, prašau pagrindinių apibrėžimų:

1 problemos sąlygos:

Biudžeto ir mokesčių (fiskalinė) politika vyriausybės priemonės, skirtos keisti valstybės išlaidas, mokesčius ir valstybės biudžeto būklę, kuriomis siekiama užtikrinti visišką užimtumą, mokėjimų balanso pusiausvyrą ir ekonomikos augimą, sukuriant neinfliacinį BVP.

Ekspansinė fiskalinė politika ( fiskalinė plėtra) trumpuoju laikotarpiu jos tikslas yra įveikti ciklinį ekonomikos nuosmukį ir apima vyriausybės išlaidų didinimą G, mokesčių mažinimą T arba šių priemonių derinį. Ilgalaikėje perspektyvoje mažinimo politika

mokesčiai gali lemti gamybos veiksnių pasiūlos plėtrą ir ekonominio potencialo didėjimą.

Prieštaringa fiskalinė politika ( fiskalinis apribojimas) siekiama apriboti ciklinį ekonomikos atsigavimą ir apima vyriausybės išlaidų mažinimą G, mokesčių didinimą T arba šių priemonių derinį.

Trumpuoju laikotarpiu fiskalinės politikos priemones lydi valdžios sektoriaus išlaidų, mokesčių ir subalansuoto biudžeto multiplikatoriai.

Vyriausybės išlaidų daugiklio formulė:

– pusiausvyros gamybos apimties pokytis;

– valdžios sektoriaus išlaidų didinimas;

- daugiklis, parodantis, kiek pusiausvyros pajamų lygis uždaroje ekonomikoje padidėja dėl ne tik valdžios, bet ir bet kokių autonominių vieneto išlaidų padidėjimo. Pagrindinis veiksnys, lemiantis daugiklio dydį, yra ribinis polinkis vartoti (MPC).

Mokesčių daugiklis:

![]()

– mokesčių pokyčiai.

Mokesčių daugiklis rodo, kad padidėjus bendrai mokesčių sumai, pajamos ir produkcija išauga kelis kartus didesniu nei mokesčių padidėjimas. Mokesčio daugiklis visada yra neigiamas.

Subalansuoto biudžeto daugiklis:

![]()

Mokesčių mažinimo multiplikatorius yra silpnesnis nei didėjančių valdžios sektoriaus išlaidų, kuris algebriškai išreiškiamas kaip išlaidų daugiklis, viršijantis mokesčių daugiklį vienu vienetu. Tai yra stipresnio valdžios sektoriaus išlaidų poveikio pajamoms ir vartojimui pasekmė (lyginant su mokesčių pokyčiais). Šis skirtumas yra lemiamas renkantis fiskalinės politikos priemones. Jei siekiama plėsti viešąjį ekonomikos sektorių, tai siekiant įveikti ciklinį nuosmukį, didinamos vyriausybės išlaidos (kuris turi stiprų stimuliuojantį poveikį), o mokesčiai didinami siekiant suvaldyti infliacijos kilimą (kuris yra gana lengvas). ribojanti priemonė).

Užduotis Nr.1. Ekonomika apibūdinama šiais duomenimis:

C = 20 + 0,8 (Y - T + F) (sunaudojimas);

I = 60 (investicija);

T = 40 (mokesčiai);

F = 10 (pervedimai);

G = 30 (valdžios išlaidos)

Y – gamybos apimtis

0,8 – ribinis polinkis vartoti

a) Apskaičiuokite pajamų pusiausvyros lygį.

b) Vyriausybė padidina išlaidas iki 40, kad paskatintų ekonomiką:

Koks yra vyriausybės išlaidų daugiklio dydis?

c) Vyriausybė padidina mokesčius nuo 40 iki 50 (valdžios išlaidų lygiu G = 30):

Kas atsitiks su planuojama išlaidų kreive?

Kaip pasikeis pajamų pusiausvyros lygis?

Kas yra mokesčių daugiklis?

Kaip keisis valstybės biudžeto balansas?

d) Vyriausybė tuo pačiu metu padidina vyriausybės išlaidas nuo 30 iki 40 ir mokesčius nuo 40 iki 50:

Kas atsitiks su planuojama išlaidų kreive?

Kaip pasikeis pajamų pusiausvyros lygis?

Kas atsitiks su multiplikatoriaus efektu?

Kaip keisis valstybės biudžeto balansas?

Sprendimas

a) Norėdami apskaičiuoti pusiausvyros pajamų lygį, pakeičiame skaitines C, 1, T, F, G reikšmes į pagrindinę makroekonominę tapatybę ir išsprendžiame ją Y atžvilgiu:

Y = 20 + 0,8 (Y 40 + 10) + 60 + 30.

Po algebrinių transformacijų gauname: Y=430 => tai pradinė pusiausvyra (taškas A).

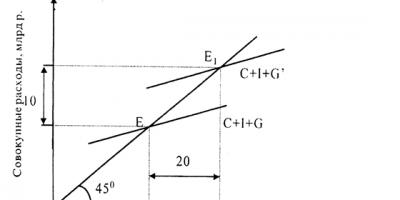

b) Valstybės išlaidoms padidėjus 10 (nuo 30 iki 40), planuojama išlaidų kreivė pasislinks į viršų 10 (žr. 1 pav.):

Norėdami apskaičiuoti pajamų pusiausvyros lygio pokytį pereinant iš taško A į tašką B, naudojame vyriausybės išlaidų daugiklio formulę:

![]()

Taške B pusiausvyros pajamų lygis padidėjo iki 480. Vyriausybės išlaidų daugiklis lygus:

Prieš fiskalinę ekspansiją valstybės biudžetas buvo subalansuotas:

Po fiskalinės ekspansijos atsirado biudžeto deficitas 10 suma, nes vyriausybės išlaidos padidėjo 10, tačiau mokestinės pajamos nepakito.

c) Padidinus mokesčius 10 (nuo 40 iki 50), planuojama išlaidų kreivė pasislinks žemyn suma -ΔT*MRS = -10 x 0,8 = -8 (žr. 2 pav.):

Pusiausvyros produkcijos lygis sumažės:

![]() – mokesčių daugiklio formulė

– mokesčių daugiklio formulė

![]()

Ekonomika judės iš taško A į tašką B, kur pusiausvyros produkcija bus 390.

Mokesčio daugiklis yra:

Po mokesčių apribojimo atsirado biudžeto perteklius 10, nes vyriausybės išlaidų ir pervedimų vertė vis dar yra 40, o mokestinės pajamos išaugo iki 50.

d) Kartu didėjant valdžios sektoriaus išlaidoms nuo 30 iki 40, o mokesčiams nuo 40 iki 50, planuojama išlaidų kreivė pakils 2, nes biudžeto išplėtimo poveikis visuminei paklausai yra santykinai stipresnis nei mokesčių ribojimas (žr. 3 pav.). :

d) Kartu didėjant valdžios sektoriaus išlaidoms nuo 30 iki 40, o mokesčiams nuo 40 iki 50, planuojama išlaidų kreivė pakils 2, nes biudžeto išplėtimo poveikis visuminei paklausai yra santykinai stipresnis nei mokesčių ribojimas (žr. 3 pav.). :

3 pav

Pusiausvyra judės iš taško A į tašką B, o pajamų pusiausvyros lygis pagal subalansuoto biudžeto daugiklį taip pat padidės 10 iki 440.

Tai galima patikrinti naudojant skaičiavimus:

Y = 20 + 0,8 (Y - 50 + 10) + 60 + 40;

Dabar ekonomika turi subalansuoto biudžeto dauginimo efektą, lygų vienam:

![]()

Taikant šią politiką, biudžetas išliks subalansuotas, kaip ir iš pradžių:

2 problema . (formulės iš užduoties Nr. 1).

Šalies ekonomika apibūdinama šiais duomenimis:

Faktinės pajamos (Y) = 4000 USD

Ribinis polinkis vartoti (b) = 0,8.

Pusiausvyros pajamos (Y*) = 4200 USD

a) Kaip turėtų keistis vyriausybės išlaidos (jei kiti dalykai nesikeičia), kad ekonomika pasiektų pusiausvyrą (Y* = 4200 USD)?

b) Kaip turėtų pasikeisti mokestinių pajamų dydis (kiti dalykai vienodi), kad ekonomika pasiektų pusiausvyros būseną?

A) Δ Y = Δ G* b, čia Δ Y – pajamų padidėjimas, Δ G – valdžios sektoriaus išlaidų padidėjimas.

Δ Y = Y* – Y = 4200–4000 USD = 200 USD

M = 1/1- b = 1/1-0,8 = 1/0,2 = 5

Δ G = 40, t.y. vyriausybės išlaidos turėtų padidėti 40 USD.

B) Δ Y = Δ T* apmokestinimo daugiklis, kur T yra mokesčiai.

M mokesčių regionas = = -4

MPS – ribinis polinkis taupyti

200 = Δ T * (-4)

Δ T = -50, t.y. mokesčiai turėtų būti sumažinti 50 USD.

3 problemos apibrėžimai:

Pagrindiniai valstybės biudžeto struktūriniai instrumentai yra: valstybės biudžeto pajamos (mokesčiai, rinkliavos); valstybės biudžeto išlaidos (ūkio finansavimas, sociokultūrinės programos, gynyba, valdymas).

Pagrindinės valstybės biudžeto rūšys yra:

1. Normalus – šiuo atveju išlaidų pusė lygi pajamų pusei.

2. Retas, t.y. išlaidos viršija pajamas.

Pagrindinės deficitinio biudžeto formos yra šios:

- struktūrinis deficitas- deficitas, atsirandantis dėl tyčinių vyriausybės veiksmų didinti valstybės išlaidas ir mažinti mokesčius, kad būtų išvengta nuosmukio. Tai yra skirtumas tarp biudžeto išlaidų (pajamų) ir pajamų (išlaidų) visiško užimtumo sąlygomis;

- ciklinis deficitas- deficitas, atsirandantis dėl cikliško gamybos nuosmukio ir atspindintis krizės reiškinius ekonomikoje, vyriausybės nesugebėjimą kontroliuoti finansinės padėties. Ciklinis deficitas dažnai vertinamas kaip skirtumas tarp faktinio biudžeto deficito ir struktūrinio deficito.

3 problema: Tarkime, kad vyriausybės pirkimai yra lygūs 500, mokesčių funkcija yra T = 0,4U, pervedimo funkcija yra F = 0,2U, kainų lygis yra P = 1. Federalinė skola yra D = 1000, kai palūkanų norma R = 0.1. Faktinė išeiga (V) yra 2000, o galima produkcija yra 2500.

a) Ar valstybės biudžeto balansas yra teigiamas ar neigiamas?

b) Koks yra struktūrinio biudžeto deficito dydis?

c) Koks yra ciklinio biudžeto deficito dydis?

a) Valstybės biudžeto balansą galima apskaičiuoti lyginant išlaidų ir pajamų dalis:

Biudžeto išlaidos = vyriausybės pirkimai (G) + pervedimai (F) + + valstybės skolos aptarnavimo išlaidos (DxR) = = 500 + 0,2x2000 + 0,1x1000 = 500 + 400 + 100 = 1000.

Biudžeto pajamos = mokestinės pajamos (T) = 0,4x2000 = 800.

Faktinis biudžeto deficitas = 1000 - 800 - 200.

b) Struktūrinį deficitą galima apskaičiuoti skaičiavimais pakeičiant potencialią, o ne faktinę produkciją:

Struktūrinis deficitas = = 500 + 0,2x2500 + 0,1x1000 - 0,4x2500 = 100.

c) Ciklinis biudžeto deficitas = faktinis deficitas - struktūrinis deficitas 200 – 100 = 100.

Susijusi informacija.

19.Valdžios išlaidų, pervedimų, mokesčių ir subalansuoto biudžeto daugikliai.

Vyriausybės išlaidų daugiklis reiškia pusiausvyros BNP pokyčio ir valdžios sektoriaus išlaidų apimties pokyčio santykį.

Valdžios išlaidų multiplikatorius parodo BNP padidėjimą dėl valdžios sektoriaus išlaidų padidėjimo vienetui: m G =1/(1-MPC) MPC – išankstinis pasikėsinimas į vartojimą.

Mokesčių daugiklis- yra lygus pusiausvyros produkcijos (pajamų) pokyčių, atsiradusių dėl mokestinių pajamų pokyčių, santykiui su biudžetu.

Mokesčių daugiklio modelis uždaroje ekonomikoje su progresine mokesčių sistema yra tokia: m t = -MRS/(1-MRS)

Mokesčių pokyčiai turi mažesnę įtaką bendrų išlaidų vertei, taigi ir nacionalinių pajamų apimčiai, nes mokesčių padidėjimą iš dalies kompensuoja bendrų išlaidų, o iš dalies santaupų sumažėjimas, o valdžios sektoriaus pirkimų pokyčiai turi įtakos tik bendrų išlaidų. Todėl mokesčių daugiklis yra mažesnis nei vyriausybės išlaidų daugiklis.

Subalansuoto biudžeto daugiklis- vienodas valdžios sektoriaus išlaidų ir mokesčių padidėjimas sąlygoja pajamų padidėjimą tiek, kiek didėja valstybės išlaidos ir mokesčiai; skaitinis koeficientas lygus vienetui.

Pervedimų daugiklis – tai koeficientas, parodantis, kiek kartų bendros pajamos padidėja (sumažėja), kai pervedimai padidėja (sumažėja) vienu. Absoliučia verte pervedimo daugiklis yra lygus mokesčių daugikliui, tačiau turi priešingą ženklą. Pervedimų daugiklio vertė yra mažesnė už išlaidų multiplikatoriaus vertę, nes pervedimai turi netiesioginį poveikį bendroms pajamoms, o išlaidos (vartotojų, investicijų ir valstybės pirkimai) turi tiesioginį poveikį.

22. Biudžeto deficitas ir biudžeto perteklius. Biudžeto deficito rūšys. Biudžeto deficito finansavimas.

Biudžeto deficitas yra valstybės išlaidų perviršis virš pajamų. Biudžeto sudarymo priežastys. def-ta: 1. Didelių ekonomikos plėtros programų buvimas 2. Ekonomikos nuosmukio buvimas 3. Karai, stichinės nelaimės, ekonomikos militarizacija 4. Staigus valdžios padidėjimas. išlaidos dėl infliacijos 5. Transporto plėtra. mokėjimai, mokesčių lengvatų įvedimas priešrinkiminiais metais. Biudžeto rūšys. def: 1) Struktūrinis. Įvaizdis yra, jei vyriausybė sąmoningai nustato išlaidų viršijimą pajamų. 2) Tikras. Ta katė. tai iš tikrųjų prideda. 3) Ciklinis. Tai yra skirtumas tarp tikrojo ir struktūrinio. Biudžeto padengimo būdai. def: 1 – Mokesčių tarifų didinimas arba specialių įvedimas mokesčiai. 2 – Skolos finansavimas (vidaus ir išorės). Tarpt. pareiga. finansai yra vyriausybės išleidimas ir pardavimas. vertybiniai popieriai vidiniams savo verslo subjektams ir vartotojams. Išorinis yra vyriausybės pardavimas. užsienio vertybiniai popieriai jums, jų vyriausybėms, verslo subjektams ir vartotojams. 3 – Den. finansavimas (biudžeto deficito monetizavimas). Galimi 2 variantai: Tiesioginė pinigų emisija, Centro aprūpinimas. banko paskolos vyriausybei. 4 – Išorės paskolos. (iš užsienio vyriausybių ir tarptautinių organizacijų) 5 – Seigniorage. Tai yra išleidusios institucijos pajamos, gautos dėl monopolinės teisės vykdyti pinigų politiką, įskaitant pinigus. išmetamųjų teršalų. valstybė išlaidos, finansuojamos išleidžiant pinigus, vykdomos pasisavinant išteklius privačiame sektoriuje, pirkimai. katės sugebėjimas infliacijos požiūriu mažėja, t.y. kalbame apie infliaciją. mokesčių. Biudžeto deficito reguliavimo būdai: 1-oji koncepcija: biudžetas turi būti subalansuotas kasmet. Problemų kyla įgyvendinant BP. 2-oji koncepcija: ekonominio proceso metu biudžetas turi būti subalansuotas. ciklo, t.y. nuosmukio metu vyriausybė sąmoningai eina į biudžetą. yra deficitas, o pakilimo laikotarpiais – perteklius. 3 „Funkcinių finansų samprata“: Ch. tikslas – užtikrinti pusiausvyrą ir biudžetą. Def gali būti ignoruojamas. Fin. Šalies padėtis laikoma normalia, jei biudžetas. deficitas neviršija 2-3% BVP arba 8-10% biudžeto išlaidų.

23. Valstybės skola ir valstybės skolos reguliavimas Valstybės skola – tai šalies skolų savo ar užsienio juridiniams asmenims suma. ir asmenys, kitų šalių vyriausybės ir tarptautinės organizacijos. Į jį įtraukta sukaupto biudžeto deficito suma, atėmus biudžeto perteklių ir finansinių įsipareigojimų kreditoriams sumą. Valstybės skolos rūšys: 1) vidinė (valstybės skolos jos fiziniams ir juridiniams asmenims dydis); 2) išoriniai (užsienio fiziniams ir juridiniams asmenims, užsienio šalių vyriausybėms ir tarptautinėms organizacijoms atsilikimų suma). Vidinės valstybės skolos pasekmės: 1 - jos augimas pavojingas mažas pajamas gaunantiems ir santaupiems verslui, nes Labai smarkiai krenta mūsų pajamos ir pragyvenimo lygis, atsiranda išstūmimo efektas Valstybės skolos išorės pasekmės: 1 – pragyvenimo lygio šalyje mažėjimas; 2 – paskolos davėjas gali reikalauti iš paskolos gavėjo įvykdyti tam tikrus įsipareigojimus. Šalies finansinė padėtis laikoma normalia, jei valstybės skola neviršija 50% BVP. Valstybės skolos valdymo priemonės: 1) konvertavimas – paskolų pelningumo keitimas į arba ↓; 2) konsolidacija – terminų keitimas paprastai link augimo; 3) obligacijų keitimas pagal regresinį santykį, tai reikšminga. kelios anksčiau išleistos obligacijos keičiamos į vieną naują; 4) paskolos grąžinimo atidėjimas, taikomas pagal įstatymą, kai naujų paskolų išdavimas neduoda jokios įtakos dėl didelių valstybės skolos palūkanų normų; 5) valstybės skolos panaikinimas – visiškas įsipareigojimų atsisakymas.

24. Modelio naudojimasYRA – L.M.fiskalinės politikos analizei. Fiskalinės politikos efektyvumas Stabilizacinė ekonominė politika naudoja fiskalinę ir pinigų politiką kaip makroekonominio reguliavimo instrumentus. Panagrinėkime fiskalinės politikos poveikį modelyje YRA-L.M..

U s U U 2 U

Tarkime, kad iš pradžių buvo pasiekta bendra pusiausvyra prekių ir pinigų rinkose E pagal palūkanų normą G E ir pajamos Y E (6.10 pav.).modelis YRA-L.M. rodo, kad valstybės išlaidų padidėjimas lemia tiek pajamų padidėjimą iš Y E iki U1, o palūkanų normos padidinimas nuo G E prieš T\, Tuo pačiu metu pajamos didėja mažiau nei tikėtasi, nes palūkanų normos padidinimas mažina valdžios išlaidų multiplikatorių: jų padidėjimas (kaip ir kitų savarankiškų išlaidų padidėjimas, mokesčių mažinimas) iš dalies išstumia planuojamas privačias išlaidas. investicijų ir vartotojų išlaidų, t.y. pastebimas poslinkio efektas. Paveiksle jis lygus Y 2 - Y]. Privačios išlaidos mažėja dėl didėjančių palūkanų normų, kurias lemia augančios realios pajamos, kurias savo ruožtu lemia ekspansinė fiskalinė politika.

Fiskalinės politikos poveikis nulems šiuos dalykus: - padeda išvengti ekonominių sukrėtimų - išlygina ekonomikos ciklą - mažina skirtumus visuomenėje - didina gamybos apimtį dėl AS ir AD augimo Tarkime, kad vyriausybė didina valstybės pirkimus. ir mažina mokesčius. Tai sukels 2 pasekmes: - AD ir gamybos apimtis padidės; - sumažinus mokesčius, AS kreivė pasislinks. Dėl to gamybos apimtys padidės nuo Y1 iki Y3 Fiskalinės politikos įgyvendinimo problemos: - jai būdingi dideli laiko atsilikimai: Vidiniai (nuo recesijos pradžios suvokimo iki būtinybės priimti sprendimus; nuo sprendimų priėmimo į pačius veiksmus) Išorinis (nuo priemonių ėmimo iki -ekonomikoje) -sunku apskaičiuoti fiskalinės politikos parametrų įtaką valstybės išlaidoms ir gamybos apimčiai -išstūmimo efektas (valdžios išlaidos išstumia privačias išlaidas) 2 priešingos priežastys šis efektas: 1) Fiskalinė politika skatina verslo aktyvumo augimą, privatūs investuotojai gali didinti savo investicijas net kilus palūkanų normai 2) Analizuojant išstūmimo efektą, jie pradeda nuo taupymo, tačiau fiskalinės politikos atveju pajamos ir santaupos padidėjimas – autonominės fiskalinės politikos įgyvendinimo problema (ekonomikai išėjus iš recesijos, autonominė fiskalinė politika lėtina ekonomiką) – turi įtakos politiniam-ekonominiam ciklui – įvertinti fiskalinės politikos rezervus, naudojamas visiško užimtumo biudžetas, tačiau jis ne visada gali įvertinti BNP ekonominę situaciją Baltarusijos Respublikoje: Siekiama skatinti ekonomikos augimą ir struktūrinius ekonomikos pertvarkymus. Jo įgyvendinimo nurodymai:1) Mokesčių struktūros tobulinimas didinant tiesioginio apmokestinimo dalį2) Mokesčių naštos atlyginimo fondui mažinimas3) Mokesčių naštos ekonomikai mažinimas4) Muitų politikos stimuliuojančio vaidmens didinimas5) Mokesčių sąlygų suvienodinimas visoms mokėtojų kategorijoms.

Baltarusijos Respublikos fiskalinės politikos ir ekonomikos efektyvumas.

Fiskalinė politika yra laikoma neveiksminga. užtikrina kuo išsamesnį mokesčių gavimą į biudžetą, su mažiausiomis jų surinkimo sąnaudomis. Efektyvumui nustatyti naudojami įvairūs rodikliai:

Lygis arba mokesčio tarifas. Visada turime tai lyginti su BVP augimo tempu. = ∑kasos kvitai/BVP.

- ribinė grynųjų pinigų norma= ∆pajamos/∆BVP

- mokesčių daugiklis, t.y. MPC ir MPS atskyrimas (MPC/MPS), (Baltarusijai – 3,8)

- apkrovos lygis pagal pramonės sektorių.

Baltarusijos Respublikoje fiskalinė sistema, orientuota į veikimą rinkos sąlygomis, išgyvena formavimosi etapą.

Nuo 1992 metų Baltarusijos mokesčių sistema vyksta nuolatinės reformos būsenoje, kuri atsispindi mokesčių rūšių, jų tarifų, mokesčių lengvatų testavimu, respublikinių ir vietinių mokesčių struktūros nustatymu, funkcinio vaidmens išaiškinimas ir kt.

Baltarusijos Respublikos biudžeto ir mokesčių politika 11-15 metų turi šias kryptis:

radikalus mokesčių administravimo ir kontrolės procedūrų supaprastinimas, stiprinant šalies pozicijas pasaulio reitinguose;

optimizuoti biudžeto išlaidas ir didinti biudžeto lėšų panaudojimo efektyvumą;

biudžeto lėšų sutelkimas į prioritetines šalies socialinės ir ekonominės plėtros sritis;

valstybės skolos valdymo efektyvumo didinimas.

sumažinti organizacijų pelno ir darbo užmokesčio mokesčių naštą;

viešųjų finansų valdymo efektyvumo gerinimas;

Biudžeto pajamos yra neatlygintinai ir neatšaukiamai pagal Rusijos Federacijos teisės aktus gautos lėšos, kuriomis disponuoja Rusijos Federacijos vyriausybės organai, Rusijos Federaciją sudarantys subjektai ir vietos savivalda. Pajamos skirstomos į grupes, pogrupius, straipsnius ir postraipsnius (keturi lygiai). Rusijoje yra keturios pajamų grupės:

mokestis;

nemokestinis;

neatlygintini kvitai;

tikslinių nebiudžetinių fondų pajamų.

Mokesčių pajamos išsamiai aptariamos pirmose šio skyriaus pastraipose.

Nemokestinių pajamų grupę sudaro keletas pogrupių. Į šiuos pogrupius priskiriamos, pavyzdžiui, pajamos iš valstybės ir savivaldybių nuosavybėn priklausančio turto, pajamos iš žemės ir nematerialaus turto pardavimo, pajamos iš užsienio ekonominės veiklos ir kt.

Prie neatlygintinų pajamų priskiriami pervedimai iš nerezidentų, kitų lygių biudžetai, valstybės nebiudžetiniai fondai, vyriausybinės organizacijos ir kt.

Tiksliniai nebiudžetiniai fondai skirstomi į socialinius ir ekonominius. Socialiniai fondai apima Rusijos Federacijos pensijų fondą, Rusijos Federacijos valstybinį užimtumo fondą, federalinius ir teritorinius privalomojo sveikatos draudimo fondus, Rusijos Federacijos socialinio draudimo fondą. Ekonominiai fondai yra Rusijos Federacijos muitų sistemos plėtros fondas, kelių fondai ir kt.

Savo ruožtu pogrupiai skirstomi į straipsnius ir postraipsnius. Pavyzdžiui, pogrupis „pelno (pajamų), kapitalo prieaugio mokestis“ skirstomas į du straipsnius: įmonių ir organizacijų pelno (pajamų) mokestį ir gyventojų pajamų mokestį. Straipsnis „Fizinių asmenų pajamų mokestis“ suskirstytas į tris postraipsnius: įmonių, įstaigų ir organizacijų išskaičiuojamas pajamų mokestis, mokesčių administratorių išskaičiuojamas pajamų mokestis ir azartinių lošimų verslo mokestis.

Valstybės biudžeto išlaidos – tai lėšos, skiriamos valstybės ir vietos savivaldos uždaviniams ir funkcijoms finansiškai remti. Valstybės biudžeto išlaidų klasifikatorius – tai visų lygių biudžeto išlaidų grupavimas, atspindintis biudžeto lėšų kryptį pagrindinėms valstybės funkcijoms atlikti. Grupavimas turi keturių lygių struktūrą: skyriai ir poskyriai, tiksliniai punktai ir išlaidų rūšys. Skyriai apima nacionalinius klausimus, krašto apsaugą, nacionalinį saugumą ir teisėsaugą, šalies ūkį, būstą ir komunalines paslaugas, aplinkos apsaugą, švietimą, kultūrą, kinematografiją ir žiniasklaidą, sveikatos apsaugą ir sportą, socialinę politiką, tarpbiudžetinius pervedimus ir kt.

Biudžeto asignavimai federalinio biudžeto išlaidoms, patvirtintiems federaliniu įstatymu „Dėl federalinio biudžeto 2006 m.“, buvo lygūs 4445 mlrd. rublių. Buvo įvykdyta 4281 milijardas rublių. Taigi realus įvykdymas sudarė 96,31% plano. Pagrindinių skyrių ir poskyrių vykdymas buvo toks:

nacionalinės problemos – 530 milijardų rublių, t.y. 12,38\% įvykdyto biudžeto;

Rusijos Federacijos prezidento funkcionavimas – 6,9 milijardo rublių, t.y. 0,16\%;

krašto apsaugai – 682 milijardai rublių, t.y. 15,93\%;

nacionaliniam saugumui ir teisėsaugai – 550 milijardų rublių, t.y. 12,85\%;

šalies ekonomika – 345 milijardai rublių, t.y. 8,06\%;

būsto ir komunalinės paslaugos – 53 milijardai rublių, t.y. 1,24\%;

išsilavinimas – 212 milijardų rublių, t.y. 4,95\%;

Pensijų aprūpinimas – 141 milijardas rublių, t.y. 3,29 % ir kt. Pagal patvirtintą ilgalaikį finansinį planą

Rusijos Federacijos vyriausybė, federalinio biudžeto pajamos 2008 m. sieks 7112 mlrd. rublių, 2009 m. – 7797 mlrd. Bendros išlaidos 2008 m. sieks 6 093 milijardus rublių, 2009 m. – 6 716 milijardus rublių.

Stabilizavimo fondo apimtis 2008 m. pradžioje buvo 4194 milijardai rublių, 2009 m. pradžioje – 5463 milijardai rublių.