Vienas iš įmonės veiklos rodiklių yra likvidumo lygis. Vertinamas organizacijos kreditingumas, jos gebėjimas laiku pilnai apmokėti prisiimtus įsipareigojimus. Daugiau informacijos apie tai, kokie likvidumo rodikliai egzistuoja, ir kiekvieno rodiklio apskaičiavimo naujojo balanso formulės pateikiamos žemiau esančiame straipsnyje.

Esmė

Likvidumas yra tai, kiek įsipareigojimai yra padengti įmonės turtu. Pastarieji skirstomi į grupes priklausomai nuo transformacijos į. Šis rodiklis įvertina:

- firmos gebėjimas greitai reaguoti į finansines problemas;

- galimybė padidinti turtą didėjant pardavimo apimčiai;

- galimybė grąžinti skolas.

Likvidumo lygiai

Nepakankamas likvidumas išreiškiamas nesugebėjimu sumokėti skolų ir prisiimtų įsipareigojimų. Turime parduoti ilgalaikį turtą, o blogiausiu atveju – likviduoti organizaciją. Finansinės padėties pablogėjimas išreiškiamas pelningumo sumažėjimu, savininkų kapitalo investicijų praradimu, delspinigių ir dalies pagrindinės skolos už paskolą mokėjimu.

Greitojo likvidumo koeficientas (balanso skaičiavimo formulė bus pateikta žemiau) atspindi verslo subjekto gebėjimą grąžinti skolą iš turimų savo sąskaitose esančių lėšų. Dabartinis mokumas gali turėti įtakos santykiams su klientais ir tiekėjais. Jei įmonė negali laiku grąžinti skolos, kyla abejonių dėl jos tolesnio egzistavimo.

Bet koks likvidumo koeficientas (balanso skaičiavimo formulė bus pateikta žemiau) nustatomas pagal organizacijos koeficientą. Šie rodikliai skirstomi į keturias grupes. Lygiai taip pat greitai ir lėtai parduodamam turtui ir įsipareigojimams atskirai gali būti nustatomas bet koks likvidumo koeficientas (skaičiuojant veiklą reikalinga balanso formulė.

Turtas

Likvidumas – tai įmonės turto galimybė gauti tam tikras pajamas. Šio proceso greitį tiksliai atspindi likvidumo koeficientas. Balanso formulė skaičiavimams bus pateikta žemiau. Kuo jis didesnis, tuo geriau įmonė „stovi ant kojų“.

Turtą reitinguokime pagal greitį, kuriuo jis paverčiamas grynaisiais:

- pinigai sąskaitose ir kasose;

- vekseliai, iždo vertybiniai popieriai;

- nepradelstos skolos tiekėjams, išduotos paskolos, kitų įmonių centrinis bankas;

- atsargos;

- įranga;

- konstrukcijos;

Dabar paskirstykime turtą į grupes:

- A1 (likvidiausias): lėšos grynaisiais ir banko sąskaitoje, kitų įmonių akcijos.

- A2 (greitai parduodamas): trumpalaikė sandorio šalių skola.

- A3 (lėtai realizuojama): atsargos, nebaigta gamyba, ilgalaikės finansinės investicijos.

- A4 (sunkiai parduodamas) - ilgalaikis turtas.

Konkretus turtas priklauso vienai ar kitai grupei, priklausomai nuo naudojimo laipsnio. Pavyzdžiui, mašinų gamybos gamykloje tekinimo staklės bus priskiriamos ilgalaikiam turtui, kurio naudingo tarnavimo laikas yra keleri metai.

Įsipareigojimai

Likvidumo koeficientas, kurio balanso formulė pateikta žemiau, nustatomas pagal turto ir įsipareigojimų santykį. Pastarieji taip pat skirstomi į grupes:

- P1 – populiariausi įsipareigojimai.

- P2 – paskolos, kurių galiojimo laikas iki 12 mėn.

- P3 – kitos ilgalaikės paskolos.

- P4 - įmonės rezervai

Kiekvienos iš išvardytų grupių eilutės turi sutapti su turto likvidumo laipsniu. Todėl prieš atliekant skaičiavimus patartina finansines ataskaitas modernizuoti.

Balanso likvidumas

Norint atlikti tolesnius skaičiavimus, būtina palyginti grupių pinigines vertes. Tokiu atveju turi būti tenkinami šie santykiai:

- A1 > P1.

- A2 > P2.

- A3 > P3.

- A4< П4.

Jei tenkinamos pirmosios trys iš išvardytų sąlygų, ketvirtoji bus įvykdyta automatiškai. Tačiau lėšų trūkumo vienoje iš turto grupių negali kompensuoti perteklius kitoje, nes greitai realizuotos lėšos negali lėtai pakeisti

Siekiant atlikti išsamų vertinimą, apskaičiuojamas bendrojo likvidumo koeficientas. Balanso formulė:

L1 = (A1 + (1/2) * A 2 + (1/3) * A3) / (P1 + (1/2) * P2 + (1/3) * P3).

Optimali vertė yra 1 ar daugiau.

Tokiu būdu pateikta informacija nėra pilna detalių. Išsamesnis mokumo skaičiavimas atliekamas pagal rodiklių grupę.

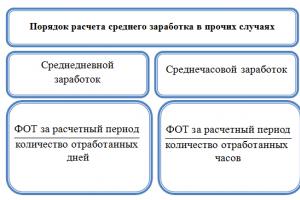

Dabartinis likvidumas

Ūkio subjekto galimybes atsipirkti panaudojant visą turtą parodo dabartinis koeficientas. Balanso formulė (eilučių numeriai):

Ktl = (1200 - 1230 - 1220) / (1500 - 1550 - 1530).

Taip pat yra kitas algoritmas, pagal kurį galite apskaičiuoti dabartinį santykį. Balanso formulė:

K = (OA – ilgalaikė skola – steigėjų skola) / (trumpalaikiai įsipareigojimai) = (A1 + A2 + A3) / (Π1 + Π2).

Kuo didesnė rodiklio reikšmė, tuo didesnis mokumas. Jo standartinės vertės apskaičiuojamos kiekvienai pramonės šakai, tačiau vidutiniškai jos svyruoja nuo 1,49 iki 2,49. Mažesnė nei 0,99 reikšmė rodo įmonės nesugebėjimą laiku atsiskaityti, o didesnė nei 3 – didelę nepanaudoto turto dalį.

Koeficientas atspindi organizacijos mokumą ne tik esamu momentu, bet ir kritinėmis aplinkybėmis. Tačiau tai ne visada suteikia išsamų vaizdą. Prekybos įmonėms rodiklio reikšmė yra mažesnė nei normatyvinė, o gamybos įmonėms dažniausiai didesnė.

Skubus likvidumas

Verslo subjekto galimybė grąžinti įsipareigojimus naudojant greitai parduodamą turtą, atėmus atsargas, atspindi greito likvidumo koeficientą. Balanso formulė (eilučių numeriai):

Ksl = (1230 + 1240 + 1250) / (1500 - 1550 - 1530).

K= (terminas. DZ + kartotinis. finansinės investicijos + DS) / (terminas. paskolos) = (A1 + A2) / (Π1 + Π2).

Apskaičiuojant šį koeficientą, kaip ir ankstesnį, į rezervus neatsižvelgiama. Ekonominiu požiūriu šios grupės turto pardavimas įmonei atneš daugiausiai nuostolių.

Optimali vertė yra 1,5, mažiausia - 0,8. Šis rodiklis parodo įsipareigojimų dalį, kurią galima padengti einamosios veiklos pinigų srautais. Norint padidinti šio rodiklio vertę, būtina didinti nuosavų lėšų apimtį ir pritraukti ilgalaikes paskolas.

Kaip ir ankstesniu atveju, didesnė nei 3 rodiklio reikšmė rodo neracionaliai organizuotą kapitalo struktūrą, kurią sąlygoja lėta atsargų apyvarta ir gautinų sumų padidėjimas.

Absoliutus likvidumas

Verslo subjekto gebėjimas grąžinti skolą grynaisiais atspindi absoliutų likvidumo koeficientą. Balanso formulė (eilučių numeriai):

Cal = (240 + 250) / (500 - 550 - 530).

Optimali vertė yra didesnė nei 0,2, mažiausia - 0,1. Tai rodo, kad organizacija gali iš karto apmokėti 20% savo einamųjų įsipareigojimų. Nepaisant grynai teorinės tikimybės, kad reikės skubiai grąžinti visas paskolas, būtina mokėti apskaičiuoti ir analizuoti absoliutaus likvidumo koeficientą. Balanso formulė:

K= (trumpalaikės finansinės investicijos + DS) / (trumpalaikės paskolos) = A1 / (Π1 + Π2).

Skaičiavimams taip pat naudojamas kritinis likvidumo koeficientas. Balanso formulė:

Kcl = (A1 + A2) / (P1 + P2).

Kiti rodikliai

Kapitalo manevringumas: A3 / (AO - A4) - (P1 + P2).

Jo dinamikos sumažėjimas laikomas teigiamu veiksniu, nes dalis atsargose ir gautinose sumose įšaldytų lėšų atleidžiama.

Turto dalis balanse: (balanso suma - A4) / balanso suma.

Nuosavų lėšų teikimas: (P4 - A4) / (UAB - A4).

Organizacija turi turėti ne mažiau kaip 10% nuosavų finansavimo šaltinių kapitalo struktūroje.

Grynasis apyvartinis kapitalas

Šis rodiklis parodo skirtumą tarp trumpalaikio turto ir paskolų bei mokėtinų sumų. Tai ta kapitalo dalis, kuri susidaro iš ilgalaikių paskolų ir nuosavų lėšų. Skaičiavimo formulė yra tokia:

Grynasis kapitalas = OA - trumpalaikės paskolos = 1200 eilutė - 1500 eilutė

Apyvartinių lėšų perteklius virš įsipareigojimų rodo, kad įmonė yra pajėgi sumokėti skolas ir turi rezervų veiklai plėsti. Standartinė vertė yra didesnė už nulį. Apyvartinių lėšų trūkumas rodo organizacijos nesugebėjimą apmokėti įsipareigojimų, o didelis perteklius – neracionalų lėšų panaudojimą.

Pavyzdys

Įmonės balansą sudaro:

- Grynieji pinigai (DC) - 60 000 rublių.

- Trumpalaikės investicijos (SFI) - 27 000 rublių.

- (DZ) - 120 000 rub.

- OS - 265 tūkstančiai rublių.

- Nematerialusis turtas - 34 tūkstančiai rublių.

- Atsargos (PZ) - 158 000 rub.

- (KZ) - 105 000 rub.

- Trumpalaikė paskola (CC) - 94 000 RUB.

- Ilgalaikės paskolos - 180 tūkstančių rublių.

Cal = (60 + 27) / (105 + 94) = 0,4372.

Optimali vertė yra didesnė nei 0,2. 43% įsipareigojimų bendrovė gali apmokėti iš banko sąskaitoje esančių lėšų.

Apskaičiuokime greitojo likvidumo koeficientą. Balanso formulė:

Ksl = (50 + 27 + 120) / (105 + 94) = 1,09.

Minimali rodiklio reikšmė yra 0,80. Jeigu įmonė panaudos visas turimas lėšas, įskaitant ir gautinas sumas, tai ši suma bus 1,09 karto didesnė už esamus įsipareigojimus.

Apskaičiuokime kritinio likvidumo koeficientą. Balanso formulė:

Kcl = (50 + 27 + 120 + 158) / (105 + 94) = 1,628.

Rezultatų interpretacija

Patys koeficientai neturi jokios reikšmės, tačiau laiko intervalais jie detaliai apibūdina įmonės veiklą. Ypač jei prie jų pridedami kiti skaičiavimo rodikliai ir detalesnis turtas, į kurį atsižvelgiama konkrečioje balanso eilutėje.

Nelikvidžios atsargos negali būti greitai parduodamos ar naudojamos gamyboje. Į juos nereikėtų atsižvelgti apskaičiuojant esamą likvidumą.

Organizacijoje, kuri priklauso holdingo grupei, skaičiuojant likvidumo koeficientą, neatsižvelgiama į vidinių gautinų ir mokėtinų sumų rodiklius. Mokumo lygį geriausiai nustato absoliutaus likvidumo koeficientas.

Turto pervertinimas sukels daug problemų. Mažai tikėtino skolų išieškojimo įtraukimas į skaičiavimus lemia neteisingą (sumažintą) mokumo įvertinimą ir nepatikimų duomenų apie organizacijos finansinę būklę gavimą.

Kita vertus, jei į skaičiavimus neįtraukiamas turtas, iš kurio tikimybė gauti pajamų yra maža, sunku pasiekti standartines likvidumo rodiklių vertes.

Informacijos apie įmonės turtą ir kapitalą kaupimas balanse yra ne įstatymų leidėjų užgaida, o labai svarbus komponentas bet kurios įmonės gyvenime ir plėtroje. Juk pagal šioje ataskaitoje esančią informaciją jie lemia situaciją įmonėje tam tikru momentu, jos augimo, likvidavimo, gamybos perprofiliavimo galimybes ir pan. Vienas pagrindinių rodiklių yra įmonės likvidumas. balansą, kuriame įvertinama įmonės padėtis.

Balanso likvidumas: kas tai?

Šis terminas reiškia įsipareigojimų grąžinimo laipsnį naudojant įmonėje turimą turtą. Jų konvertavimo į pinigus laikotarpis atitinka skolos padengimo laikotarpį, o kadangi turtas turi skirtingą apyvartumo laipsnį, įmonės mokumas vertinamas pagal skirtingų balansinio turto kategorijų likvidumo lygius. Visada aktualus jo apibrėžimo klausimas, t.y. likvidumo laipsnis nustatomas naudojant tam tikrus algoritmus, nepriklausomai nuo analizės tikslo. Jos vienodos ir sparčiai besivystančiam subjektui, kai reikia nustatyti tolesnės plėtros strategiją, ir likvidavimo priemonėms, kai kyla klausimas apie įmonės lėšų dydį susikaupusioms skoloms padengti numatomo bankroto atveju. ir priimant sprendimą dėl tarpinio likvidavimo balanso tvirtinimo (pavyzdį galima peržiūrėti čia).

Pagrindinis likvidumo kriterijus – trumpalaikio turto sumos perviršis trumpalaikių įsipareigojimų atžvilgiu. Ir kuo jis didesnis, tuo stabilesnė gali būti įmonės finansinė padėtis.

Balanso likvidumo vertinimas

Analizuojant įmonės mokumą, skiriami balanso straipsniai:

- turtas pagal likvidumo laipsnį – nuo greitai parduodamo iki sunkiai parduodamo;

- įsipareigojimai – pagal jų grąžinimo skubumą.

|

Turtas |

Įsipareigojimai |

||||

|

Balanso eilutės numeris |

Balanso eilutės numeris |

||||

|

Labiausiai skystas |

Skubiausia |

||||

|

Greitai įgyvendinama |

Trumpalaikiai įsipareigojimai |

1510 + 1540 + 1550 |

|||

|

Lėtai įgyvendinama |

1210 + 1220 + 1260 |

Ilgas terminas |

|||

|

Sunku įgyvendinti |

Nuolatinis |

||||

Vertinant likvidumą, kiekvienos turto kategorijos vertės lyginamos su panašia šaltinių grupe. Pavyzdžiui:

- kai A 1 > P 1, galime kalbėti apie pakankamą lėšų kiekį įmonėje skubiausiems įsipareigojimams balanso sudarymo dieną apmokėti;

- A 2 > P 2 reiškia, kad organizacija gali labai greitai tapti moki, jei bus įvykdytos sąlygos laiku atsiskaityti su kreditoriais ir skolininkais;

- A 3 > P 3 kalba apie būsimą mokumo didinimo galimybę vidutinės fondų apyvartos trukmės laikotarpiu.

Išvardintų nelygybių įvykdymas sudarys sąlygas, kai A 4 ≤ P 4, o tai rodo, kad laikomasi minimalaus priimtino įmonės ir įmonei priklausančių lėšų stabilumo lygio.

Balanso likvidumo analizė

- dabartinis likvidumas, nurodantis įmonės gebėjimą apmokėti įsipareigojimus artimiausiu metu už analizuojamą laikotarpį: jeigu šiuo atveju A 1 + A 2 ≥ P 1 + P 2 tenkinama, tai įmonės padėtis yra stabili (A 4 ≤ P 4) ;

- perspektyvinis, t.y. numatomas likvidumas, pagrįstas būsimų operacijų palyginimu: jei A 3 ≥ P 3, tai A 4 ≤ P 4;

- nepakankamas prognozuojamo likvidumo lygis;

- balanso nelikvidumas: A 4 ≥ P 4.

Toks vertinimas yra labai apytikslis, detalesnė balanso likvidumo analizė atliekama specialių koeficientų skaičiavimais.

Likvidumo koeficientas: balanso formulė

Apskaičiuojamos kelios koeficientų reikšmės. Pavyzdžiui:

1. Einamasis likvidumo koeficientas, rodantis organizacijos lėšų aprūpinimą įsipareigojimams apmokėti ištisus metus ir nustatomas taip:

K = (A 1 + A 2 + A 3) / (P 1 + P 2)

Norma – reikšmė intervale nuo 1 iki 2. 2 lygio viršijimas rodo lėšų paskirstymo neracionalumą, o koeficientas žemiau 1 – trūkumą;

2. Greitojo likvidumo koeficientas nustato skolos užstato dalį su likvidžiu turtu, neįskaitant atsargų ir medžiagų, ir apskaičiuojamas pagal formulę:

K = (A 1 + A 2) / (P 1 + P 2)

Rodiklis 0,7–1,5 diapazone laikomas priimtinu;

3. Absoliutaus likvidumo koeficientas skaičiuojamas, jei reikia išsiaiškinti, kokią skolų kreditoriams dalį įmonė gali padengti iš karto:

K = A 1 / (P 1 + P 2)

Šis rodiklis apibūdina stabilią įmonės būklę, jei ji nėra žemesnė už kritinį 0,2 lygį.

4. Bendra likvidumo vertė apskaičiuojama visapusiškam įmonės mokumo įvertinimui nustatyti.

K = (A 1 + 0,5 x A 2 + 0,3 x A 3) / (P 1 + 0,5 x P 2 + 0,3 x P 3)

Šios vertės apskaičiavimas naudojamas vertinant įmonės finansinės padėties svyravimus ir į jį atsižvelgiama, kai įmonė pasirenka sandorio šalį. Normali vertė yra 1 arba didesnė.

Į t.l. = (1 694 107 + 3 237 556 + 345 882) / (2 075 410 + + 1 818 000) = 1,3555.

Remiantis tuo, kad skaičiuojant K t.l. naudojami šie suvestiniai rodikliai: A 1, A 2, A 3, P 1, P 2 - apskaičiuokime savitąjį suvestinių rodiklių svorį likvidumo struktūroje (žr. 4.5 lentelę).

Skaičiavimui naudojame grandininių formuluočių metodą. Apskaičiuokime kiekvieno agregato pokyčio įtaką 10% ir išsiaiškinkime, kiek dėl to pasikeis likvidumo laipsnis (žr. 4.6 lentelę).

Tarkime, kad A 1 padidėjo 10%, t.y.

Į t.l. (A 1) = ((1 694 107 + 169 410,7) + 3 237 556 + 345 882) / 3 893 410 = 1 399.

Nustatykime, kiek padidėjo likvidumas, kai visuma A 1 padidėjo 10%.

100 % – (1 356 x 100 / 1 399) = 3,11 %.

A 1 padidėjus 10%, K t.l vertė. išauga 3,11%, lyginant su baziniu (originaliu) variantu.

A 2 padidėjus 10%, einamojo likvidumo rodiklio padidėjimas stebimas 5,78%, o A 3 padidėjus 10%, padidėjimas siekia 0,65%.

Suvestinių P 1 ir P 2 padidėjimas neigiamai paveiks einamojo likvidumo vertę, jį sumažindamas, todėl tolesniuose skaičiavimuose P 1 ir P 2 reikšmę sumažinsime 10%.

Tarkime, kad vienetas P 1 sumažėjo 10%.

Į t.l. (P 1) = 5 277 545 / ((2 075 410–207 541) + 1 818 000) = 1 432.

Nustatykime, kiek pasikeitė likvidumas padidėjus P1 suvestiniam rodikliui.

100 % – (1,355 x 100 % /1,432) = 5,33 %.

Sumažėjus P 1, likvidumas padidėja 5,33%.

Panašiai apskaičiuotas ir P 2 pokyčio dydis.

Atlikus skaičiavimus, atsiskleidė užpildų įtakos K t.l vertei laipsnis. .

Didžiausią įtaką likvidumo koeficiento padidėjimui daro A 2 padidėjimas (5,78 %) ir P 1 suvestinio rodiklio sumažėjimas (5,33 %).

Norint detaliau nustatyti valdymo pastangų taikymo taškus, būtina atlikti suvestinių rodiklių faktorinę analizę. A 2 vienetą sudaro šie balanso straipsniai: išsiųstos prekės, gatava produkcija, PVM, gautinos sumos, kurias numatoma apmokėti per 12 mėn. Būtina apskaičiuoti balanso straipsnių dalį suvestinio A 2 struktūroje (žr. 4.7 lentelę).

Skaičiavimo rezultatai rodo, kad vieneto dydžiui A 2 Didžiausią įtaką turi „pagaminta prekė“ ir „debitorinės sumos, kurias numatoma apmokėti per 12 mėnesių“. Padidėjus gatavų gaminių kiekiui, padidės sąnaudos, o tai neigiamai paveiks įmonės rezultatus.

Gautinos sumos, kurių mokėjimai numatomi praėjus daugiau nei 12 mėnesių nuo ataskaitų datos, apima tik vieną eilutę: klientai ir klientai. Ankstesniais skaičiavimais, norint padidinti likvidumo koeficientą 3,11%, reikia padidinti A 2 vertę 10% arba 3 237 55,6 rubliais. Taigi, šia suma, arba 25%, padidinę gautinas sumas, galime pasiekti norimą likvidumo padidėjimą.

Remiantis gautais rezultatais, galime daryti išvadą, kad būtina didinti pardavimų apimtis, plėsti pirkėjų ir klientų ratą, aktyviai plėtoti pardavimo mechanizmą. Šiuo atveju, atrodo, tikslinga analizuoti mokėjimo drausmę su klientais.

Kaip buvo skaičiuota anksčiau, P sumažėjimas teigiamai veikia likvidumo dydį 1 . Į šį vienetą įeina mokėtinos sumos (žr. 4.8 lentelę).

Patartina išstudijuoti mokėtinų sumų struktūrą ir nustatyti straipsnius, kurie labiausiai įtakoja likvidumo dydį.

Remiantis gautais duomenimis, matome, kad didžiausią įtaką P 1, taigi ir K t.l. suteikia tiekėjams ir rangovams mokėtiną sąskaitų elementą. Remiantis atliktais skaičiavimais, norint, kad einamojo likvidumo vertė padidėtų 5,33%, o P 1 vertė sumažėtų 10%, reikia tiekėjams ir rangovams mokėtinų sąskaitų sumą sumažinti 207 541 rubliu, arba 11 proc.

Sumažinti įsiskolinimus tiekėjams ir rangovams galima sutrumpinant mokėjimo terminą, taip pat sumažinant medžiagų, žaliavų ir prekių savikainą, efektyviau ieškant tiekėjų. Įmonėje patartina naudoti finansines schemas, kurių pagalba įmonė galės iš dalies atsiskaityti gatava produkcija ir prekėmis su medžiagų, žaliavų, komunalinių paslaugų tiekėjais. Taip pat patartina dalinai grąžinti skolą darbuotojams naudojant gatavą produkciją. Tokias schemas dažniausiai naudoja tinklinės rinkodaros įmonės, kur premiją sudaro tik gatavi produktai. Žinoma, tokie renginiai galimi ne kiekvienoje įmonėje dėl skirtingų veiklos formų. Tačiau, jei tenkinamos būtinos sąlygos, ši priemonė gali padėti reguliuoti mokėtinų sąskaitų dydį ir dėl to likvidumą.

Remiantis parodytais skaičiavimais, vieneto A padidėjimas 1 leis padidinti likvidumo dydį 3,11 proc. A 1 suvestinė dalis apima įmonės grynuosius pinigus ir trumpalaikes finansines investicijas (žr. 4.9 lentelę). Būtinas suvestinio A 1 padidinimas galimas tik padidinus paskolų, teikiamų organizacijoms trumpesniam nei 12 mėnesių laikotarpiui dydį 11,7%, arba 194 147,7 rubliais, t.y. tokiu atveju galima aktyviau plėtoti komercinį kreditavimą ir kreiptis tai vekselių apmokėjimo praktika. Tačiau jau buvo pastebėta, kad įmonei reikia didinti pardavimų apimtis ir plėsti pardavimų ribas.

Aukščiau atlikti skaičiavimai parodė, kad sumažėjus P2 agregatui 10%, einamojo likvidumo vertė padidės 4,67%.

Įmonėje P 2 suvestinė dalis apima paskolas, kurios turi būti grąžintos per 12 mėnesių nuo atskaitomybės datos. Sumažinus šių paskolų sumą 10%, arba 181 800 rublių, likvidumą galima padidinti 4,67%. Tokiu atveju toks sumažinimas gali būti įmanomas dėl dalinio atsiskaitymų paspartinimo, taip pat maksimalios įmanomos paskolos dalies grąžinimo gatavų gaminių, perteklinių žaliavų ir pagalbinių gamybos medžiagų pavidalu. Panaši atsiskaitymo praktika taikoma atsiskaitant už išnuomotą įrangą, kai dalis išlaidų kompensuojama iš gatavų gaminių.

Mažiausiai likvidumo didėjimui įtakos turi A 3 augimas 10% (žr. 4.6 lentelę), toks augimas leidžia padidinti likvidumą tik 0,65%. Tačiau į šį veiksnį reikėtų atsižvelgti kartu su kitais.

Balanso likvidumo analizės uždavinys iškyla ryšium su būtinybe įvertinti organizacijos kreditingumą, t.y. gebėjimas laiku ir visiškai sumokėti savo įsipareigojimus. Balanso likvidumas apibrėžiamas kaip organizacijos įsipareigojimų padengimo laipsnis turtu, kurio pavertimo pinigais laikotarpis atitinka įsipareigojimų grąžinimo laikotarpį. Turto likvidumas turėtų būti atskirtas nuo balanso likvidumo, kuris apibrėžiamas kaip laiko, reikalingo jam konvertuoti į pinigus, abipusis dydis. Kuo trumpesnis laikas tam tikros rūšies turtui virsti pinigais, tuo didesnis jo likvidumas.

Balanso likvidumo analizė susideda iš lėšų, skirtų turtui, sugrupuotomis pagal jų likvidumo laipsnį ir išdėstytų mažėjančia likvidumo tvarka, palyginimas su įsipareigojimais įsipareigojimams, sugrupuotais pagal jų išpirkimo datas ir suskirstytus termino didėjimo tvarka. Atsižvelgiant į likvidumo laipsnį, įmonės turtas skirstomas į šias grupes.

A1 . Labiausiai likvidus turtas -- tai visos įmonės lėšų straipsniai ir trumpalaikės finansinės investicijos (vertybiniai popieriai). Ši grupė apskaičiuojama taip:

A1 = 250 puslapis + 260 puslapis

A2. Greitai parduodamas turtas -- gautinos sumos, kurių mokėjimai numatomi per 12 mėnesių nuo atskaitomybės datos.

A2 = 240 puslapis

A3. Lėtai judantis turtas -- balanso turto 2 skirsnio straipsniai, įskaitant atsargas, pridėtinės vertės mokestį, gautinas sumas ir kitą trumpalaikį turtą.

A3 = 210 puslapis + 220 puslapis + 230 puslapis + 270 puslapis

A4. Sunku parduoti turtą -- balanso turto 1 skirsnio straipsniai -- ilgalaikis turtas.

A4 = 190 psl

Balansiniai įsipareigojimai grupuojami pagal jų mokėjimo skubumo laipsnį.

P1. Skubiausi įsipareigojimai -- tai apima mokėtinas sumas.

P1 = puslapis 620

P2. Trumpalaikiai įsipareigojimai -- tai trumpalaikės skolintos lėšos ir kiti trumpalaikiai įsipareigojimai.

P2 = 610 puslapis + 670 puslapis

P3. Ilgalaikiai įsipareigojimai -- tai balanso straipsniai, susiję su 5 ir 6 skyriais, t.y. ilgalaikės paskolos ir skolintos lėšos, taip pat atidėtos pajamos, vartojimo lėšos, rezervai būsimoms išlaidoms ir mokėjimams.

P3 = 590 puslapis + 630 puslapis + 640 puslapis + 650 puslapis + + puslapis 660

P4. Nuolatiniai įsipareigojimai arba stabilūs -- tai balanso skyriaus „Kapitalas ir rezervai“ 4 straipsniai. Jei organizacija turi nuostolių, jie išskaičiuojami.

P4 = 490 puslapis (-390 puslapis).

Norėdami nustatyti balanso likvidumą, turėtumėte palyginti nurodytų grupių turto ir įsipareigojimų rezultatus.

Likutis laikomas absoliučiai likvidžiu, jei yra šie santykiai:

A1 > P1; A2 > P2; A3< П3; А4 < П4.

Jei tenkinamos pirmosios trys šios sistemos nelygybės, tai reiškia, kad įvykdoma ketvirtoji nelygybė, todėl svarbu palyginti pirmųjų trijų grupių turto ir įsipareigojimų rezultatus. Ketvirtosios nelygybės įvykdymas rodo, kad tenkinama viena iš sąlygų.

Tuo atveju, kai viena ar kelios sistemos nelygybės turi priešingą ženklą nei nustatyta optimaliame variante, balanso likvidumas didesniu ar mažesniu mastu skiriasi nuo absoliučios vertės. Tuo pačiu metu lėšų trūkumas vienoje turto grupėje kompensuojamas jų pertekliumi kitoje turto grupėje, realioje situacijoje mažiau likvidus turtas negali pakeisti likvidesnio.

Likvidių lėšų ir įsipareigojimų palyginimas leidžia apskaičiuoti šiuos rodiklius:

1. Einamasis likvidumas, rodantis organizacijos mokumą (+) arba nemokumą (-) laikotarpiu, artimiausiu nagrinėjamam momentui:

TL = (A1 + A2) -- (P1 + P2);

2. Būsimasis likvidumas – tai mokumo prognozė, pagrįsta būsimų įplaukų ir mokėjimų palyginimu:

Balanso likvidumui analizuoti sudaroma lentelė. Šios lentelės stulpeliuose įrašomi ataskaitinio laikotarpio pradžios ir pabaigos duomenys iš lyginamojo analitinio balanso pagal turto ir įsipareigojimų grupes. Palyginus šių grupių rezultatus, nustatomos mokėjimų pertekliaus absoliučios vertės ataskaitinio laikotarpio pradžioje ir pabaigoje.

Tikslesnis balanso likvidumo įvertinimas gali būti pagrįstas vidine finansinės būklės analize. Tokiu atveju kiekvieno balanso straipsnio, įtraukto į bet kurią iš pirmųjų trijų turto ir įsipareigojimų grupių, suma yra padalinta į dalis, atitinkančias skirtingus aktyvių straipsnių konvertavimo į pinigus laikotarpius ir skirtingus pasyviųjų straipsnių įsipareigojimų grąžinimo laikotarpius:

- · iki 3 mėnesių;

- · nuo 3 iki 6 mėnesių;

- · nuo 6 mėnesių iki metų;

- · daugiau nei metai.

Taip pirmiausia suskirstomos į straipsnius, atspindinčius gautinas sumas ir kitą turtą, mokėtinas sumas ir kitus įsipareigojimus, taip pat trumpalaikes paskolas ir skolintas lėšas.

Sumoms pagal turto 2 skirsnyje nurodytas dalis paskirstyti pagal konvertavimo į pinigus laiką naudojamos atsargų vertės apyvartos dienomis. Toliau sumuojamos turto vertės su tais pačiais likvidumo pokyčių intervalais ir įsipareigojimo vertės tais pačiais intervalais, kai keičiasi skolos grąžinimo eilutė. Dėl to gauname 4 turto grupių rezultatus (neskaičiuojant sunkiai parduodamo turto ir nuolatinių įsipareigojimų).

Analizuojant balanso likvidumą, reikia patikrinti, ar balanse esantys įsipareigojimai padengti turtu, kurio konvertavimo į pinigus laikotarpis yra lygus įsipareigojimų terminui.

1 grupės rezultatų palyginimas pagal turtą ir įsipareigojimus, t.y. A1 Ir P1 (terminai iki 3 mėn.), atspindi einamųjų mokėjimų ir įplaukų santykį.

2 grupės rezultatų palyginimas pagal turtą ir įsipareigojimus, t.y. A2 Ir P2 (terminai nuo 3 iki 6 mėnesių), rodo esamo likvidumo didėjimo arba mažėjimo tendenciją artimiausiu metu. 3 ir 4 grupių turto ir įsipareigojimų sumų palyginimas parodo mokėjimų ir įplaukų santykį gana tolimoje ateityje. Pagal šią schemą atlikta analizė gana visapusiškai atspindi finansinę situaciją atsiskaitymų laiku galimybių požiūriu.

Skaičiavimų, pagrįstų analizuojamos organizacijos duomenimis, rezultatai rodo, kad šioje organizacijoje turto ir įsipareigojimų grupės rezultatų palyginimas yra tokia forma:

(A1< П1; А2 < П2; А3 >P3; A4< П4}.

Remiantis tuo, analizuojamo balanso likvidumą galime apibūdinti kaip nepakankamą. Pirmųjų dviejų nelygybių palyginimas rodo, kad artimiausiu nagrinėjamam momentui laikotarpiu organizacija negalės pagerinti savo mokumo. Be to, per analizuojamą laikotarpį išaugo likvidžiausio turto neatidėliotiniems įsipareigojimams padengti mokėjimo trūkumas (pirmos grupės santykis).

Nagrinėjamo laikotarpio pradžioje santykis buvo 0,38:1 (7 859: 47 210), nors teoriškai pakankama skubos koeficiento reikšmė yra 0,2: 1. Pažymėtinas staigus vertės sumažėjimas (21 punktu). skubos koeficiento. Dėl to ataskaitinio laikotarpio pabaigoje organizacija galėjo apmokėti tik 17% savo trumpalaikių įsipareigojimų, o tai rodo suvaržytą finansinę padėtį.

Tuo pačiu, remiantis analitiniais balanso duomenimis, galime daryti išvadą, kad likvidumo sumažėjimo priežastis buvo ta, kad trumpalaikės skolos didėjo greičiau nei grynieji pinigai.

Tačiau reikia pažymėti, kad į ateitį orientuotas likvidumas, kurį rodo trečioji nelygybė, atspindi tam tikrą mokėjimų perteklių.

Balanso likvidumo analizė, atlikta pagal aukščiau pateiktą schemą, yra apytikslė. Išsamesnė mokumo analizė naudojant finansinius rodiklius.

1. Bendrasis likvidumo rodiklis

L1 = A1 + 0,5A2 + 0,3AZ/P1 + 0,5P2 + 0,3PZ.

L1 turi būti didesnis nei 1.

2. Absoliutaus likvidumo koeficientas

L2 = A1/P1 + P2. L2 > 0,20,7.

Rodo, kokią trumpalaikės skolos dalį organizacija gali grąžinti artimiausiu metu naudodama grynuosius pinigus.

3. „Kritinio vertinimo“ koeficientas

L3 = A1 + A2/P1 + P2. L3 > 1,5.

Parodo, kokią dalį organizacijos trumpalaikių įsipareigojimų galima iš karto grąžinti panaudojant įvairiose sąskaitose esančias lėšas, trumpalaikius vertybinius popierius, taip pat atsiskaitymo pajamas.

4. Srovės santykis

L4 = A1 + A2 + AZ/P1 + P2.

Reikalinga reikšmė 1; optimalus yra bent 2,0.

Rodo, kokią dalį einamųjų įsipareigojimų už paskolas ir atsiskaitymus galima grąžinti sutelkus visas apyvartines lėšas.

5. Veiklos kapitalo manevringumo koeficientas

L5 =AZ/(A1 + A2 + A3) -- (P1 + P2).

Šio rodiklio sumažėjimas laikui bėgant rodo teigiamą poveikį.

Šis koeficientas parodo, kokia apyvartinio kapitalo dalis yra imobilizuota į atsargas ir ilgalaikes gautinas sumas.

6. Apyvartinių lėšų dalis turte

L6 = A1 + A2 + AZ/B.

7. Nuosavybės koeficientas

L7 = P4 – A4/A1 + A2 + AZ.

Turi būti bent 0,1.

Šis santykis apibūdina pačios organizacijos apyvartinį kapitalą, kuris yra būtinas jos finansiniam stabilumui.

Norėdami visapusiškai įvertinti viso balanso likvidumą, turėtumėte naudoti bendrąjį likvidumo rodiklį, apskaičiuotą pagal formulę:

L1=A1 + 0,5A2 + 0,3AZ/P1 + 0,5P2 + 0,3P3.

Naudojant šį rodiklį finansinės padėties pokyčiai organizacijoje vertinami likvidumo požiūriu. Šis rodiklis taip pat naudojamas renkantis patikimiausią partnerį iš įvairių potencialių partnerių, remiantis ataskaitomis.

Įvairūs likvidumo rodikliai ne tik apibūdina organizacijos finansinės būklės stabilumą su skirtingais lėšų likvidumo apskaitos laipsniais, bet ir atitinka įvairių išorinių analitinės informacijos vartotojų interesus.

Taigi žaliavų ir medžiagų tiekėjus įdomiausias absoliutaus likvidumo koeficientas.

Šiai organizacijai paskolą teikiantis bankas daugiau dėmesio skiria „kritiniam“ vertinimo koeficientui. Įmonės akcijų pirkėjai ir turėtojai organizacijos finansinį stabilumą daugiausia vertina pagal esamą likvidumo koeficientą.

„Kritinis“ įvertinimo koeficientas parodo, kokią dalį trumpalaikių įsipareigojimų galima grąžinti ne tik iš įvairių skolininkų tikėtinomis pajamomis. 0,7 - 0,8 reikšmė laikoma normalia, tačiau reikia turėti omenyje, kad išvadų, pagrįstų šio koeficiento skaičiavimo rezultatais ir jo dinamika, patikimumas labai priklauso nuo gautinų sumų „kokybės“ (skolininko skolos formavimo terminų). finansinė padėtis ir pan.), kuri gali būti atskleista tik iš vidaus apskaitos duomenų. Optimalu, jei LЗ daugiau nei 1,5.

Analizuojamai organizacijai šio koeficiento reikšmė artima kritinei, tačiau ataskaitinio laikotarpio pabaigoje sumažėjo. Tai neigiama tendencija. Einamojo likvidumo koeficientas leidžia nustatyti trumpalaikio turto santykį su trumpalaikiais įsipareigojimais padengti. Tai yra pagrindinis mokumo rodiklis. Laikoma, kad normalioji šio rodiklio vertė yra nuo 1 iki 2.

Ekonomikos nestabilumas leidžia normalizuoti šį rodiklį. Ji turi būti vertinama kiekvienai konkrečiai įmonei pagal jos apskaitos duomenis. Jei trumpalaikio turto ir trumpalaikių įsipareigojimų santykis yra mažesnis nei 1:1, tai galime kalbėti apie didelę finansinę riziką, susijusią su tuo, kad organizacija nepajėgia apmokėti sąskaitų.

Atsižvelgiant į skirtingą turto likvidumo laipsnį, galima daryti prielaidą, kad ne visą turtą galima skubiai parduoti, todėl iškils grėsmė organizacijos finansiniam stabilumui.

Jei koeficiento reikšmė L4 viršija 1, tada galime daryti išvadą, kad organizacija turi tam tikrą kiekį laisvų išteklių (kuo didesnis koeficientas, tuo didesnė ši apimtis), generuojamų iš savo šaltinių.

Dabartinis likvidumo koeficientas apibendrina ankstesnius rodiklius ir yra vienas iš rodiklių, apibūdinančių patenkinamą (nepatenkinamą) balansą.

Analizuojant mokumą pagal turto ir įsipareigojimų grupes (A1, A2, A3, A4, P1, P2, P3, P4), turtas grupuojamas pagal likvidumo laipsnį:

- A1 – likvidžiausias turtas;

- A2 – greitai realizuojamas turtas;

- A3 – lėtai parduodamas turtas;

- A4 – sunkiai parduodamas turtas.

Įsipareigojimai grupuojami pagal jų mokėjimo skubumo laipsnį:

- P1 – skubiausi įsipareigojimai;

- P2 - trumpalaikiai įsipareigojimai;

- P3 - ilgalaikiai įsipareigojimai;

- P 4 - nuolatiniai (stabilūs) įsipareigojimai.

Norėdami peržiūrėti konkrečias naujojo balanso balanso likvidumo vertinimo eilutes, galite sekti aukščiau esančioje lentelėje pateiktas nuorodas.

| Turtas | 2015 | 2016 | 2017 |

| A1 | |||

| A2 | |||

| A3 | |||

| A4 | |||

| Balansas | |||

| Pasyvus | 2015 | 2016 | 2017 |

| P1 | |||

| P2 | |||

| P3 | |||

| P4 | |||

| Balansas | |||

| Mokėjimo perteklius (+) arba trūkumas (-) | 2015 | 2016 | 2017 |

| 2015 | 2016 | 2017 | |

| A1-P1 turi būti didesnis už nulį | A1-P1>0 | A1-P1>0 | A1-P1>0 |

| A2-P2 turi būti didesnis už nulį | A2-P2>0 | A2-P2>0 | A2-P2>0 |

| A3-P3 turi būti didesnis už nulį | A3-P3>0 | A3-P3>0 | A3-P3>0 |

| A4-P4 turi būti mažesnis už nulį | A4-P4<0 | A4-P4<0 | A4-P4<0 |

| Jei tenkinamos visos sąlygos, įmonė yra absoliučiai moki | taip ar ne | taip ar ne | taip ar ne |

| Neįvykdžius visų sąlygų – mokumo krizė | Ar krizės nėra ar yra? | Ar krizės nėra ar yra? | Ar krizės nėra ar yra? |

| Ribotas mokumas – kitais atvejais | Ribota? | Ribota? | Ribota? |

Pagarbiai, Aleksandras Krylovas,

Finansinė analizė:

- Vienas iš būdų suvesti balansą. Sumavimas yra elementų „padidinimas“, siekiant supaprastinti analizę, nes kuo mažiau eilučių, tuo lengviau jas analizuoti Turtas 2011 2012 2013 Ilgalaikis…

- Šiai analizei atlikti sudaroma lentelė, į kurią nukopijuojami balanso duomenys Pavadinimas 2011 2012 2013 Turtas, į kurį atsižvelgiama skaičiuojant 1. Nematerialusis turtas 2.…

- Ši lentelė sugeneruota pagal suvestinio balanso vertes per kelerius metus Turtas 2011 2013 Absoliutus pokytis, tūkst. Augimas, % Ilgalaikis turtas 2011 m. vertė…

- Įmonės veiklos ir būklės finansinei analizei parengtas trejų metų balansas yra toks: Rodiklis Rodiklio kodas 2011 2012 2013 ĮMONĖS TURTAS I. ILGALAIKIS...

- Įsipareigojimų dinamikos analizė atsako į klausimą, kiek įsipareigojimai pasikeitė per analizuojamą laikotarpį. Šis pokytis rodomas absoliučiomis vertėmis ir procentais Pasyvus 2011 m....

- Turto dinamikos analizė paremta įvairių tarpusavyje susijusių balanso turto straipsnių absoliučių ir santykinių pokyčių palyginimu. Pokyčių skirtumas ar priešinga kryptis leidžia spręsti apie prigimtį ir...

- Turto struktūra. Įmonės turtas skirstomas į 2 dideles grupes: ilgalaikis turtas (imobilizuotos lėšos), kurio tarnavimo laikas yra ilgesnis nei 12 mėnesių; trumpalaikis turtas (mobilus turtas), tarnavimo laikas...

- Įsipareigojimų struktūra – įvairių rūšių įsipareigojimų ir nuosavo kapitalo dalių santykis bendroje įmonės įsipareigojimų sumoje. Įsipareigojimai yra nuosavų ir...

- Grynųjų aktyvų skaičiavimas vyksta taip: Skaičiuojame turtą, į kurį atsižvelgiama skaičiuojant Skaičiuojame įsipareigojimus, į kuriuos atsižvelgiama skaičiuojant Iš turto atimame įsipareigojimus - tai yra...

- Finansinis stabilumas nustatomas, pirma, koeficientų pagalba, o antra – trijų komponentų finansinio stabilumo rodiklio pagalba.Pirmiausia pateiksiu koeficientų sąrašą: Nuosavybės koeficientas, Agility koeficientas...