Apskaitos tvarkymas individualiam verslininkui yra procesas, apimantis daugybę niuansų ir ypatybių, kurių nežinodamas pradedantysis verslininkas negalės tvarkyti finansinių reikalų pagal reikalavimus. Yra keletas mokesčių režimų, kuriais gali pasinaudoti individualus verslininkas. Kiekvienas metodas turi savo privalumų ir trūkumų.

Kas tai yra

Apskaita yra informacijos apie organizacijos lėšas ir įsipareigojimus rinkimo sistema. Apskaita turi būti tvarkoma nuolat, įskaitant visas verslo operacijas.

Norint gauti patikimą informaciją apie organizaciją, reikalinga apskaita.

Gauti duomenys leis:

Gauti duomenys leis:

- užkirsti kelią neigiamiems verslo rezultatams;

- nustatyti ekonominius organizacijų rezervus stabiliai finansinei padėčiai sukurti;

- laikytis teisės aktų, nustatytų verslininkams;

- kontroliuoti verslo operacijas ir nustatyti jų pagrįstumą;

- valdyti turtą ir sekti jo judėjimą;

- kontroliuoti įmonės išteklių naudojimą;

- stebėti įmonės veiklą pagal nustatytus standartus.

Apskaita individualiems verslininkams 2018 m

2011 m. gruodžio 6 d. Federalinis įstatymas „Dėl apskaitos“ Nr. 402-FZ nustato, kad individualus verslininkas neprivalo vesti apskaitos dokumentų. Nepaisant to, Individualūs verslininkai privalo atsiskaityti valstybei mokesčių apskaitos forma.

Mokesčių apskaitos priemonės duomenų rinkimas, naudojamas mokesčių bazei ir mokėjimų dydžiui nustatyti. Atsakomybė už šių įrašų tvarkymą tenka visiems verslininkams. Tokio tipo ataskaitos yra papildytos kitais dokumentais, todėl pradedantiesiems gali kilti problemų.

Apskaita ir mokesčių apskaita yra skirtingos sąvokos. Tačiau už teisės sferos ribų abi sąvokas įprasta vadinti ta pačia išraiška.

Žingsnis po žingsnio instrukcijos: kaip tai padaryti patys

Žingsnis po žingsnio savarankiškos individualių verslininkų apskaitos instrukcijos:

Žingsnis po žingsnio savarankiškos individualių verslininkų apskaitos instrukcijos:

- Apskaičiuokite apytiksles pajamas ir išlaidas. Gauti skaičiai bus reikalingi mokesčių naštai apskaičiuoti.

- Remdamiesi gautais duomenimis, galite pasirinkti tinkamą mokesčių režimą. Pasirinktas mokesčių mokėjimo būdas turės įtakos būsimų pervedimų į valstybės biudžetą dydžiui. Norėdami apskaičiuoti savo mokesčių naštą, galite paprašyti nemokamos konsultacijos.

- Kiekviena tvarka turi savo mokesčių atskaitomybės taisykles.

- Individualus verslininkas turi nuspręsti, ar jam reikia samdyti trečiųjų šalių darbuotojus. Jei verslininkas turi darbo sutartį, jam reikės pildyti papildomas ataskaitas. Jų skaičius tiesiogiai priklausys nuo darbuotojų skaičiaus. Taip pat dėl darbuotojų buvimo būtina tvarkyti personalo dokumentus.

- Kiekvienas mokesčių režimas turės savo mokėjimo ir ataskaitų teikimo kalendorių. Už terminų nesilaikymą individualus verslininkas bus baudžiamas baudomis, baudomis ir įsiskolinimais.

- Toliau turite nuspręsti dėl apskaitos paslaugų formos. Jei individualus verslininkas naudoja paprastus režimus, apskaitą leidžiama atlikti savarankiškai. Norint išvengti klaidų, rekomenduojama naudoti įvairias pagalbines programas. Tačiau kai kuriais atvejais, kai apskaitą apsunkins verslo operacijų skaičius ar apmokestinimo sistema, geriau kreiptis į išorės paslaugas.

- Visi dokumentai turi būti saugomi. Sutartys, pajamų ir išlaidų patvirtinimai, banko išrašai, išrašai ir kiti dokumentai turi būti saugomi iki trejų metų laikotarpio po individualaus verslininko išregistravimo.

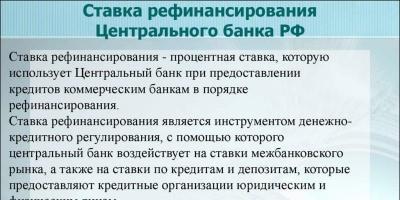

Apskaita ir mokesčių apskaita OSNO

Įprasta mokesčių sistema reiškia, kad individualus verslininkas buhalterinę apskaitą tvarkys standartiniu būdu. BASIC- tai pati daugiausiai darbo reikalaujanti ir sudėtingiausia sistema, kurią reikėtų naudoti tik tuo atveju, jei negalima naudoti kitų režimų. Dažniausiai naudojamas, jei verslininkas dirba pramonėje, kurioje yra didelė paklausa. Tokiais atvejais vartotojai pirmiausia atkreips dėmesį į visavertį mokesčių mokėtoją.

Jei individualus verslininkas naudoja įprastą sistemą, jis privalo:

Jei individualus verslininkas naudoja įprastą sistemą, jis privalo:

- vesti pirkimų ir pardavimų knygas;

- vesti išlaidų ir pajamų apskaitos žurnalą;

- išrašyti sąskaitas ir prireikus įrašyti į žurnalą;

- Priimant darbuotojus vedama personalo apskaita.

OSNO mokesčių mokėjimas:

- įmoka į Pensijų fondą;

- pridėtinės vertės mokestis 18%;

- Gyventojų pajamų mokestis bus 13% nuo pajamų, atėmus išlaidas, turinčias rašytinius įrodymus, jei jų nėra, bus išskaičiuota ne daugiau kaip 20% pajamų;

- darbuotojų draudimo įmokos ir gyventojų pajamų mokestis;

- kitų veiklos regione nustatytų mokesčių rūšių mokėjimas.

Ataskaitų pateikimo mokesčių inspekcijai būdai:

- už PVM – iki kito mėnesio po ataskaitinio laikotarpio 25 dienos;

- gyventojų pajamų mokesčiui – iki kitų po ataskaitinių metų balandžio 30 d.

- ataskaitų teikimas už samdomus darbuotojus nebiudžetiniams fondams.

Darbas su supaprastinta mokesčių sistema

Buhalterinė apskaita naudojant supaprastintą mokesčių sistemą yra daug paprastesnė, nes verslininkas per metus privalės pateikti tik vieną deklaraciją. Šios deklaracijos pateikimo terminas – kitų ataskaitinių metų balandžio 30 d.

Buhalterinė apskaita naudojant supaprastintą mokesčių sistemą yra daug paprastesnė, nes verslininkas per metus privalės pateikti tik vieną deklaraciją. Šios deklaracijos pateikimo terminas – kitų ataskaitinių metų balandžio 30 d.

Naudodamas supaprastintą mokesčių sistemą Pajamos 6%, verslininkas apskaitą gali vesti savarankiškai. Privaloma sumokėti 6% visų pajamų. Taip pat reikės sumokėti avansą, į sumokėtą sumą bus atsižvelgta skaičiuojant metinį mokestį.

Taip pat yra alternatyvi supaprastintos mokesčių sistemos versija - Pajamos atėmus išlaidas. Šis metodas reiškia, kad reikia rinkti dokumentus, įrodančius išlaidų buvimą ir jų pagrįstumą. Teisingas šių dokumentų įforminimas yra svarbi dalis, be kurios bus neįmanoma išlaikyti supaprastintos mokesčių sistemos pagal tokią schemą. Jei išlaidos nėra pagrįstos arba jos nepatenka į sąrašą, patvirtintą Rusijos Federacijos mokesčių kodekso 346.16 straipsniu, į jas neatsižvelgiama.

Ataskaitų teikimo terminai 2018 m.: kalendorius, lentelė

Pateikiamos privalomos ataskaitos:

- Rusijos pensijų fondas SZVM forma iki 15 mėnesio, einančio po ataskaitinio mėnesio, dienos;

- FSS 4-FSS forma iki kito mėnesio, einančio po ataskaitinio laikotarpio, 20 dienos popierine forma ir iki 25 dienos elektronine forma.

Individualių verslininkų ataskaitų teikimo kalendorinė lentelė 2018 m.

| Mokesčių režimas | Ketvirčiai | |||

| Pirmas | Antra | Trečias | Ketvirta | |

| supaprastinta mokesčių sistema | Avansas – iki balandžio 25 d. | Avansas – iki liepos 25 d. | Avansas – iki spalio 25 d. | Deklaravimas ir apmokėjimas už metus – iki balandžio 30 d. |

| UTII | Deklaracija iki balandžio 20 d. | Deklaracija iki liepos 20 d. | Deklaracija iki spalio 20 d. | Deklaracija iki sausio 20 d. |

| Vieningas žemės ūkio mokestis | Nereikalaujama. | Avansas už šešis mėnesius – iki liepos 25 d. | Nereikalaujama. | Mokesčio deklaravimas ir sumokėjimas už metus – iki kovo 31 d. |

| BASIC | PVM deklaraciją iki balandžio 25 d. | PVM deklaraciją iki liepos 25 d. | PVM deklaraciją iki spalio 25 d. | PVM deklaraciją iki sausio 25 d. |

Jei individualus verslininkas dirba pagal PSN, mokesčių deklaracijos nereikia. Patento naudojimo atveju. Mokėjimo terminas priklauso nuo įsigyto tipo ir jo galiojimo laikotarpio.

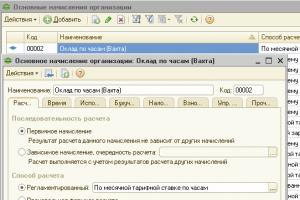

Programa priežiūrai

Apskaitai galite kreiptis į įvairias programas, kurios palengvina visą procesą, ypač naujokams šioje srityje. Norėdami sukurti ataskaitą, tereikia įvesti reikiamus duomenis, po kurių programa savarankiškai palygins įvestą informaciją ir konvertuos į reikiamą formą.

Populiarios programos:

Populiarios programos:

- „1C: Apskaita“ internetinė versija: didžiausias darbo įrankių asortimentas. Vartotojai pažymi, kad nėra neigiamų paslaugos aspektų. Kaina: nuo 400 iki 6400 rublių.

- „1C: Apskaita“: geriausia programinė įranga buhalterio darbui. Tinka stambiems ir vidutiniams individualiems verslininkams, kurie naudojasi profesionalaus buhalterio paslaugomis. Už savo kainą jis suteikia visas galimybes, kokias tik gali būti buhalterinėje rinkoje. Kaina: nuo 5000 iki 35000 rublių.

- „GERIAUSIAS“: sugebės susidoroti su sudėtingiausiomis užduotimis. Problema yra pavėluotai atnaujinama programa. Kaina: nuo 9 000 iki 30 000 rublių.

- „Info buhalteris“: pagrindinis „1C“ konkurentas, neatsiliekantis nuo lyderio pagal įrankių platumą. Idealiai tinka mažoms ir vidutinėms įmonėms. Kaina: nuo 5 000 iki 36 000 rublių, vartotojas gali atsisiųsti ir išbandyti nemokamą versiją, kurioje trūksta daugumos įrankių.

- "Grandinė. Apskaita“: platus funkcionalumas smulkiųjų verslininkų problemoms spręsti. Kai kurių siauro dėmesio problemų išspręsti neįmanoma. Kaina: nuo 1000 iki 4000 rublių.

- „Mano verslas“: veikia nuo 2009 m., naudojasi net didelės įmonės, vartotojas kas savaitę gauna naujienlaiškius, konsultuojasi su specialistais. Kaina: nuo 366 iki 2083 rublių, yra įvadinis laikotarpis.

- „Mano finansai“: suteikia standartinį įrankių paketą mažoms įmonėms. Tinka smulkiems individualiems verslininkams, esant poreikiui yra galimybė apskaitą pervesti iš išorės. Kaina: nuo 1200 iki 4200 rublių.

- „Dangus“: paprastų ir suprantamų įrankių rinkinys, leidžiantis be problemų tvarkyti apskaitą; vartotojui suteikiama galimybė naudotis paslauga savo išmaniajame telefone naudojant programą. Kaina: 500 arba 3500 rublių, priklausomai nuo pasirinkto tarifo; prie šios kainos pridedama 100 rublių, jei reikia pateikti ataskaitas vyriausybinėms įstaigoms.

- „Turbo Buhalteris“: lankstus ir greitas aptarnavimas, programinė įranga atnaujinama kas ketvirtį. Pagrindinė problema yra vystymosi sunkumas. Kaina: nuo 990 iki 58 000 rublių.

Kiekviena iš sąraše pateiktų programų turi savo privalumų ir trūkumų. Turėtumėte pasirinkti tokį, kuris būtų suprantamas vartotojui ir patenkintų individualaus verslininko poreikius..

Pamoka pradedantiesiems

Šiuolaikinių programų ir paslaugų dėka tvarkytis apskaitą patiems, jei turite nedidelę įmonę, nėra taip sunku. Tokiais atvejais pamoka pradedantiesiems bus reikalinga tik tiek, kad įsisavintumėte pagrindinius terminus ir suprastumėte, kokios sumos kam turi įtakos.

Bet jei individualus verslininkas ketina plėstis į didelio masto projektus, būtina atsižvelgti į daugelį veiksnių, kuriuos pastebėsite tik turėdami pakankamai patirties ir žinių.

Vaizdo įrašas, kuriame pasakojama apie tai, kaip atlikti individualaus verslininko apskaitą be buhalterio.

Pajamos ir išlaidos

Pajamos ir išlaidos išlaikomos naudojant dvi atitinkamas knygas.

Jų priežiūra turi būti vykdoma laikantis toliau nurodytų sąlygų:

- techninė priežiūra leidžiama tiek spausdinta, tiek elektronine forma;

- visi įrašai turi būti tikri ir patikimi;

- įrašai daromi chronologine tvarka;

- pataisymai knygelėje turi būti atliekami laikantis taisyklių (pagrindymas, verslininko patvirtinimas parašu ir pakeitimo data);

- kiekviena verslo operacija turi būti pagrįsta dokumentais;

- kiekviena verslo operacija turi atsispindėti knygoje;

- knyga rusų kalba;

- Kiekvienam mokestiniam laikotarpiui sukuriama atskira knyga.

Reguliavimo reguliavimas

Individualių verslininkų apskaitą reglamentuojantys norminiai aktai:

Individualių verslininkų apskaitą reglamentuojantys norminiai aktai:

- 2011 m. gruodžio 6 d. federalinis įstatymas Nr. 402 „Dėl apskaitos“ – kiekvieno ūkio subjekto pareiga vesti apskaitą Rusijos Federacijos teritorijoje; – atidėjimai apskaitai.

Apskaita apima daugybę veiksnių. Tačiau jų skaičius bus daug mažesnis, jei individualaus verslininko kontroliuojamų darbuotojų nebus arba jų bus labai mažai. Taip pat dokumentacijos ir ataskaitų teikimo kiekiui įtakos turės pasirinkta apmokestinimo sistema priklausomai nuo veiklos srities, darbų apimties, darbuotojų skaičiaus ir kitų kintamųjų.

Ne visi verslininkai turi atskirą darbuotoją, kuris tvarkytų apskaitą. Tai suprantama – vieni tokių darbų apimčių neturi, kiti neturi galimybės mokėti viso atlyginimo.

Išeitis – samdyti buhalterį vienkartiniam darbui, susitvarkyti patiems arba pasinaudoti specialia paslauga. Toliau kalbėsime apie paskutinę parinktį išsamiau, bet pirmiausia pateiksime nuobodžią teoriją apie tai, kaip kaip vesti individualaus verslininko apskaitą.

Individualūs verslininkai atleidžiami nuo būtinybės vesti buhalterinę apskaitą visa to žodžio prasme, t.y. Nereikia žinoti ilgo aktyvių ir pasyvių sąskaitų sąrašo, atlikti nesuskaičiuojamų operacijų ir sudaryti balansą. Ir gerai, kad taip, kitaip apie savarankišką apskaitą nebūtų nė kalbos. Nepaisant to, posakis „ individualių verslininkų apskaitos registrų tvarkymas“, bet čia didelės klaidos nėra, formuluotėje priekaištų nerasime.

Ką turėčiau daryti?

Tvarkykite pajamų ir išlaidų apskaitą, kad, pirma, galėtumėte teisingai apskaičiuoti mokesčius, antra, Federalinė mokesčių tarnyba visada galėtų patikrinti ir įsitikinti, ar viską padarėte teisingai, ir, trečia, kad jūs patys susidarytumėte idėją. verslo padėtis.

Taip pat reikalinga mokesčių apskaitos politika. Daugeliui tai bus staigmena, tačiau vis dėlto taip parašyta Rusijos Federacijos mokesčių kodekse. Politikoje turi būti nurodyta apskaitos vedimo ir mokesčių apskaičiavimo tvarka bei užtikrinamos naudojamos dokumentų formos. Visai nebūtina sudaryti politikos nuo nulio - paslauga turi paruoštus pavyzdžius, kuriuos galite remtis ir modifikuoti pagal savo poreikius.

Pajamų ir išlaidų knyga

Jis niekur neregistruotas ir nėra reguliariai pateikiamas Federalinei mokesčių tarnybai, todėl iš pirmo žvilgsnio gali atrodyti, kad jums nereikės su juo vargti ar net jo visai nepildyti. Tai kliedesys. Mokesčių administratorius gali bet kada paprašyti knygos patikrinti, o jei ji nebus pateikta arba pateikta netinkamai, bus skirta bauda. Knyga turėtų būti net jei nebuvo jokios veiklos, nebuvo pajamų ir išlaidų, tiesiog šiuo atveju ji turės nulinius rodiklius.

Tik tie, kurie naudoja UTII, negali atlikti KUDiR. Kiekvienam kitam režimui: OSNO, USN, PSN yra atskira forma. Patentų sistemai ji taip pat egzistuoja, tačiau ji vadinama šiek tiek kitaip: „Pajamų apskaitos knyga“.

KUDiR gali būti palaikomas popierine ir elektronine forma. Pasirinkus antrąjį variantą, ataskaitinio laikotarpio pabaigoje jį reikės atspausdinti, susegti ir pasirašyti.

Kiekviena operacija turi būti įrašyta į knygą chronologine tvarka, o mes neimame duomenų iš galvos, kiekvienas įrašas turi būti patvirtintas dokumentu. Sumos nurodytos pilnais rubliais.

Išsamias pildymo instrukcijas rasite šiuose dokumentuose:

- Dėl OSNO - Rusijos Federacijos Finansų ministerijos ir Mokesčių ministerijos 2002 m. rugpjūčio 13 d. įsakymas Nr. 86n/BG-3-04-430.

- Dėl supaprastintos mokesčių sistemos - Finansų ministerijos 2012-10-22 įsakymas Nr.135n, 2 priedas.

- Dėl PSN – Finansų ministerijos 2012 m. spalio 22 d. įsakymas Nr. 135n, 4 priedas.

- Dėl vieningo žemės ūkio mokesčio - Finansų ministerijos 2006 m. gruodžio 11 d. įsakymas Nr. 169n, 2 priedas.

Atkreipkite dėmesį, kad jei pagal režimą mokestis skaičiuojamas nuo pajamų ir sąnaudų skirtumo, tai pripažįstamos ne visos išlaidos, o tik tam tikros rūšys. Supaprastintos mokesčių sistemos sąrašą galima rasti 1 str. Mokesčių kodekso 346.16, vieningo žemės ūkio mokesčio 346.5 straipsnyje.

Jei derinsime mokesčių sistemas, IP apskaita ir atskaitomybė turi būti atskirai kiekvienam iš jų, įskaitant KUDiR. Tam jums padės ir paslauga „Mano verslas“ – vieną chronologinį įrašą vedsite tik pažymėdami, kuriam režimui priklauso operacija, o pati sistema kiekvienam režimui sukurs atskirą knygą.

Mokesčių ataskaitų teikimas individualiems verslininkams

Verslininkams, neturintiems darbuotojų, tai yra savalaikis mokesčių deklaracijų pateikimas:

BASIC

- 3-NDFL kartą per metus iki balandžio 30 d.;

- PVM kas ketvirtį iki mėnesio po ketvirčio pabaigos 25 dienos.

supaprastinta mokesčių sistema

UTII

Keturios ketvirtinės deklaracijos per metus iki 20 dienos po ataskaitinio ketvirčio.

Vieningas žemės ūkio mokestis

PSN

Deklaracijų nėra. Ataskaitų teikimas individualiems verslininkams patentas apima tik pajamų knygos užpildymą.

Esant bet kokiam režimui, gali tekti mokėti žemės, turto ar transporto mokesčius. Verslininkams ir taip nereikia apie juos pranešti, tai turi daryti tik organizacijos. Jums tereikia sumokėti sumą iš pranešimo, kurį gaus Federalinė mokesčių tarnyba.

Apskaita ir atskaitomybė individualiems verslininkams ir darbuotojams

Mokesčių sistema čia nevaidina jokio vaidmens. Jei verslininkas turi bent vieną samdomą darbuotoją, jam tenka nemažai pareigų už mokėjimus ir ataskaitas. Už darbuotoją reikia mokėti gyventojų pajamų mokestį ir draudimo įmokas. Be to, mokestis išskaitomas iš darbuotojo atlyginimo, o įmokų išlaidos krenta ant darbdavio pečių.

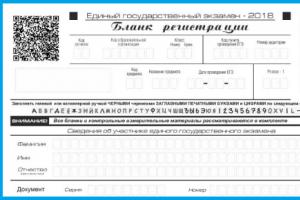

Kartą per metus, iki sausio 20 d., iki balandžio 1 d. Federalinei mokesčių tarnybai pateikiama informacija apie vidutinį darbuotojų skaičių ir kiekvieno darbuotojo 2-NDFL formą.

Draudimo įmokų ketvirtiniai skaičiavimai pateikiami Federalinei mokesčių tarnybai - per 30 dienų po ketvirčio pabaigos ir 6-NDFL per mėnesį po ketvirčio ir kasmet iki balandžio 1 d.

Jie atsiskaito Pensijų fondui kas mėnesį iki 15 d. SZV-M formoje ir kartą per metus pagal SZV patirties formą (kartu su EDV-1) iki kovo 1 d. SZV-patirtis yra nauja forma, pirmą kartą ją reikės pateikti 2018 metais už ataskaitinius 2017 metus.

Socialinio draudimo fondui verslininkai ir darbuotojai 4-FSS forma atsiskaito per 20 dienų po ketvirčio pabaigos (pateikusiems elektroniniu būdu suteikiamos 25 dienos).

Kaip pačiam pranešti apie individualius verslininkus naudojantis paslauga „Mano verslas“.

Net ir turint išsamias instrukcijas, patirties neturinčiam žmogui lengva susipainioti ir suklysti. Norint vesti apskaitą ir pildyti ataskaitas be klaidų, reikia troškinti ne vienerius metus. Jį užpildyti ir perduoti nulį gali būti gana paprasta, nors jis taip pat turi savų niuansų. Visa kita reikalauja žinių ir laiko. Nenorime įtikinti, kad būtinai samdykite buhalterį, tačiau siūlome pelningesnį būdą. Su visomis užduotimis galite susidoroti patys, bet su patikimu asistentu paslaugos forma:

- Žingsnis po žingsnio ataskaitas pildysite naudodami elektroninį vedlį. Tokiu atveju jums nereikės ieškoti ir atsisiųsti esamos formos ir mokytis taisyklių, sistema viską žino pati. Detalės ir skaičiai bus ten, kur ir turi būti – jokių rašybos klaidų ar klaidų.

- Mokesčių, darbo užmokesčio ir kitų įmokų apskaičiavimai tarnyboje bus atliekami automatiškai pagal įvestus duomenis

- Jei pageidaujate, sugeneruotas ataskaitas galite iš karto siųsti mokesčių inspekcijai elektroniniu būdu, taip pat sekti jų būseną.

- Turėsite galimybę ne tik paskaičiuoti, bet ir iš karto susimokėti mokesčius – paslauga integruota su bankais.

- Galėsite užduoti klausimus ekspertams ir gauti nemokamas konsultacijas.

Apie paslaugos naudą galite kalbėti ilgai, tačiau geriau jas patirti patiems, juolab, kad pinigų už tai neimame – bandomasis laikotarpis nemokamas, tereikia užsiregistruoti.

Individualus verslininkas negali vesti apskaitos, jei mokesčių apskaitą tvarko pagal Rusijos Federacijos mokesčių kodeksą: kadangi tokia apskaita vedama pagal bet kokią mokesčių sistemą, individualus verslininkas negali vesti apskaitos jokiomis aplinkybėmis.

Nėra pareigos, yra teisė

Apskaitą Rusijoje reglamentuoja 2011 m. gruodžio 6 d. federalinis įstatymas Nr. 402-FZ „Dėl apskaitos“. Jis taip pat taikomas individualiems verslininkams (2011 m. gruodžio 6 d. federalinio įstatymo Nr. 402-FZ 4 straipsnis, 1 dalis, 2 straipsnis).

Individualus verslininkas negali vesti apskaitos, jei tvarko mokesčių apskaitą pagal Rusijos Federacijos mokesčių kodeksą: atsižvelgia į pajamas arba pajamas ir išlaidas ir (ar) kitus apmokestinimo objektus ar fizinius rodiklius, apibūdinančius jo veiklos rūšį. 2011 m. gruodžio 6 d. federalinio įstatymo Nr. 402-FZ 1 punktas, 2 dalis, 6 straipsnis). Kadangi tokia apskaita vykdoma pagal bet kokią mokesčių sistemą (Rusijos Federacijos mokesčių kodekso 54 straipsnio 2 punktas, 346.5 straipsnio 8 punktas, 346.24, 346.29, 346.53 straipsnis), individualus verslininkas negali vesti apskaitos jokiomis aplinkybėmis.

Ta pati taisyklė galioja visiems asmenims, kurie verčiasi privačia praktika, neįsiregistravę kaip individualūs verslininkai (advokatai, notarai).

Taigi, verslininkai visada privalo vesti mokesčių apskaitą. Tačiau apskaita yra jų teisė, o ne pareiga.

Kaip individualus verslininkas gali pasinaudoti teise į apskaitą?

Jei individualus verslininkas nusprendžia vesti buhalterinę apskaitą, jis turi laikytis 2011 m. gruodžio 6 d. federalinio įstatymo Nr. 402-FZ reikalavimų ir apskaitos įstatų (PBU, sąskaitų plano ir kitų Rusijos finansų ministerijos norminių dokumentų) apie apskaitą).

Pirmiausia turite nuspręsti, kas tiksliai atliks individualaus verslininko apskaitą. Jei individualus verslininkas nusprendžia vesti apskaitą, jis pagal statusą prilygsta organizacijos vadovui. Tai reiškia, kad jis organizuoja pirminių įrašų apskaitą ir saugojimą (2011 m. gruodžio 6 d. Federalinio įstatymo Nr. 402-FZ 7 straipsnio 2 dalis). Atitinkamai, IP:

- arba samdo vyriausiąjį buhalterį (o galbūt sukuria jam buhalterinę paslaugą),

- arba buhalterio pareigas paveda kitam darbuotojui,

- arba buhalterinę apskaitą paveda trečiosios šalies įmonei arba civilinės sutarties specialistui;

- arba buhalterio pareigas atlieka asmeniškai.

Tačiau kai individualus verslininkas viršija vidutinio verslo subjekto lygį, jis nebeturi teisės vesti buhalterinės apskaitos asmeniškai ir privalo šią funkciją perduoti kitiems asmenims (2011 m. gruodžio 6 d. federalinio įstatymo 7 straipsnio 3 dalis). Nr. 402-FZ). Individualus verslininkas yra didelis, jei praėjusiais metais vidutinis jo darbuotojų skaičius yra daugiau nei 250 žmonių ir (arba) pajamos viršija 2 milijardus rublių. (Federalinio įstatymo 2007 m. liepos 24 d. Nr. 209-FZ 2 ir 3 punkto 1.1 dalis, 3 dalis, 4 straipsnis, Rusijos Federacijos Vyriausybės 2016 m. balandžio 4 d. dekretas Nr. 265).

Norėdamas iš pradžių pareikšti savo sprendimą įvesti apskaitą, individualus verslininkas turi patvirtinti savo apskaitos politiką. Apskaitos politika yra dokumentas, kuriame individualus verslininkas pasirenka jam reikalingus apskaitos ir atskaitomybės metodus iš visų metodų, siūlomų PBU ir kituose apskaitos dokumentuose (2011 m. gruodžio 6 d. federalinio įstatymo 8 straipsnis Nr. 402-FZ). Be to, tvarkant buhalterinę apskaitą, reikės laikytis nustatytos apskaitos politikos.

Pirmasis apskaitos politikos punktas gali būti tik pareiškimas apie apskaitos įrašų tvarkymą nuo tokios ir tokios datos pagal 2011 m. gruodžio 6 d. federalinį įstatymą Nr. 402-FZ.

Norėdamas deklaruoti apskaitą valstybei ir sandorio šalims (esamoms ir galimoms), individualus verslininkas turi parengti metines finansines ataskaitas ir pateikti jos kopiją teritorinės statistikos institucijai (Federalinio įstatymo 13 straipsnio 2 dalis, 18 straipsnio 1 dalis). 2011 m. gruodžio 6 d. įstatymas Nr. 402-FZ).

Pradinis individualių verslininkų apskaitos likutis

Dažniausiai apskaitą verslininkas ryžtasi daryti ne nuo pat veiklos pradžios, o padirbėjęs kurį laiką. Apskaita tam tikru mastu priartina individualų verslininką prie komercinės organizacijos statuso. Gerbiami bankai kreditoriai, partneriai, pirkėjai ir klientai su buhalterija besiverčiančiu verslininku elgiasi su dideliu pasitikėjimu.

Tačiau turite laikytis norminių reikalavimų:

- nepertraukiamai tvarkyti apskaitą nuo valstybinės registracijos dienos iki veiklos nutraukimo dienos (2011 m. gruodžio 6 d. federalinio įstatymo Nr. 402-FZ 6 straipsnio 3 dalis);

- apskaitoje atspindėti visus ūkinės veiklos faktus (PBĮ 1/2008 6 punktas);

- Apskaitos ataskaitose patikimai ir visiškai atspindi individualaus verslininko finansinę būklę, finansinius veiklos rezultatus ir finansinės padėties pokyčius (žr. PBU 4/99 6 punktą).

Taigi, jei individualus verslininkas nuo savo veiklos pradžios nevykdo apskaitos dvigubo įrašo metodu, tada apskaitos pradžios dieną būtina skaičiuoti apskaitos sąskaitų pradinius likučius. Skaičiuodami turėsite atsižvelgti į visą individualaus verslininko turtą, turtines teises ir pareigas, susijusias su individualaus verslininko verslu. Skaičiavimas turi būti atliktas tais apskaitos metodais, kurie yra numatyti apskaitos politikoje.

Individualaus verslininko apskaitos ypatumai

Individualiems verslininkams pagal civilinę teisę turtas nėra teisiškai skirstomas į tai, kas susiję su verslo veikla, o kas ne. Verslininkas, kaip ir eilinis pilietis, atsako už savo prievoles visu savo turtu, išskyrus gyvybiškai svarbų turtą, nurodytą 1 straipsnio 1 dalyje. Rusijos Federacijos civilinio proceso kodekso 446 straipsnis (Rusijos Federacijos civilinio kodekso 24 straipsnis).

Tačiau apskaitos tikslais toks padalijimas iš pradžių turės būti atliekamas, o vėliau nuolat. Juk vienas iš reikalavimų formuojant apskaitos politiką yra ekonominio turinio prioritetas prieš teisinę formą (PBU 1/2008 6 punktas).

Atitinkamai visas turtas, turtinės teisės ir skolininkų skolos individualiam verslininkui, susiję su jo ūkine veikla, sudaro individualaus verslininko balanso turtą ir yra atspindimi atitinkamose apskaitos sąskaitose.

Pavyzdžiui, jeigu individualus verslininkas dalį savo namo naudoja ūkinei veiklai, jis turi įvertinti šios dalies vertę ir ją atspindėti sąskaitoje 01 „Ilgalaikis turtas“ ir balanso turte.

Tačiau mes nerekomenduojame dalyti lėšų asmeninėje banko sąskaitoje. Verslinei veiklai individualus verslininkas privalo turėti atskirą banko sąskaitą tiek mokesčių, tiek apskaitos tikslais.

Visi individualaus verslininko įsipareigojimai, susiję su verslo veikla, sudaro balanso ilgalaikių ir trumpalaikių įsipareigojimų dalis.

Individualūs verslininkai neįtraukia tokių buhalterinių sąskaitų kaip 80 „Įstatinis kapitalas“, 82 „Atsargos kapitalas“, 83 „Papildomas kapitalas“ ir atitinkami balanso straipsniai. Todėl skirtumas tarp balansinio turto ir balansinio įsipareigojimo sudaro individualaus verslininko pelną (84 sąskaita „Paskirstytasis pelnas (nepadengtas nuostolis)“). Tvirtinant ataskaitų formas, skiltyje „Kapitalas ir rezervai“ geriau palikti tik nepaskirstytojo pelno rodiklį balanse.

Individualių verslininkų buhalterinės apskaitos tvarkymas susijęs su daugybe niuansų, kurių dalis nėra tiesiogiai nustatyta įstatymu. Išsiaiškinkime, ar individualus verslininkas šiandien privalo vesti apskaitą, ir jei taip, tai kiek.

Kas privalo vesti buhalterinę apskaitą Rusijos Federacijoje?

Atsakymą į šį klausimą pateikia str. 2011 m. gruodžio 6 d. Buhalterinės apskaitos įstatymo Nr. 402-FZ 2 str. Apskaitą Rusijos Federacijoje privaloma tvarkyti:

- organizacijos, užsiimančios komercine ir ne pelno veikla;

- vyriausybės įstaigos, vietos valdžios institucijos, nebiudžetinių valstybės fondų valdymo organai (įskaitant teritorinius);

- Rusijos bankas;

- Individualūs verslininkai, privatūs praktikai;

- Užsienio ir tarptautinių organizacijų atstovybės ir skyriai, esantys Rusijos Federacijoje.

Taigi formaliai individualūs verslininkai priskiriami ūkio subjektams, kuriems valstybė privalo vesti buhalterinę apskaitą.

Tačiau 2 str. 6 Įstatymo Nr. 402-FZ IP yra paminėti tarp tų, kurie negali to daryti. Tokiu atveju turi būti įvykdyta privaloma sąlyga: verslininkas tvarko pajamų ir išlaidų bei kitų su jo veikla susijusių apmokestinamųjų objektų ir fizinių rodiklių apskaitą.

Taigi, ką reiškia įstatymų leidėjo įstatymo 2 str. 2 dalyje minimos apskaitos tvarkymas? 402-FZ 6 str., ir kurie verslininkai privalo vesti apskaitą, o kurie individualūs verslininkai gali teisėtai nesivargti su apskaita?

Ką reiškia pajamų ir išlaidų apskaita?

Sąvoka „pajamų ir išlaidų apskaita“ vartojama Rusijos Federacijos mokesčių kodekse, kuris įpareigoja mokesčių mokėtojus įstatymų nustatytais atvejais apskaityti pajamas, išlaidas ir jų apmokestinamuosius elementus (23 straipsnio 3 dalis, 1 punktas). Rusijos Federacijos mokesčių kodekso nuostatas). Taigi individualūs verslininkai gali nevesti apskaitos dokumentų, jei tvarko mokesčių apskaitą.

Primename, kad verslininkai savo veikloje gali taikyti šiuos mokesčių režimus:

- OSNO;

- Vieningieji žemės ūkio mokslai;

- UTII;

Pasvarstykime, kuris iš šių režimų numato pajamų, išlaidų ir kitų apmokestinimo objektų apskaitą.

Ar individualūs verslininkai apskaitą turėtų vesti taikydami supaprastintą mokesčių sistemą?

Atsigręžkime į Rusijos finansų ministerijos išaiškinimus (2012 m. liepos 26 d. raštas Nr. 03-11-11/221), kurios specialistai šią situaciją aiškina taip.

Pagal str. Remiantis Rusijos Federacijos mokesčių kodekso 346.24 straipsniu, supaprastinti asmenys privalo įrašyti savo pajamas ir išlaidas į supaprastintą apmokestinimo sistemą naudojančių organizacijų ir individualių verslininkų pajamų ir išlaidų knygą. Jo forma ir registravimo tvarka patvirtinta Rusijos finansų ministerijos 2012 m. spalio 22 d. įsakymu Nr. 135n.

Vadinasi, privaloma pajamų ir sąnaudų apskaitos supaprastintuvais sąlyga, nustatyta 2008 m. 402-FZ 6 p., bus laikomasi, o tai reiškia, kad jie gali nevesti apskaitos.

Šie straipsniai padės teisingai užpildyti nurodytą mokesčių registrą:

- „Kaip vesti pajamų ir išlaidų knygą pagal supaprastintą mokesčių sistemą (pavyzdys)? ;

- „Pajamų ir išlaidų apskaitos knyga pagal supaprastintą mokesčių sistemą 2018-2019 m.

Ar individualūs verslininkai tvarko buhalterinę apskaitą OSNO?

Ši situacija panaši į ankstesnę (Rusijos finansų ministerijos 2012 m. liepos 26 d. raštas Nr. 03-11-11/221).

Pagal 2 str. Remiantis Rusijos Federacijos mokesčių kodekso 54 straipsniu, OSNO dirbantys verslininkai savo komercinės veiklos pajamas ir išlaidas atsižvelgia į individualių verslininkų pajamų ir išlaidų bei verslo operacijų knygą, patvirtintą Rusijos finansų ministerijos įsakymu Nr. 86n 2002 m. rugpjūčio 13 d. ir Rusijos mokesčių ministerijos Nr. BG-3-04/430.

Skaitykite apie individualių verslininkų mokesčių naštą OSN.

Taigi čia taip pat tenkinama pajamų ir išlaidų apskaitos sąlyga (Įstatymo Nr. 402-FZ 6 straipsnio 2 punktas). Vadinasi, individualūs OSNO verslininkai, kaip ir supaprastintojai, gali laisvai atsisakyti apskaitos.

Ar man reikia vieningo žemės ūkio mokesčio apskaitos individualiems verslininkams?

Atsakymą į šį klausimą galima rasti ir finansų skyriaus paaiškinimuose (Rusijos finansų ministerijos 2012 m. rugpjūčio 27 d. raštas Nr. 03-11-11/257).

Pagal 8 str. Remiantis Rusijos Federacijos mokesčių kodekso 346.5 straipsniu, verslininkai, norėdami nustatyti vieningo žemės ūkio mokesčio mokesčio bazę, individualių verslininkų, taikančių žemės ūkio produktų gamintojų apmokestinimo sistemą, pajamų ir išlaidų knygoje privalo atsižvelgti į pajamas ir išlaidas. . Jo forma ir dizaino taisyklės yra įtvirtintos Rusijos Federacijos finansų ministerijos 2006 m. gruodžio 11 d. įsakyme Nr. 169n. Be to, vieningą žemės ūkio mokestį mokantys verslininkai PVM privalo mokėti nuo 2019 m. sausio mėn. Norėdami apskaityti PVM operacijas, individualūs verslininkai turi tvarkyti pirkimo ir pardavimo knygelę, taip pat išrašyti sąskaitas faktūras.

Ir vėl darome panašią išvadą: vieningo žemės ūkio mokesčio individualūs verslininkai gali atsisakyti tvarkyti apskaitą.

Ar turėčiau organizuoti individualių verslininkų apskaitą UTII?

Tačiau ši situacija šiek tiek skiriasi nuo ankstesnių. Iš tiesų, nors BK 6–7 dalių normos. 346.26 str. 9 d. Rusijos Federacijos mokesčių kodekso 346. 29 straipsnis įpareigoja individualius verslininkus kai kuriais atvejais registruoti pajamas ir išlaidas (įskaitant atskiras), tačiau šios priskiriamų asmenų apskaitos tvarka niekur nenustatyta. Be to, paties apskaičiuotojo mokesčio prasme pajamų ir sąnaudų suma šiuo atveju neturi reikšmės, nes apskaičiuotasis mokestis apskaičiuojamas pagal pagrindinį pelningumą ir fizinį rodiklį (CK 346.29 straipsnio 2 punktas). Rusijos Federacija).

Tuo pačiu metu praktikoje UTII individualūs verslininkai gali susidurti su rodiklių, kuriais remiantis apskaičiuojama mokesčių bazė, apskaitai (pavyzdžiui, individualūs verslininkai, užsiimantys namų ūkio paslaugų teikimu, turės registruoti darbuotojų skaičius ir darbo valandos).

Priskirtiesiems, dirbantiems mažmeninės prekybos sektoriuje, su didesne prielaida mokesčių registrams gali būti priskirti tik tie dokumentai, kuriuose užfiksuotos verslo veiklai naudojamų patalpų charakteristikos.

Be to, visi individualūs verslininkai (taip pat ir priskaičiuotojai) privalo vesti kitų turimų apmokestinamųjų objektų (ilgalaikio turto, nematerialiojo turto ir kt.) apskaitą.

Vienaip ar kitaip Rusijos finansų ministerija pripažįsta, kad visi buhalteriai, nepriklausomai nuo to, kokią veiklą jie vykdo, teisėtai gali atsisakyti vesti buhalterinę apskaitą (2012 m. liepos 17 d. raštas Nr. 03-11-10/29).

Individualių verslininkų apskaita pagal patentą

Verslininkai, kurie savo veiklai pasirinko PSN, kaip ir visi kiti individualūs verslininkai, negali vesti apskaitos, nes vykdo mokesčius (Rusijos Federacijos mokesčių kodekso 346.53 straipsnio 1 punktas) 2010 m. Rusijos finansų ministerija 2012 m. gruodžio 22 d. Nr. 135n.

Norėdami gauti informacijos apie individualių verslininkų ataskaitų teikimą PSN, žr. straipsnį „Individualus verslininkas, teikiantis ataskaitas apie PSN – privalumai ir trūkumai“.

SVARBU! Verslininkų apskaitos nebuvimas reiškia, kad jie neprivalo teikti finansinių ataskaitų.

Kaip vesti pajamų ir išlaidų knygas

Tvarkydami pajamų ir išlaidų knygas, verslininkai (ir kiti atitinkamus registrus pildantys asmenys) turi laikytis kelių kriterijų:

- knygos turi būti vedamos rusų kalba;

- kiekvienas mokestinis laikotarpis turi turėti savo apskaitos knygą;

- visos įvykdytos ūkinės operacijos registre atsispindi pilnai;

- įrašai knygoje turi atitikti patikimumo principą ir būti registruojami nuolat chronologine tvarka;

- kaip kiekvienos verslo operacijos pagrindą, individualus verslininkas privalo turėti patvirtinamąjį pirminį dokumentą;

- leidžiama vesti registrus tiek popierinėje, tiek elektroninėje laikmenoje (tuo pačiu mokestinio laikotarpio pabaigoje elektroninė knygų versija turi būti atspausdinta, įrišta ir sunumeruota);

- Turi būti laikomasi klaidingų įrašų knygelėje taisymo taisyklių: taisymai turi būti įforminti dokumentais, patvirtinti verslininko parašu, nurodant privalomą taisymo datą.

Galimi apskaitos objektai verslininkams

Verta suprasti, kad apskaitos registrai, kuriuos verslininkai turėtų tvarkyti, neapsiriboja pajamų ir išlaidų knygomis. Taigi individualus verslininkas nėra atleistas (jei jis turi atitinkamą pareigą, aplinkybes ar daiktus) nuo apskaitos:

- personalas;

- grynųjų pinigų operacijos;

- ilgalaikis turtas;

- NMA ir kt.

Individualiems verslininkams taip pat gali būti taikomi tam tikri mokesčiai (PVM, transporto, nekilnojamojo turto mokestis, gyventojų pajamų mokestis), įmokos į nebiudžetinius fondus ir kt. Tokiu atveju jis turės ne tik tvarkyti atitinkamus apskaitos registrus, bet ir pagal jas kurti ataskaitas ir pateikti jas reguliavimo institucijoms.

Ar individualus verslininkas gali savo nuožiūra vesti buhalterinę apskaitą ir teikti finansines ataskaitas?

Nepaisant Įstatymu Nr. 402-FZ verslininkams suteiktos teisės nevesti apskaitos ir nerengti finansinių ataskaitų, daugelis individualių verslininkų neatsisako apskaitos. Ir tam yra objektyvių priežasčių.

Galutinis apskaitos tikslas – parengti ataskaitas, kurios patikimai atspindėtų įmonės finansinę būklę. Šiose ataskaitose esančia informacija naudojasi ne tik valstybė, bet ir vidiniai įmonių informacijos vartotojai (savininkai, vadovai, darbuotojai) bei trečiosios suinteresuotosios šalys (investuotojai, kreditoriai, sandorio šalys, auditoriai). Šie vartotojai, remdamiesi tokiomis ataskaitomis, priima tam tikrus svarbius ekonominius ir strateginius sprendimus.

Individualus verslininkas, kuris netvarko apskaitos ir nerengia finansinių ataskaitų, gali susidurti su daugeliu objektyvių sunkumų:

- atsisakymas gauti paskolą, investiciją, išnuomotą turtą;

- partnerių atsisakymas bendradarbiauti;

- problemiškas gautinų ir mokėtinų sumų kontrolės pobūdis;

- nesugebėjimas kokybiškai analizuoti esamų veiklos rodiklių ir priimti svarbių valdymo sprendimų;

- nesugebėjimas organizuoti efektyvios finansų vidaus kontrolės ir kt.

Be to, gali pasitaikyti situacijų, kai dėl vidinių įmonės priežasčių verslininkas negalės atsisakyti vesti buhalterinę apskaitą ir rengti finansines ataskaitas. Pavyzdžiui, jei individualus verslininkas priklauso holdingo bendrovei, kuri rengia konsoliduotas ataskaitas ir vykdo griežtą savo narių veiklos vidinę kontrolę.

Atkreipkite dėmesį, kad išoriniams vartotojams (dažniausiai skolinimo ir investavimo tikslais) gali prireikti apskaitos išrašų (1, 2 formos), patvirtintų ne tik verslininko parašu, bet ir mokesčių institucijos ženklu.

SVARBU! Jei verslininkas nusprendė tvarkyti apskaitą ir rengti finansines ataskaitas, jis gali jas pateikti Federalinei mokesčių tarnybai bendra tvarka. Mokesčių pareigūnai neturi teisės atsisakyti priimti individualaus verslininko finansinių ataskaitų ir žymėti ant jų priėmimo.

1 formos pavyzdį rasite straipsnyje „Balanso surašymo tvarka (pavyzdys)“.

Rezultatai

Nepriklausomai nuo pasirinkto apmokestinimo režimo, individualus verslininkas turi teisę atsisakyti vesti buhalterinę apskaitą. Tuo pačiu įstatymai nedraudžia verslininkams bendra tvarka vesti buhalterinę apskaitą ir teikti finansines ataskaitas reguliavimo institucijoms.

Kaip vykdoma individualių verslininkų apskaita? Individualios įmonės įregistravimas įpareigoja pradedantį verslininką atsiskaityti valstybinėms įstaigoms ir mokėti mokesčius. Individualių verslininkų apskaita gali būti organizuojama keliais būdais:

- individualių verslininkų apskaitą tvarko etatinis darbuotojas;

- individualių verslininkų apskaitą vykdo užsakomųjų paslaugų įmonė;

- Verslininkas apskaitą vykdo savarankiškai.

Kaip vykdoma individualių verslininkų apskaita?

Pastarasis variantas turi didelį pranašumą pradedantiesiems verslininkams, nes nereikalauja finansinių investicijų organizuojant individualių verslininkų apskaitą. Bet jūs turite suprasti, kad jums reikės skirti laiko mokantis profesijos pagrindų. Apskaita nuo nulio žmogui toli nuo to nėra lengva užduotis. Todėl individualūs verslininkai gali lankyti specialius kursus. Apskaitos pamoka taip pat padės suprasti profesijos subtilybes.

Žingsnis po žingsnio „manekenų“ instrukcijos padės išmokti savarankiškai atlikti individualaus verslininko apskaitą. Pagal įstatymą 402-FZ, individualūs verslininkai 2016 m. neprivalo vesti apskaitos, tačiau niekas jiems neatšaukė mokesčių apskaitos. Paprastai mokesčių apskaita sudaroma apskaitos pagrindu. Todėl greičiausiai turėsite tvarkyti individualių verslininkų apskaitą.

Žingsnis 1. Būtina sudaryti būsimų pajamų ir išlaidų prognozę mokesčių naštai nustatyti ir pasirinkti apmokestinimo sistemą.

2 žingsnis. Mokesčių režimo pasirinkimas. IP 2016 m. gali veikti šiais režimais:

- Pagrindinė mokesčių sistema (OSNO);

- Supaprastinta mokesčių sistema (STS);

- Vieningas priskirtųjų pajamų mokestis (UTII);

- Vieningas žemės ūkio mokestis (USAT);

- Patentų apmokestinimo sistema (PTS).

Žemiau aptariame individualių verslininkų apskaitos principus įvairiais režimais.

Mokesčių sistemos pasirinkimas turėtų būti vertinamas ypatingai, nes šiame etape vyksta mokesčių optimizavimas.

Mokėjimų į biudžetinius ir nebiudžetinius fondus sumos skirtinguose režimuose labai skirsis.

3 žingsnis. Turite išsiaiškinti, kurioms institucijoms, kokiomis formomis ir per kokį laikotarpį turite pranešti. Dabartinę ir patikimą informaciją galite gauti oficialioje Federalinės mokesčių tarnybos svetainėje nalog.ru.

4 veiksmas. Turite nuspręsti, ar jums reikės samdyti darbuotojus. Samdant darbuotojus būtina vesti personalo apskaitą, atsiskaityti Socialinio draudimo fondui, Pensijų fondui, Federalinei mokesčių tarnybai, mokėti draudimo įmokas. Be to, darbdaviai veikia kaip mokesčių agentai, todėl jiems teks mokėti gyventojų pajamų mokestį už samdomus darbuotojus.

5 žingsnis. Susipažinimas su mokesčių mokėjimo ir ataskaitų pateikimo kalendoriumi. Jei pavėluosite pateikti ataskaitas ir sumokėti mokesčius, individualiems verslininkams gresia baudos, baudos ir įsiskolinimas. Kai kuriais atvejais galima užblokuoti einamąją sąskaitą.

6 žingsnis. Būtina nuspręsti, kas tvarkys individualaus verslininko apskaitą. Jei veikla nesusijusi su dideliu verslo sandorių skaičiumi ir dideliu personalu, tuomet apskaitą patartina vesti patiems. Jei darbų apimtys gana didelės, geriau samdyti profesionalų buhalterį arba kreiptis į užsakomųjų paslaugų įmonę.

7 veiksmas. Visos apskaitos ir mokesčių apskaitos operacijos turi būti dokumentuojamos. Todėl būtina reguliariai ir laiku pildyti visus dokumentus. Tai sutartys su partneriais ir kitais rangovais, banko išrašai, griežtos ataskaitų formos, kasos dokumentai, personalo dokumentacija. Dokumentai turi būti saugomi net 3 metus po išregistravimo, nes per šį laikotarpį mokesčių inspekcija turi teisę atlikti auditą.

Įvairių mokesčių sistemų apskaita

Panagrinėkime skirtingų individualių verslininkų apmokestinimo režimų ypatybes.

PAGRINDINIS. Individualūs verslininkai pagal pagrindinę apmokestinimo sistemą mokės 13% gyventojų pajamų mokestį ir PVM. Federalinei mokesčių tarnybai būtina pateikti 3-NDFL deklaraciją. Esant reikšmingam pajamų nukrypimui nuo įprastų, teks pateikti ir 4-NDFL deklaraciją. Verslininkui toks režimas bus pats sunkiausias, nes individualių verslininkų apskaitą apsunkins galimi PVM atskaitymai ar grąžinimas.

USN. Šis režimas yra labiausiai paplitęs tarp verslininkų, nes vesti individualių verslininkų apskaitą supaprastintoje mokesčių sistemoje yra labai paprasta. Individualus verslininkas, vartojantis supaprastintą kalbą, gali pasirinkti, kaip apskaičiuoti mokesčio bazę iš dviejų variantų:

- Mokesčio apskaičiavimo pagrindas yra gautos pajamos. Mokestis bus 6% nuo pajamų.

- Mokesčio apskaičiavimo pagrindas yra pajamų ir sąnaudų skirtumas. Mokestis bus 15% nuo šios sumos.

Supaprastinta sistema naudojantiems individualiems verslininkams, pasirinkusiems 6% režimą, apskaita apima pajamų apskaitos tvarkymą. Dėl pasirinkimo su 15% mokesčiu taip pat turėsite padaryti įrašus išlaidų knygoje. Išlaidos turi būti ekonomiškai pagrįstos ir teisingai dokumentuotos. Priešingu atveju mokesčių inspekcija gali jų nepripažinti ir imti papildomų mokesčių, bet su nuobaudomis ir baudomis.

UTII. Individualių verslininkų apskaita „įskaitant“ bus šiek tiek sudėtingesnė nei supaprastinta mokesčių sistema. Individualus verslininkas turi atsižvelgti į fizines ypatybes, pavyzdžiui, prekybos ploto plotą, nes nuo jų tiesiogiai priklausys mokesčio suma. UTII principas yra toks: priklausomai nuo veiklos rūšies ir tam tikrų fizinių savybių, nustatomas pagrindinis verslo pelningumas, kuris bus apmokestinamoji bazė.

Yra daugybė internetinių paslaugų, skirtų padėti individualiems verslininkams. Tarp jų yra „1C: Entrepreneur“. Norint supaprastinti apskaitos organizavimo užduotį, verta jas naudoti.