Išstudijuoti organizacijos mokesčių naštos nustatymo teorinius pagrindus; pristatyti SibKrayStroy LLC organizacines ir ekonomines charakteristikas bei įvertinti pagrindinius įmonės ūkinės ir finansinės veiklos rodiklius; apskaičiuokite ir įvertinkite absoliučiuosius ir santykinius SibKrayStroy LLC mokesčių naštos rodiklius...

Pasidalinkite savo darbais socialiniuose tinkluose

Jei šis darbas jums netinka, puslapio apačioje yra panašių darbų sąrašas. Taip pat galite naudoti paieškos mygtuką

Kiti panašūs darbai, kurie gali jus sudominti.vshm> |

|||

| 12840. | UAB „ARKADA“ KONKURENCINGUMO DIDINIMO PRIEMONIŲ PLĖTRA | 105,64 KB | |

| Pati konkurencinė kova leidžia iš daugelio organizacijų išskirti nepamainomus lyderius, galinčius pagaminti tikrai kokybiškas ir šiuolaikiniam gyvenimui tinkamas prekes bei paslaugas, kurios bus paklausios gyventojų. Neigiami aspektai apima... | |||

| 11510. | ORGANIZACIJOS KONKURENCINGUMO DIDINIMO PRIEMONIŲ RENGIMAS | 359,97 KB | |

| Norint efektyviai panaudoti konkurencingumo rezervus, reikia kuo išsamesnio ir sistemingesnio jų nustatymo. Šią problemą galima išspręsti išanalizavus organizacijos veiklą, kuri leidžia išmatuoti, nustatyti ir palyginti šių rezervų dydį. | |||

| 8187. | UAB „Prevention Clinic“ plėtros priemonių parengimas | 213,96 KB | |

| Investavimas į pažangią įrangą naujiems specialistams ir naujų paslaugų rūšių diegimas. Pajamų iš paslaugų pardavimo ir išlaidų planavimas. Paslaugų patrauklumo žemėlapio sudarymas ir reklaminės kampanijos rengimas. Sveikatos ekonomikos nereikėtų painioti su sveikatos ekonomika, kuri yra orientuota į vaistų gamybą ir medicinos paslaugų teikimą. | |||

| 15002. | „Bright LLC“ pozicionavimo ir konkurencingumo didinimo priemonių kūrimas | 200,73 KB | |

| Pasirinkta baigiamojo darbo tema yra aktuali aptariamai įmonei „Bright LLC“, kadangi verslininkas menkai išmano rinkos segmentaciją ir nerengia veiksmų planų, kaip pagerinti įmonės konkurencingumą ir pozicionavimą. Visa tai, kas išdėstyta aukščiau, įrodo, kad ši baigiamojo darbo tema yra aktuali aptariamai įmonei. Norint pasiekti savo tikslą, reikia apsispręsti... | |||

| 21465. | KROVINIŲ TRANSPORTO GELEŽINKELIO TRANSPORTU GERINTI PRIEMONIŲ PLĖTRA | 1,13 MB | |

| Dabartinė konteinerių pervežimo padėtis Rusijoje. Įmonės vartotojų ir konteinerių pervežimo apimčių analizė. Grupinių krovinių vežimo ir ekspedijavimo paslaugų proceso organizavimo priemonių parengimas. Papildomo klientų aptarnavimo grupinio krovinio vežimo metu priemonių sukūrimas. | |||

| 20132. | Priemonių įmonės finansiniam stabilumui gerinti parengimas | 85,36 KB | |

| Jei įmonė yra finansiškai stabili ir moki, ji turi nemažai pranašumų prieš kitas to paties profilio įmones, kad gautų paskolas, kad pritrauktų investicijas į tiekėjų ir kvalifikuoto personalo atranką. Kuo įmonės stabilumas didesnis, tuo ji labiau nepriklausoma nuo netikėtų rinkos sąlygų pokyčių, todėl mažesnė rizika atsidurti ant bankroto slenksčio. Finansinio stabilumo ir mokumo vertinimas taip pat yra pagrindinis finansinės būklės analizės elementas, reikalingas... | |||

| 5128. | ELENA LLC KONKURENCIJOS STRATEGIJAI SUDARYTI RENGINIŲ PLĖTRA | 254,2 KB | |

| Remiantis užsibrėžtu tikslu, galima išskirti šiuos uždavinius: apsvarstyti teorinius įmonės konkurencinės strategijos formavimo aspektus; atlikti UAB „Elena“ veiklos vertinimą, siekiant parengti priemones konkurencinei strategijai formuoti; apibrėžti... | |||

| 13157. | „Rosinvest LLC“ komercinės veiklos gerinimo priemonių kūrimas | 56,82 KB | |

| Verslo sutartis atspindi partnerių susitarimą dėl tiesioginio pasirinktos verslo veiklos vykdymo tam tikra organizacine ir teisine forma. Teoriškai ir praktiškai įprasta išskirti kelias verslo sutarčių grupes pagal veiklos sritis. Daugumą dokumentuotų santykių versle sudaro sutartys dėl verslo vidaus ir ekonominės veiklos, taip pat sutartinių paslaugų, darbo draudimo santykių... | |||

| 19316. | OJSC Belaruskali personalo darbo analizė ir priemonių jį optimizuoti parengimas | 267,08 KB | |

| Baigiamojo darbo tyrimo tikslai: - Nustatyti pagrindinius rodiklius, įvertinančius šiuolaikinės įmonės personalo darbą; - analizuoti personalo darbą OJSC Belaruskali; - parengti OJSC Belaruskali personalo darbo tobulinimo kryptis; - pasiūlyti technologiją, skirtą OJSC „Belaruskali“ personalo darbo optimizavimo programai įgyvendinti. Galimas praktinio rezultatų pritaikymo sritis – pramonės įmonės. Įmonės personalo veiklos vertinimo teoriniai aspektai 7 1.1 Pagrindinės kryptys... | |||

| 21474. | BATYREVSKY PUBLIC PRESSURE LLC MOKĖJIMO SISTEMOS TOBULINIMO PRIEMONĖS | 202,39 KB | |

| Abejotinos gautinos sumos ir pradelstos mokėtinos sumos rodo tiekėjų ir klientų finansinės ir mokėjimo drausmės pažeidimus, dėl kurių reikalaujama... | |||

MOKESČIAI

ORGANIZACIJŲ PAJAMŲ MOKESČIO MOKESČIŲ NAŠTAS VALDYMAS*

T. N. BOCHKAREVA,

Technikos mokslų kandidatas, Nacionalinio mokslinių tyrimų branduolinio universiteto „MEPhI“ Finansų valdymo katedros vyresnysis dėstytojas, Maskvos valstybinio instrumentų inžinerijos ir informatikos universiteto Apskaitos, finansų ir audito katedros docentas El. paštas: tatb40@mail. T

Darbe suformuluota veiksmų seka, kurios įgyvendinimas padės sumažinti įmonės mokesčių mokėjimo lygį pagal galiojančių teisės aktų reikalavimus. Naudodami siūlomą algoritmą sumažinsite papildomų mokesčių ir baudų riziką.

Raktažodžiai: valdymas, mokesčių našta, rizika, minimizavimas, mokesčių mokėjimas.

Mokesčių planavimas grindžiamas suprantamu savininko noru apsaugoti savo turtą. Rusijos Federacijos Konstitucija įtvirtina teisę į privačią nuosavybę ir jos apsaugą visomis įstatymų nedraudžiamomis priemonėmis (35, 45 straipsniai). Pagal 2 str. 209

* Straipsnį pateikė Maskvos valstybinio instrumentų inžinerijos ir informatikos universiteto leidyklos „FINANCE and CREDIT“ informacijos centras. Paskelbta remiantis žurnalo „Financial Analytics: Problems and Solutions“ medžiaga. 2013. Nr.4 (142).

Rusijos Federacijos civilinio kodekso savininkas turi teisę savo nuožiūra atlikti bet kokius veiksmus, susijusius su jo turtu, neprieštaraujančius įstatymams ir kitiems teisės aktams ir nepažeidžiančius kitų saugomų asmenų teisių ir interesų. pagal įstatymus. Taigi Rusijos Federacijos teisės aktai pripažįsta mokesčių mokėtojo teises ir suteikia jam galimybę įgyvendinti priemones, skirtas apsaugoti savo turtą, įskaitant tas priemones, kuriomis siekiama sumažinti mokestines prievoles, tačiau tik su sąlyga, kad šie veiksmai nesukels pažeidimo. įstatymo.

Pelno mokestis yra bene vienintelis mokestis, suteikiantis maksimalias galimybes valdyti mokesčių naštą (žr. pav.).

Mokesčių mokėjimo planavimas turi prasidėti jau kuriant organizaciją, atidarant naujos rūšies verslą ar sudarant nestandartinę sutartį. Pagrindiniai dalykai, kurių pasirinkimas šiame etape leidžia valdyti mokesčių naštą, paprastai nustatomi,

valstybės mokesčių politika.

Organizacijos teritorinės vietos pasirinkimas. Tarptautinėje mokesčių planavimo praktikoje ši priemonė vadinama „ofšoriniu metodu“.

Jei imtume pažodinį vertimą, tai ofšoras yra valstybė ar kita teisiškai atskira teritorija, kuri pritraukia verslininkus iš užsienio šalių pagal savo mokesčių jurisdikciją, nustatydama maksimalias galimas mokesčių lengvatas. Vidaus sąlygomis ir pagal įvardytą metodą sąvoka „ofšoras“ įgauna platesnę prasmę - tai apmokestinimo objekto vieta, esanti teritorijos, kurioje taikomas švelnesnis mokesčių režimas, jurisdikcijai. Tokios teritorijos gali būti priskirtos užsienio valstybių teritorijoms, kurios suteikia maksimalų

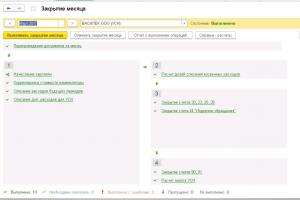

Pelno mokesčio naštos valdymo metodai

Strateginio planavimo etape:

Organizacijos teritorinės vietos pasirinkimas;

Organizacijos organizacinės ir teisinės formos pasirinkimas;

Veiklos rūšies pasirinkimas;

Mokesčių sistemos pasirinkimas.

Operatyvinio planavimo etape

Organizacijos apskaitos politikos nuostatų pasirinkimas mokesčių tikslais:

Pajamų ir sąnaudų pripažinimo metodo pasirinkimas;

Žaliavų ir medžiagų vertinimo metodo parinkimas ir faktinės materialinių išteklių sąnaudos gamyboje apskaičiavimas;

Turto priskyrimo nusidėvėjimui kriterijų naudojimas;

Nusidėvėjimo metodo pasirinkimas;

Naudojimasis teise taikyti premijinį nusidėvėjimą;

Didėjančių ir (ar) mažėjančių koeficientų taikymas bazinei nusidėvėjimo normai;

Įstatyme numatytų lengvatų taikymas;

Rezervų kūrimas ir kt. Organizacijos rinkodaros politikos nuostatų formavimas:

Kainodaros metodo pasirinkimas;

Nuolaidų teikimo rūšys ir tvarka. Organizacijos sutarčių politikos nuostatų formavimas

mokesčių lengvatos, taip pat tam tikros Rusijos Federacijos teritorijos, kuriose dėl regionų valdžios institucijų vykdomos investicijų pritraukimo į regiono ekonomiką politikos buvo nustatytas lengvatinis mokesčių režimas. Šis režimas gali būti įvairių formų, pavyzdžiui:

Pajamų mokesčio tarifo, įskaitytino į Rusijos Federaciją sudarančio subjekto biudžetą, sumažinimas iki ne mažesnio kaip 13,5% (pavyzdžiui, Permės teritorija);

Visiškas arba dalinis atleidimas nuo mokesčio (pvz., Kaliningrado srities specialiosios ekonominės zonos rezidentų organizacijų pelno mokestis, gautas įgyvendinant investicinį projektą pagal federalinį įstatymą

Mokesčių naštos valdymo metodų taikymas skirtinguose organizacijos veiklos planavimo etapuose

pirmuosius šešerius metus nuo įtraukimo į gyventojų registrą mokamas 0% tarifas (Rusijos Federacijos mokesčių kodekso 288.1 str.), o nuo septintų iki dvyliktų metų - 50% 1 str. 1 punkte nustatyto tarifo. 284 Rusijos Federacijos mokesčių kodeksas) ir kt.

Reikia turėti omenyje, kad vadovaujantis 2005 m. Remiantis Rusijos Federacijos mokesčių kodekso 83 straipsniu, mokesčių mokėtojas - juridinis asmuo turi būti registruotas mokesčių inspekcijoje:

Juridinio asmens buveinėje;

Jo atskiro padalinio vietoje;

Mokesčių mokėtojo nekilnojamojo turto ir apmokestinamo transporto priemonių buvimo vietoje.

Taigi tiek pačios organizacijos, tiek tam tikrų jos veiklos rūšių teritorinė padėtis gali būti naudojama kaip įrankis perskirstant pajamas ir išlaidas tarp struktūrinių padalinių ir mažinant mokesčių naštą visai organizacijai.

Tačiau būtina atsižvelgti į tai, kad individualus verslininkas ar komercinė organizacija, įregistruota kaip specialiosios ekonominės zonos gyventojai, neturi teisės turėti filialų ir atstovybių už jos ribų, taip pat privalo vesti atskirą pajamų (išlaidų) apskaitą. ) operacijoms, vykdomoms įgyvendinant investicinius projektus ir vykdant kitą ūkinę veiklą.

Pasirinkus teisinę organizacijos formą, pateikiamos šios galimybės:

Pirma, reglamentuoti steigėjų (dalyvių) prievoles juridinio asmens atžvilgiu arba daiktines teises į jo turtą. Juridiniai asmenys, kurių atžvilgiu jų dalyviai turi prievolių teises, yra verslo bendrijos ir bendrijos, gamybos ir vartotojų kooperatyvai. Juridiniams asmenims, į kurių turtą nuosavybės ar kitų turtinių teisių priklauso jų steigėjai, yra valstybės ir savivaldybių vienetinės įmonės, taip pat įstaigos. Juridiniai asmenys, kurių atžvilgiu jų steigėjai (dalyviai) neturi nuosavybės teisių, yra visuomeninės ir religinės organizacijos (asociacijos), labdaros ir kiti fondai, juridinių asmenų asociacijos (asociacijos ir sąjungos);

Antra, neįtraukti į mokesčių bazę tam tikrų rūšių pajamų, turto (Rusijos Federacijos mokesčių kodekso 251 straipsnis) ir išlaidų (Rusijos Federacijos mokesčių kodekso 270 straipsnis). Pavyzdžiui, pelno mokesčiu neapmokestinamos sumos, gautos tikslinio ne pelno organizacijų statutinės veiklos finansavimo forma, o komercinėms organizacijoms – iš Rusijos organizacijų neatlygintinai gautas turtas, jei gaunančios šalies įstatinį kapitalą sudaro daugiau kaip 50 % perduodančiosios šalies įnašo (akcijos) arba jeigu perduodančiosios šalies įstatinis kapitalas yra didesnis nei

50% sudaro gaunančios šalies įnašas (akcija) ir kt.

Būtina nepamiršti, kad jei yra pajamų ir išlaidų, kurios yra priimamos ir nepriimamos pajamų mokesčio tikslais, organizacija privalo vesti atskirą jų apskaitą. Priešingu atveju visos organizacijos pajamos ir išlaidos bus apmokestinamos bendrais pagrindais, todėl bus taikomi papildomi mokesčiai, baudos ir palūkanos.

Pasirinkus veiklos rūšį (atsižvelgiant į teisės aktų reikalavimus), galima:

Pasinaudokite įvairiomis federalinių ir regioninių įstatymų teikiamomis lengvatomis;

Taikyti specialius pajamų mokesčio tarifus.

Mokesčių sistemos pasirinkimas reiškia, kad mokesčių mokėtojas savanoriškai pasirenka optimalų režimą, jei pats mokesčių mokėtojas laikosi įstatymų reikalavimų. Savanoriški rinkimai gali būti taikomi šiems mokesčių režimams:

Bendroji mokesčių sistema (OSNO);

Supaprastinta mokesčių sistema (USNO);

Žemės ūkio gamintojų apmokestinimo sistema (vieningas žemės ūkio mokestis).

Perėjimas prie federalinių teisės aktų nustatytos mokesčių sistemos, kai taikomas vienkartinis tam tikrų rūšių veiklos priskiriamų pajamų mokestis (UTII), vykdomas imperatyviai, t. y. pagal savivaldybių rajonų, miesto rajonų, įstatymų leidybos atstovaujamieji) federalinių Maskvos ir Sankt Peterburgo miestų valstybės valdžios organai. Reikėtų nepamiršti, kad atstovaujančios institucijos kiekviename regione savarankiškai sprendžia, kokioms verslo veiklos rūšims (patvirtintame sąraše) įvedamas vienas mokestis. Todėl strateginio planavimo etape būtina nuodugniai susipažinti ne tik su Rusijos Federacijos mokesčių kodekso ir federalinių įstatymų normomis, bet ir

pirmiausia tų regionų ir savivaldybių, kurių teritorijoje planuojama vykdyti organizacijų ar jų struktūrinių padalinių veiklą, norminiais teisės aktais. Be to, yra įstatymo projektas, kuriame siūloma, pirma, pakeisti veiklos, kuriai taikoma UTII, sąrašą, antra, įvesti papildomus UTII naudojimo apribojimus, atsižvelgiant į vidutinį darbuotojų skaičių, ir, trečia, visiškai panaikinti UTII. nuo 2014. Tačiau įstatymo projektas Valstybės Dūmoje dar nesvarstytas, tačiau yra galimybė jį priimti. Todėl poreikis stebėti teisės aktus tiems mokesčių mokėtojams, kurie šiuo metu naudojasi UTII arba planuoja jį naudoti ateityje, išauga daug kartų. Be to, emisijos kaina yra apčiuopiamas mokesčių naštos sumažinimas taikant specialų režimą.

Preliminarūs skaičiavimai ir savalaikis reagavimas į teisės aktų pokyčius leis greitai pakeisti mokesčių sistemą ir patirti mažiausiai nuostolių valdant organizacijos mokesčių naštą.

Individualūs verslininkai, turintys teisę naudoti supaprastintą apmokestinimo sistemą, pagrįstą patentu, atsiduria palankiausioje situacijoje, kai UTII panaikinama. Šis apmokestinimo būdas yra naudingas šiuo metu, bet taip pat turi didelių plėtros perspektyvų ateityje.

Norint pasinaudoti mokesčių teisės aktų teikiamomis galimybėmis, jau strateginio planavimo etape (kuriant naują organizaciją ar atidarant naujos rūšies veiklą esamoje įmonėje) būtina suformuoti organizacijos organizacinę struktūrą. įmonė taip, kad kiekviena jos veiklos rūšis, pirma, būtų įsikūrusi palankiausių mokesčių sąlygų regione ir, antra, naudojo būtent tokią apmokestinimo sistemą, kuri sumažintų mokesčių mokėjimą į biudžetą. Šiuo atveju dažnai patartina steigti bendrovę kaip kontroliuojančiąją struktūrą iš padalinių, kurie naudoja

veikla, visų rūšių specialiųjų režimų orumas ir bendra mokesčių sistema.

Galimybė taikyti specialius mokesčių režimus atleidžia mokesčių mokėtoją nuo prievolės apskaičiuoti ir mokėti kai kuriuos federalinius ir regioninius mokesčius, įskaitant pajamų mokestį. Taigi strateginio veiklos planavimo etape klojamas pagrindas tolimesniam organizacijos mokesčių naštos valdymui.

Šio proceso plėtojimas tęsiamas operatyvaus mokesčių planavimo etape. Šiame etape patartina naudoti toliau nurodytas priemones.

Organizacijos apskaitos politikos mokesčių tikslais nuostatos, suteikiančios mokesčių mokėtojui teisę pasirinkti vieną ar kitą alternatyvų kaštų apskaitos variantą. Nemažai nuostatų nusipelno didžiausio mokesčių mokėtojų dėmesio.

Pajamų ir sąnaudų pripažinimo metodo pasirinkimas. Mokesčių teisės aktai suteikia organizacijoms teisę pasirinkti pajamų ir išlaidų pripažinimo būdą. Tik bankams ši teisė atimta. Tačiau didelėms įmonėms, taip pat daugumai vidutinių ir net mažų įmonių, suteikta galimybė neturi jokios įtakos. Priežastis ta, kad yra griežtas apribojimas – grynųjų pinigų metodą organizacija gali naudoti tik tuo atveju, jei vidutiniškai per pastaruosius keturis ketvirčius iš prekių (darbų, paslaugų) pardavimo pajamų suma, neįskaitant pridėtinės vertės. mokestis neviršijo 1 milijono rublių. už kiekvieną ketvirtį (Rusijos Federacijos mokesčių kodekso 273 straipsnis).

Akivaizdu, kad tokius reikalavimus gali atitikti net ne mažos, o labai mažos įmonės. Jiems gera pagalba yra galimybė naudoti grynųjų pinigų metodą, nes tiek pajamos, tiek sąnaudos pagal šį metodą pripažįstamos tik tada, kai lėšos gaunamos į einamąją sąskaitą (pajamos) arba pervedamos tiekėjui (išlaidos).

Tačiau planuojant veiklą ateičiai, būtina atsižvelgti į tai, kad viršijus šį kriterijų, organizacija automatiškai perkeliama naudoti kaupimo metodą.

leniya, kurioje organizacijos pajamos ir išlaidos pripažįstamos ataskaitiniu (mokestiniu) laikotarpiu, su kuriuo jos yra susijusios (Rusijos Federacijos mokesčių kodekso 271 straipsnis). Ir labai svarbu šio momento nepraleisti vystant ir tobulinant įmonės veiklą. Priešingu atveju mokesčių administratorius bus priverstas nustatyti papildomą pajamų mokestį ir su jais susijusias baudas.

Žaliavų ir medžiagų vertinimo metodo parinkimas ir faktinės materialinių išteklių sąnaudos gamyboje apskaičiavimas. Remiantis Rusijos Federacijos mokesčių kodekso nuostatomis (254 straipsnio 8 punktas), mokesčių mokėtojas turi teisę savarankiškai pasirinkti žaliavų ir medžiagų įvertinimo būdą, nurašydamas jas gamybai iš šio sąrašo:

Vertinimo metodas, pagrįstas atsargų vieneto savikaina;

Vidutinių kaštų vertinimo metodas;

Vertinimo metodas, pagrįstas žaliavų savikaina įsigijimo metu;

Vertinimo metodas, pagrįstas medžiagų savikaina pagal įsigijimo laiką.

Pirmenybė vienam ar kitam vertinimo metodui turi įtakos materialinių sąnaudų dydžiui ir dėl to pagamintos produkcijos (parduotų prekių, darbų, paslaugų) savikainai ir mokesčių bazei:

Žaliavų savikainos vidurkis leidžia, esant kitoms sąlygoms, beveik tolygiai nurašyti išlaidas medžiagoms, siekiant sumažinti mokesčių bazę;

Sumažėjus infliacijai, patartina naudoti žaliavų savikainos įvertinimo įsigijimo metu metodą, nes tokiu atveju brangiausios yra pirmosios atsargos įsigijimo metu;

Vertinimo metodo, pagrįsto medžiagų savikaina pagal įsigijimo laiką, taikymas leidžia ženkliai sumažinti pelno mokesčio mokesčio bazę didėjančios infliacijos sąlygomis.

Šio įrankio naudojimas gali duoti apčiuopiamos naudos daug medžiagų reikalaujančiose pramonės šakose. Pasirinktas metodas turi būti fiksuotas organizacijos apskaitos politikoje.

Turto priskyrimo nusidėvėjimui kriterijų naudojimas. Pagal teisės aktus (Rusijos Federacijos mokesčių kodekso 256 straipsnis) nudėvintis turtas yra turtas, kurio laikotarpis

naudingo tarnavimo laikas daugiau nei 12 mėnesių. ir pradinė kaina daugiau nei 40 tūkstančių rublių.

Nusidėvimojo turto savikainos perkėlimas į pagamintos produkcijos (darbų, paslaugų) savikainą, kaip žinoma, atliekamas per nusidėvėjimą. Turto nepripažinimas amortizatoriumi lemia tai, kad jo savikaina yra nurašoma kaip materialinės sąnaudos vienu metu, pradedant jį eksploatuoti.

Taigi, pasinaudojus galimybe išskaidyti ilgalaikį turtą į komponentus arba, tiksliau, įsigyti jį ne komplekso, o atskirų struktūriškai atskirų objektų pavidalu, kurių kaina yra iki 40 tūkst. turėti įtakos mokesčių bazės dydžiui ir žymiai sutaupyti mokesčių mokėjimų pajamų mokesčio požiūriu. Tik būtinai atkreipkite dėmesį ne tik į komponentų kainą, bet, visų pirma, į jų konstrukcinę izoliaciją. Priešingu atveju mokesčių institucijos gali:

Pirma, suabejoti ilgalaikio turto pradinės savikainos formavimo teisingumu, dėl kurio bus papildomai apskaičiuojamas nekilnojamojo turto mokestis ir baudos už pavėluotą mokesčių sumokėjimą;

Antra, užginčyti pelno mokesčio bazės formavimo teisingumą, dėl to taip pat gali būti taikomi papildomi mokesčiai ir baudos.

Organizacijos ilgalaikio ir nematerialiojo turto nusidėvėjimo sąnaudų apskaičiavimo metodo pasirinkimas. Mokesčių apskaitoje yra du nusidėvėjimo skaičiavimo būdai: linijinis ir nelinijinis. Kadangi vieno ar kito būdo naudojimas, taip pat perėjimas nuo vieno būdo prie kito yra mokesčių mokėtojo teisė, pasirinktus apskaitos variantus mokesčių tikslais reikėtų fiksuoti apskaitos politikoje.

Taikant tiesinį metodą, nusidėvėjimas skaičiuojamas kiekvienam turtui atskirai pagal jo naudingo tarnavimo laiką skyriuje nustatyta tvarka. 25 Rusijos Federacijos mokesčių kodeksas.

Netiesinis metodas nuo 2009-01-01 numato nusidėvėjimo skaičiavimą kiekvienam nusidėvėjimui

visos nacionalinės grupės (Rusijos Federacijos mokesčių kodekso 259.2 straipsnis). Norėdami tai padaryti, pirmąją mokestinio laikotarpio, nuo kurio pradžios organizacija taiko netiesinio nusidėvėjimo metodą, dieną, kiekvienai nusidėvėjimo grupei (pogrupiui) nustatomas bendras likutis. Jo vertė apskaičiuojama kaip bendra visų nudėvimų turto vienetų, priskirtų tam tikrai nusidėvėjimo grupei (pogrupiui), savikaina. Vėliau kiekvienos nusidėvėjimo grupės (pogrupio) bendras likutis nustatomas pirmąją mėnesio dieną, kuriam nustatoma sukaupto nusidėvėjimo suma. Bendras kiekvienos nusidėvėjimo grupės (pogrupio) likutis kas mėnesį mažinamas šiai grupei (pogrupiui) sukaupta nusidėvėjimo suma.

Kai tik nusidėvėjimo grupės (pogrupio) bendras likutis tampa mažesnis nei 20 000 rublių, mokesčių mokėtojas turi teisę likviduoti nurodytą grupę (pogrupį), o viso likučio vertė priskiriama einamosios ne veiklos sąnaudoms. laikotarpį.

Taigi, taikant nelinijinį metodą, nudėvimo turto savikaina paspartintu greičiu perkeliama į sąnaudas. Nusidėvėjimo skaičiavimo rezultatų palyginimo įvairiais būdais analizė leidžia padaryti tokias išvadas:

Netiesinio metodo taikymas efektyvus nudėvimam turtui, kurio naudingo tarnavimo laikas yra santykinai trumpas, t.y., priklausančiam nuo pirmos iki penktos nusidėvėjimo grupės;

Didžiausias pelno mokesčio bazės sumažinimo efektas pasiekiamas pirmoje nudėvėto turto gyvavimo ciklo pusėje.

Didėjančių veiksnių taikymas bazinei nusidėvėjimo normai. Naudodamiesi šia teise (Rusijos Federacijos mokesčių kodekso 259.3 straipsnis) galite pagreitinti nusidėvėjusio turto nurašymą į išlaidas nuo dviejų iki trijų kartų. Tačiau reikia nepamiršti, kad, pirma, naudojimasis šia teise būtinai turi būti įtvirtintas apskaitos politikoje mokesčių apskaitos tikslais, antra, didėjančių koeficientų naudojimas yra griežtai reglamentuotas teisės aktų reikalavimų, todėl

Mokesčių administratorius tikrai patikrins jų naudojimo teisėtumą.

Mokesčių inspekcijos požiūriu prieštaringiausi atvejai yra šie:

Ne daugiau kaip dviejų didėjančio koeficiento naudojimas nusidėvėjusiam ilgalaikiam turtui, naudotam darbui agresyvioje aplinkoje ir (ar) ilgesnėms pamainoms: tokiu atveju turi būti dokumentuojamas aplinkos agresyvumas ir padidėjęs įrangos eksploatavimo poslinkis. . Be to, reikia nepamiršti, kad didėjantis koeficientas bazinei nusidėvėjimo normai taikomas ne visai organizacijai priklausančiai įrangai, o tik tiems objektams, kurie tiesiogiai veikia ypatingomis sąlygomis;

Didėjančio ne daugiau kaip trijų koeficiento taikymas nuomojamam turtui: šia galimybe gali pasinaudoti tik organizacija, kurios balanse pagal lizingo sutarties sąlygas atsižvelgiama į išnuomotą turtą;

Tik mokslinei ir techninei veiklai naudojamam turtui ne daugiau kaip trijų didinimo koeficiento taikymas.

Rusijos Federacijos mokesčių kodeksas nepateikia oficialaus termino „mokslinė ir techninė veikla“ aiškinimo. Šiuo klausimu yra du požiūriai. Viena vertus, Rusijos finansų ministerija aiškina, kad nudėvimam turtui, naudojamam tik moksliniams tyrimams ir (ar) plėtrai, gali būti taikomas ne didesnis kaip trijų didinamasis koeficientas, kurio samprata atskleista str. Rusijos Federacijos mokesčių kodekso 262 straipsnis. Kita vertus, mokslinės-techninės veiklos apibrėžimas pateiktas 2 str. 2. Taigi mokestinė rizika šiuo atveju yra labai didelė, o veiklos mokslinio ir techninio pobūdžio pagrindimas bei dokumentiniai įrodymai pareikalaus didžiausio mokesčių planavime dalyvaujančių specialistų dėmesio.

Kad išvengtumėte papildomų mokesčių ir baudų rizikos, taip pat turėtumėte atsiminti, kad taikant nelinijinį nusidėvėjimo metodą, didėja koeficientai.

Pirma ir trečia nusidėvėjimo grupės mano turtui netaikomos.

Pasinaudojus teise taikyti vadinamąją nusidėvėjimo premiją ir jos dydžio nustatymas pasirinktoms nudėvimo turto kategorijoms leidžia efektyviai valdyti organizacijos mokesčių naštą pajamų mokesčio atžvilgiu.

Reikiamas efektas pasiekiamas dėl mokesčių mokėtojui įstatymais suteiktos galimybės (Rusijos Federacijos mokesčių kodekso 258 straipsnio 9 punktas) į ataskaitinio (mokestinio) laikotarpio išlaidas įtraukti išlaidas kapitalinėms investicijoms, kurių suma ne didesnė. daugiau kaip 10% (ne daugiau kaip 30% ilgalaikio turto, priklausančio trečiajai – septintai nusidėvėjimo grupėms) pradinės ilgalaikio turto savikainos (išskyrus neatlygintinai gautą ilgalaikį turtą), taip pat išlaidas, patirtas tais atvejais užbaigimas, papildoma įranga, rekonstrukcija, modernizavimas, techninis pertvarkymas, dalinis ilgalaikio turto likvidavimas.

Mokesčių mokėtojai turi plačiausias galimybes ne tik pasinaudojant ar nepasinaudojus šia teise, bet ir pasirenkant kiekvienai nusidėvėjimo grupei taikomą ar pagal kitus kriterijus suformuotą nusidėvėjimo priemokos dydį. Svarbiausia, kad visi šie aspektai būtų kuo detaliau užfiksuoti organizacijos apskaitos politikoje mokesčių tikslais.

Organizacijoms, kurios turi daug ilgalaikio turto ir užsiima nuolatiniu jo atnaujinimu, pasinaudojus šia teise, organizacijos mokestinė našta pajamų mokesčio atžvilgiu gerokai sumažės. Kadangi nusidėvėjimo premija yra netiesioginės sąnaudos, ji yra įtraukiama į ataskaitinio (mokestinio) laikotarpio sąnaudas, kurioms pagal skyriaus nuostatas. Rusijos Federacijos mokesčių kodekso 25 straipsnis apskaito ilgalaikio turto, į kurį buvo investuota, nusidėvėjimo pradžios datą (pradinės vertės pasikeitimo datą) (Rusijos mokesčių kodekso 272 straipsnio 3 punktas). Federacija). Taigi jis nėra kapitalizuojamas į gatavų gaminių ar nebaigtos gamybos atsargų vertę, bet visiškai sumažina atskaitomybės apmokestinamąją bazę.

naujas (mokestinis) laikotarpis pajamų mokesčiui.

Įstatymų leidėjai 2008 m. sausio 1 d. įvedė tokį apribojimą: parduodant anksčiau nei penkerius metus nuo ilgalaikio turto, kuriam buvo pritaikyta nusidėvėjimo priemoka, paleidimo į eksploataciją dienos, išlaidų suma, įtraukta į kitos ataskaitos sąnaudas ( mokesčių) laikotarpį kaip nusidėvėjimo premiją, turi būti atkuriamos ir įtraukiamos į pelno mokesčio bazę. Ši sąlyga pastebimą įtaką mokesčių naštai turės tik tose organizacijose, kuriose sandoriai su ilgalaikiu turtu (įsigijimas ir perleidimas) yra pavieniai. Kai ilgalaikio turto parkas yra nuolat atnaujinamas, įskaitant pasenusios įrangos šalinimą, staigių mokesčių naštos pokyčių, siekiant padidinti, galima išvengti kruopščiai planuojant ilgalaikio turto priėmimą ir realizavimą organizacijoje.

Išlaidų priskyrimo tiesioginėms ir netiesioginėms tvarka. Šis įrankis aktualus organizacijoms, kurios pajamas ir išlaidas nustato kaupimo metodu.

Teisės aktų (Rusijos Federacijos mokesčių kodekso 318 straipsnis) suteikimas, suteikiantis galimybę savarankiškai nustatyti tiesioginių ir netiesioginių išlaidų sąrašą, leidžia mokesčių mokėtojui valdyti mokesčio bazės sumą dėl to, kad:

Tiesioginės sąnaudos yra susijusios su einamojo ataskaitinio (mokestinio) laikotarpio sąnaudomis tik tuo atveju, kai parduodami produktai, darbai, paslaugos, kurių savikainoje jie yra įskaitomi pagal 2005 m. 319 Rusijos Federacijos mokesčių kodeksas. Likusi tiesioginių sąnaudų dalis kapitalizuojama nebaigtos gamybos likučiuose ir neparduotoje pagamintoje prekėje. Šios taisyklės išimtis – tiesioginės išlaidos už paslaugų teikimą. Tokiu atveju mokesčių mokėtojas turi teisę visiškai nurašyti per ataskaitinį (mokestinį) laikotarpį patirtų tiesioginių išlaidų sumą, kad sumažintų šio ataskaitinio (mokestinio) laikotarpio gamybos ir pardavimo pajamas, nepaskirstydamas į nebaigtos gamybos likučius. ;

Ataskaitiniu (mokestiniu) laikotarpiu patirtų netiesioginių gamybos ir pardavimo išlaidų suma įtraukiama visa

einamojo ataskaitinio (mokestinio) laikotarpio išlaidoms, atsižvelgiant į Rusijos Federacijos mokesčių kodekso reikalavimus. Analogiškai į einamojo laikotarpio sąnaudas įtraukiamos ir ne veiklos sąnaudos.

Tiesioginių išlaidų dalies padidėjimas prisideda prie mokesčio bazės didėjimo ir atitinkamai pelno mokesčio mokestinės naštos didėjimo. Išlaidų paskirstymo poslinkis į netiesiogines, priešingai, mažina mokesčių bazę ir mokesčių naštą. Be to, apie mokestinės naštos didėjimą/sumažėjimą galime kalbėti tik tada, kai skaičiuojamas vienas atskiras mokestinis laikotarpis. Jei kalbame apie mokesčių planavimo procesą kaip visumą, tuomet patartina kalbėti apie mokesčių įmokų perskirstymą laikui bėgant: pinigai šiandien brangesni nei pinigai rytoj, todėl mokesčių naštos planavimas turėtų būti vykdomas taip. kad iš įmonės apyvartos išimamų mokesčių sumos šiandien yra mažesnės, nei leidžia mokesčių teisės aktai.

Sukurtas tiesioginių ir netiesioginių išlaidų sąrašas mokesčių tikslais turi būti fiksuotas apskaitos politikoje.

Atsargų formavimas – tai galimybė mokesčių mokėtojui per ataskaitinį (mokestinį) laikotarpį tolygiai atsižvelgti į būsimas išlaidas keliose teisiškai nustatytose srityse:

Už būsimą ilgalaikio turto remontą (Rusijos Federacijos mokesčių kodekso 260 straipsnio 3 punktas);

Mokėti už būsimas atostogas, mokėti metinį atlyginimą už darbo stažą ir pagal metų darbo rezultatus (Rusijos Federacijos mokesčių kodekso 324.1 straipsnis);

Moksliniams tyrimams ir plėtrai (Rusijos Federacijos mokesčių kodekso 267 straipsnio 2 dalis);

Dėl abejotinų skolų (Rusijos Federacijos mokesčių kodekso 266 straipsnis);

Už garantinį remontą ir garantinį aptarnavimą (Rusijos Federacijos mokesčių kodekso 267 straipsnis);

Būsimoms išlaidoms, skirtoms neįgaliųjų socialinei apsaugai užtikrinti (Rusijos Federacijos mokesčių kodekso 267.1 straipsnis) ir kt.

Sukurto rezervo dydį lemia mokesčių mokėtojo patvirtintos planuojamos išlaidos (sąmata) programoms įgyvendinti, tačiau

kai kuriais atvejais gali būti ribojamas įstatymu. Atskaitymai į rezervus būsimoms išlaidoms per mokestinį laikotarpį nurašomi kaip sąnaudos lygiomis dalimis paskutinę atitinkamo ataskaitinio (mokestinio) laikotarpio dieną. Faktiškai patirtų išlaidų suma nurašoma iš rezervo sugeneruotų lėšų.

Skirtumas tarp faktiškai patirtų išlaidų sumų ir suformuoto rezervo būsimoms išlaidoms mokestinio laikotarpio pabaigoje paprastai yra įtraukiamas į kitas mokesčių mokėtojo pajamas ar išlaidas.

Rezervų sukūrimas nesumažina organizacijos mokestinės naštos, tačiau leidžia perskirstyti ją per mokestinį laikotarpį taip, kad būtų kuo mažesni avansiniai pajamų mokesčio mokėjimai. Tai atlieka svarbų vaidmenį organizacijoms, mokančioms mėnesinius pajamų mokesčio avansinius mokėjimus, nes dėl staigios finansinių rezultatų dinamikos tarp ataskaitinių laikotarpių didėja mėnesinių avansinių mokėjimų suma, taigi ir avansiniai biudžeto avansiniai mokėjimai bei bereikalingas lėšų paėmimas iš įmonės. apyvarta.

Organizacijos, nusprendusios pasinaudoti šia galimybe, turėtų atsiminti, kad įstatyme nustatyta prievolė mokesčių mokėtojams, formuojantiems rezervus būsimoms išlaidoms, skiriamoms žmonių su negalia socialinei apsaugai užtikrinti, pateikti mokesčių inspekcijai ataskaitą apie numatomą naudojimąsi mokesčiais. šių lėšų mokestinio laikotarpio pabaigoje.

Neteisėtai panaudojus suformuoto rezervo lėšas, jos turi būti įtraukiamos į mokestinio laikotarpio, kurį jos buvo netinkamai panaudotos, mokesčio bazę.

Įstatyme nustatytų lengvatų naudojimas yra mokesčių mokėtojo teisė, kuri mokesčių tikslais turi būti įtvirtinta apskaitos politikoje. Mokesčių lengvatų taikymas pagal Č. Rusijos Federacijos mokesčių kodekso 25 straipsnis leidžia teisiškai sumažinti mokesčių bazę ir atitinkamai mokesčio sumą. Natūralu, kad teisėtumas

lengvatų, kurios prisideda prie mokestinių pajamų sumažėjimo į biudžetą, taikymą kontroliuoja mokesčių administratorius.

Ankstesnių metų nuostolių perkėlimas (Rusijos Federacijos mokesčių kodekso 283 straipsnis). Ankstesniais mokestiniais laikotarpiais gautų nuostolių buvimas leidžia mokesčių mokėtojui teisėtai sumažinti einamojo mokestinio laikotarpio mokesčio bazę visa gauto nuostolio suma arba šios sumos dalimi (nuostolius perkelti į ateitį).

Mokesčių mokėtojas gali perkelti nuostolius per dešimt metų nuo mokestinio laikotarpio, kurį nuostoliai buvo patirti.

Mokesčio bazės sumažinimo dėl ankstesnių metų nuostolių teisėtumą mokesčių administratorius atidžiai stebi, todėl mokesčių mokėtojas privalo saugoti dokumentus, patvirtinančius patirtų nuostolių dydį per visą laikotarpį, kai mažina einamųjų metų mokesčio bazę. mokestinį laikotarpį anksčiau gautų nuostolių sumomis.

Žinoma, nagrinėtos apskaitos politikos nuostatos mokesčių tikslais yra dažniausiai naudojamos, tačiau nėra baigtinės mokesčių naštos valdymo požiūriu. Mokesčių planavimas kiekvienai organizacijai reikalauja individualaus požiūrio ir, renkantis priemones, atsižvelgiant ne tik į veiklos specifiką, bet ir į ekonominės veiklos rūšį, aplinką ir kt.

Marketingo politikos kūrimas

Kainos metodo pasirinkimas. Kainų politika yra svarbi bendros įmonės finansinės politikos sudedamoji dalis, nes parduodamų produktų kainų lygis tiesiogiai veikia tokius svarbius rodiklius kaip pajamos ir pelnas.

Nuolaidų ir premijų teikimo kriterijai. Kainų priemokų ar nuolaidų taikymas yra mokesčių mokėtojo teisė.

Nustatant rinkos kainą pagal įstatymą, paprastai atsižvelgiama į visas sandorių sudarymo metu nustatytas priemokas ar nuolaidas. Pagrindinė sąlyga – taikomi antkainiai ir nuolaidos turi būti įprasti sandoriams tarp nesusijusių šalių.

Tiek kainodaros metodo pasirinkimą, tiek nuolaidų ir premijų teikimo kriterijus patartina nurodyti įmonės rinkodaros politikoje, kuri turėtų būti neatskiriama įmonės apskaitos politikos dalis arba priedas mokesčių tikslais. Reikalavimo parengti rinkodaros politiką nėra norminiuose dokumentuose, todėl įmonėje jis nėra privalomas, tačiau jos, kaip oficialaus dokumento, įsigaliojusio atitinkamais valdymo įsakymais, buvimas padeda sumažinti papildomų mokesčių, nuobaudų ir baudų riziką ginčytinose situacijose.

Sutarčių politikos nuostatų formavimas. Sandorių sudarymas ir sutarčių sudarymas yra neatsiejama bet kurios organizacijos ekonominės veiklos dalis. Kadangi dauguma teisės aktų nuostatų dėl sutarčių yra dispozityvaus pobūdžio, sandorio šalys beveik visais atvejais turi teisę savarankiškai pasirinkti sutarčių rūšis ir suformuluoti sutarčių punktų turinį [1].

Sutarčių politika – tai sutarčių sudarymo, keitimo, nutraukimo ir vykdymo priežiūros darbų organizavimo ir vykdymo metodų visuma. Ją įgyvendindamos, įvykdžiusios imperatyvias teisės aktų normas dėl sutarties formos ir turinio (Rusijos Federacijos civilinio kodekso 131, 422, 469, 991 straipsniai ir kt.), organizacijos gali savarankiškai keisti sutarties šablonus, kuriuos siūlome. teisę ir kurti sutartinius santykius atsižvelgdami į konkrečių verslo situacijų reikalavimus .

Tokios galimybės buvimas leidžia tas pačias verslo operacijas, t. y. sandorius su tais pačiais finansiniais (pinigų) ir materialiniais srautais, reiškiančius tą patį pelną, teisiškai įforminti skirtingomis sutartimis. Praktikoje tai plačiai paplitusi. Pavyzdžiui, tos pačios operacijos gali būti tvarkomos:

Tiekimo ar komisinių sutartys (užsakymai, atstovavimo sutartis);

Indosamentu vekselį ar pavedimą;

Įstatinio kapitalo dalies įsigijimas arba įmonės, kaip turto komplekso, pirkimas;

Nuomos sutartis ar turto įsigijimas ir pan.

Reikia atsižvelgti į tai, kad pasikeitus sutarties rūšiai, keičiasi ne tik jos teisiniai aspektai, bet ir sudaromo sandorio mokestinės pasekmės. Pavyzdžiui, nekilnojamojo turto pirkimo-pardavimo sutartį pakeitus nuomos sutartimi, labiau sumažės pelno mokesčio bazė ir atitinkamai mokesčių įmokos, nes sąnaudomis pripažįstamos nuomos įmokos, kaip taisyklė, viršija savo turto nusidėvėjimo atskaitymų suma.

Mokesčių mokėtojas ne tik pasirenka susitarimo rūšį konkrečiam verslo sandoriui, bet ir turi teisę operuoti tuo, kad sutarties dalykas yra materialus objektas, dėl kurio susidaro civiliniai teisiniai santykiai. Konkretaus sutarties dalyko specifika lemia jo teisinio reguliavimo ypatumus ir mokestines pasekmes.

Teisingas sutarties dalyko suformulavimas yra konkrečios rūšies ar rūšies susitarimo formavimo pagrindas ir turi didelę reikšmę aiškiai apibrėžti teisinių santykių, kuriems taikomos atitinkamos civilinės ir mokesčių teisės normos, spektrą.

Mokesčių požiūriu vieno ar kito susitarimo dalyko pasirinkimas turi įtakos mokesčio bazės sudėčiai ir dydžiui. Civilinės teisės požiūriu neatitikimas tarp sutarties dalyko ir vykdomo verslo sandorio esmės yra susijęs su sandorio pripažinimu negaliojančiu, o tai gali sukelti įvairių teisinių pasekmių, įskaitant papildomus mokesčius. , nuobaudos ir nuobaudos. Sandorio pagal sutartį data turi būti aiškiai įrašyta, nes ji turi įtakos:

Sutartyje perimto turto perėjimo nuosavybėn (naudojimo, valdymo ir disponavimo teisės perdavimas ir kt.) momento, apskaičiavimo tvarkos, sumos apskaičiavimo galimybės ir baudų už pažeidimą taikymo tvarkos nustatymas. sutarties sąlygos;

Sandorių atspindėjimo ir pajamų bei sąnaudų pripažinimo apskaitoje tvarka;

Sandorių atspindėjimo ir pajamų bei sąnaudų pripažinimo mokesčių apskaitoje tvarka.

Būtent pajamų mokesčiui didelę reikšmę turi nuosavybės teisės perėjimo momentas, nes pajamų ir sąnaudų pripažinimas, o tai reiškia sandorio mokesčio bazės susidarymą, galimas tik įvykus šiam įvykiui.

Sutarties kainos nustatymas yra sandoryje dalyvaujančių šalių teisė, tačiau norint pašalinti papildomų mokesčių ir netesybų rizikas, būtina patikrinti taikomų kainų atitiktį 2005 m. 40 Rusijos Federacijos mokesčių kodeksas.

Paprastai netesybos už sutarties sąlygų pažeidimą pripažįstamos sutarties šalių atsakomybės priemonėmis.

Pagal reikalavimus, baudos, netesybos ir (ar) kitos sankcijos už sutartinių įsipareigojimų pažeidimą, kuriuos skolininkas pripažino ar turi sumokėti įsiteisėjusiu teismo sprendimu, taip pat nuostolių atlyginimo dydžiai. arba žala pagal sutartį apskaitoje parodoma kaip ne veiklos pajamos.

Panašiai, ne veiklos sąnaudos (Rusijos Federacijos mokesčių kodekso 265 straipsnio 13 punktas) apima išlaidas baudų, netesybų ir (ar) kitų sankcijų už sutartinių ar skolinių įsipareigojimų pažeidimą, kuriuos skolininkas pripažino arba turi sumokėti įsiteisėjusio teismo sprendimo pagrindu, taip pat patirtos žalos atlyginimo išlaidas.

Taigi, netesybos ir kitos sankcijos už sutartinių įsipareigojimų pažeidimą dalyvauja formuojant pajamų mokesčio bazę. Ypatingą dėmesį šiuo atveju sukelia netesybos – ne veiklos išlaidos. Kadangi jie sumažina mokesčių sumas, jų pripažinimo skolininku teisėtumą (nesant teismo sprendimo) mokesčių administratorius tikrins atidžiau;

Apibendrinant reikia pažymėti, kad mokesčių naštos valdymo procesas organizacijoje neturėtų būti spontaniškas. Norint pasiekti norimą rezultatą, t. y. ekonominę naudą, mažinant mokesčių naštą įmonei,

galima tik organizuojant reguliarią veiklą pasirinkta kryptimi. Šiuo atveju pirmas žingsnis turėtų būti mokesčių teisės aktų ir susijusių teisės sričių reglamentų analizė, o antrasis žingsnis – sistemos, pagal kurią būtų galima taikyti mokesčių naštos valdymo metodus kiekvienam mokesčiui ir mokesčiams. visa organizacija, atsižvelgiant į jos ekonominės veiklos rūšį ir individualią specifiką.

Bibliografija

1. Rusijos Federacijos civilinis kodeksas (pirmoji dalis): 1994 m. lapkričio 30 d. federalinis įstatymas Nr. 51-FZ.

2. Rusijos Federacijos Konstitucija: priimta visuotiniu balsavimu 1993 m. gruodžio 12 d. (su pakeitimais, padarytais 2008 m. gruodžio 30 d.).

3. Rusijos Federacijos mokesčių kodeksas (antra dalis): 2000 08 05 federalinis įstatymas Nr. 117-FZ (su 2006 06 03 pakeitimais).

4. Dėl Rusijos Federacijos mokesčių kodekso antrosios dalies ir kai kurių kitų teisės aktų pakeitimų ir papildymų

Rusijos Federacijos tva, taip pat dėl tam tikrų Rusijos Federacijos įstatymų aktų dėl mokesčių ir rinkliavų pripažinimo negaliojančiais: 2002 m. liepos 24 d. federalinis įstatymas Nr. 104-FZ.

Šiandien viena aktualiausių ir populiariausių problemų yra apmokestinimo problema ir organizacijos mokesčių naštos efektyvumo įvertinimas bet kuriame lygyje. Šiuolaikinės sąlygos būtinybei išsaugoti ir stiprinti šalies teritorinį vientisumą, įveikti ekonominę krizė diktuoja poreikį sukurti tokią mokesčių sistemą, kuri leistų efektyviai valdyti ūkį, atsižvelgtų į valstybės ir ūkio subjektų interesus. Kuriant mokesčių politiką būtina atsižvelgti į tarptautinę patirtį, taip pat į nacionalines šalies raidos ypatybes. Pagrindinėse Rusijos Federacijos mokesčių politikos 2016 metų ir planuojamų 2017 ir 2018 metų kryptyse pažymima, kad prioritetinė jos plėtros kryptis – toliau gerinti mokesčių sistemos efektyvumą. Reikia dėti visas pastangas, kad valstybės pajamos būtų gautos taikant ekonomines sankcijas ir mažinant naftos išteklių kainas tarptautinėje rinkoje.

Šios temos plėtojimo aktualumas ir pagrįstumas slypi tame, kad šiuolaikinėmis tarptautinės ir regioninės mokesčių konkurencijos sąlygomis mokestinį klimatą šalyje lemia mokesčių sistemos efektyvumas ir jos konkurencingumas, o tai atsispindi mokestinėje naštoje. objektyvus reiškinys.

Mokesčių mokėtojai visada reikalauja sumažinti mokesčių ir rinkliavų lygį, tačiau Rusijos Federacijos centrinio banko politika yra skirta kovai su federalinio biudžeto deficitu, kuris daugiau nei trečdaliu priklauso nuo pajamų iš naftos ir dujų. Taigi, jei valstybė sumažins mokesčių naštą, tai dar labiau pablogins ir taip kritinę situaciją, provokuos biudžeto deficitą ir visos biudžeto sistemos nepakankamą finansavimą.

Remiantis tuo, kas išdėstyta, svarbu aiškiai nustatyti, kuriuose ūkio sektoriuose yra galimybė didinti mokesčius, o kuriuose jų nėra. Taip pat svarbu nustatyti, kuria kryptimi galima koreguoti mokesčių tarifus, kad naujas mokesčių naštos lygis netaptų pražūtingas verslo subjektams, kurie ir taip yra „užspausti“ esamos ekonominės situacijos.

Mokesčių našta finansų valdymo sistemoje turi didelę reikšmę, nes tai yra vienas iš rodiklių, turinčių įtakos įmonės vertei. Mokesčių naštos rodiklis nenaudojamas finansinei būklei įvertinti skirtų analitinių koeficientų (rodiklių) sistemoje ar kituose finansų valdymo teorijoje aprašytuose modeliuose. Pagrindinės tokios situacijos priežastys: pirma, ekonominėje literatūroje tradicinis mokesčių naštos rodiklio naudojimo mokesčių planavime apibrėžimas (mokesčių planavimo klausimai finansų valdymo darbuose, kaip taisyklė, nenagrinėjami); antra, finansų valdymo modeliuose į mokesčius atsižvelgiama kaip į veiksnius, turinčius įtakos veiklos rodikliui. Juose mokesčių naštos rodiklis negali būti naudojamas dėl visiškai objektyvių priežasčių: norint valdyti mokesčių naštą kaip priežastį, lemiančią kitų veiksnių sistemų būklę, reikia žinoti, kaip galima reguliuoti jo vertę. Šiame kontekste dėmesį patraukia mokesčių našta kaip efektyvus rodiklis.

Remiantis tuo, kas išdėstyta, galime daryti išvadą, kad finansų valdymo tikslais labai svarbu analizuoti ir planuoti būsimą mokesčių išėmimo lygį. Todėl vadovaujančiam personalui reikia informacijos, kuri padėtų atlikti mokesčių analizę. Mokesčių naštos rodiklis turi palankią poziciją rengiant informaciją, kurioje atsižvelgiama į mokesčių įtaką organizacijos finansinei būklei. Tai atspindi mokestinių prievolių verčių ir mokesčių mokėjimo šaltinio tarpusavio ryšių ir sąlygiškumo vertinimo rezultatus per organizacijos išteklių bazę (gamybos veiksnius).

Be to, efektyvus ir ilgalaikis mokestis strategija Šiuolaikinė organizacija turėtų siekti sumažinti neigiamą mokestinės naštos įtaką strateginių finansinių ir investicinių sprendimų priėmimo ir keitimo procesui.

Neatidėliotina ir sudėtinga užduotis – sukurti priemones, kurios atsižvelgtų į mokestinės naštos įtaką teritorijų plėtrai, pramonės balansui, įmonių investiciniam aktyvumui. Šis klausimas aktualus tiek valstybės, tiek įmonių lygmeniu.

Teorinė tyrimo reikšmė yra tobulinant mokesčių naštos valdymo metodiką ir plėtojant teorines idėjas apie tai. Praktinė reikšmė ta, kad taikant metodines nuostatas ir rekomendacijas, kurios bus pasiūlytos tyrime, bus sukurta valdymo pusiausvyra, kuri padės patenkinti vidinių vartotojų informacinius poreikius ir efektyviai valdyti organizaciją.

Šiuo metu yra daugybė mokesčių naštos sąvokos interpretacijų. Bendriausia forma mokesčių našta turėtų būti suprantama kaip rodiklis, apibūdinantis organizacijos būklę, taip pat leidžiantis susidaryti holistinį jos ekonominės veiklos rezultatų vaizdą, atsižvelgiant į mokestinės aplinkos poveikį. ir tie, kurie būtini stebint apmokestinimo įtaką organizacijos funkcijų įgyvendinimui ir valdymo sprendimų atrankai.

Mokslinėje literatūroje yra daug sinonimų terminų, iš kurių dažniausias yra mokesčių našta. Iš pradžių gali atrodyti, kad abu šie rodikliai niekuo nesiskiria, tačiau praktiškai jie turi skirtingą reikšmę. Pavyzdžiui, mokesčių našta atspindi mokesčių dalį biudžetinio laikotarpio BVP struktūroje. Taigi galima daryti išvadą, kad šis rodiklis taikomas makro lygmeniu. Makro lygmeniu skaičiuojamas mokesčių naštos dydis visos šalies ekonomikai ir gyventojams. Mikro lygmeniu mokesčių naštos apskaičiavimas konkrečioms įmonėms.

Mokesčių naštos apskaičiavimas turi vieną svarbų organizacijos tikslą – prognozuoti mokesčių mokėjimus būsimam laikotarpiui.

Mokesčių naštos nustatymo poreikis iškyla tam, kad būtų galima palyginti šiuos rodiklius visoje pramonės šakoje ir nustatyti problemiškiausias problemas, kad vėliau būtų galima tobulinti organizacijos mokesčių politiką tinkama kryptimi, siekiant sumažinti mokesčių naštą. Mokesčių naštos dydis priklauso nuo organizacijos veiklos rezultatų, mokesčių bazių dinamikos ir išorinių veiksnių, turinčių įtakos mokesčiams, pokyčių.

Įvairiuose šaltiniuose skelbiami duomenys apie mokesčių naštą mikro lygmeniu turi platų reikšmių diapazoną. To priežastys, atrodo, yra informacijos apie atskirus mokėtojus konfidencialumas, nepakankamas verslo subjekto mokesčių naštos sampratos išplėtojimas ir adekvačios vertinimo metodikos nebuvimas.

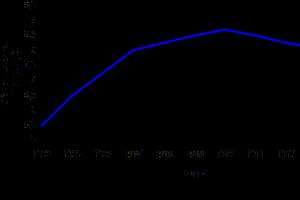

Rusijos Federacijos mokesčių ministerijos duomenimis, mokesčių našta įvairių pramonės šakų įmonėms svyruoja nuo 7 iki 25% pajamų iš produktų pardavimo. Stambiems mokesčių mokėtojams energetikos, naftos ir dujų gavybos ir perdirbimo bei metalurgijos sektoriuje mokesčių išlaidų ir pajamų santykis svyruoja nuo 6 iki 18 proc., vidutiniškai 12-13 proc. Mokesčių našta 6 metams yra:

1 lentelė. Mokesčių našta Rusijos Federacijos ekonomikai

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

| 39,17% | 35,04% | 34,62% | 37,26% | 37,67% | 36,62% | 36,64% |

Remiantis aukščiau pateikta lentele, galime daryti išvadą, kad mokesčių našta 6 metus neturėjo ryškios tendencijos didėti ar mažėti, didžiausias jos rodiklis buvo 2008 m., tai yra pasekmė krizė , tada indikatorius pradėjo stabilizuotis.

Svarbu, kad mokesčių mokėtojų ir apmokestinamųjų subjektų santykius šiuo metu apsunkina didelis šešėlinio ūkio sektoriaus mastas. INDEM sociologinis fondas paskelbė pirmojo korupcijos struktūros Rusijoje tyrimo rezultatus. Pasak fondo vadovo, Rusijos verslas valdininkams per metus sumoka 33,5 mlrd. Palyginimui, 2012 m. Rusijos biudžeto mokestinės pajamos buvo 56 mlrd.

Tyrimas apėmė rodiklių įtakos organizacijos mokesčių naštai analizę. Ryšio pobūdis ir stiprumas buvo pateisinamas remiantis tyrimo hipotezėmis:

Suformuota veiksnių charakteristikų sistema yra tiesiogiai susijusi su įmonės mokesčių naštos rodikliu.

Įmonės mokesčių naštos rodiklis turi įtakos įmonės veiklos rodikliams.

Pirmajai hipotezei įrodyti, kaip teorinis tyrimo pagrindas yra naudojami regresinės analizės metodai ir įrankiai, kuriais remiantis formuojamas kiekvieno iš rodiklių įtakos modelis bei jų reikšmės sukonstruotame modelyje.

Gautos charakteristikos įtaka faktorinėms buvo tiriama koreliacinės analizės būdu, kuri leido nustatyti ryšio glaudumą ir kryptį.

Pagrindinis tyrimo tikslas – nustatyti efektyvaus mokesčių naštos dydžio rodiklio ir faktorinių rodiklių ryšio stiprumą ir pobūdį.

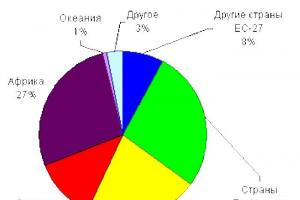

Empirinį tyrimo pagrindą sudarė duomenys apie 45 Rusijos vidutinio ir stambiojo verslo atstovus. Siekiant užtikrinti objektyvumą ir pagerinti sukonstruotų modelių kokybę, buvo suformuotas duomenų masyvas, remiantis įmonių, atstovaujančių įvairias ekonominės veiklos rūšis, rodikliais. Tarp atrinktų yra didžiausios bendrovės, tokios kaip OJSC Megafon, OJSC NK Rosneft, taip pat kai kurie didžiausi Tatarstano Respublikos ūkio subjektai (OJSC Nizhnekamskneftekhim, OJSC Kazanorgsintez).

Didžiausią dalį imtyje (36 proc.) sudaro naftos ir dujų gavybos bei naftos perdirbimo įmonės, o tai lemia Rusijos, kaip prekių eksportuotojos, vaidmuo. Nemažą dalį atrinktų įmonių sudaro elektros energetikos pramonė (20 proc. visų įmonių). Ištirtame masyve taip pat yra duomenų apie įmones, užsiimančias naftos produktų gabenimu (9%), spalvotųjų metalų gamybos, deimantų gavybos, chemijos gamybos, geležinkelių transporto, mechanikos inžinerijos, oro transporto, statybos, prekybos ir įrangos įmones, taip pat. kaip korinis ryšys (1 pav.).

Ryžiai. 1. Imties įmonių struktūra pagal ekonominės veiklos rūšis

Kaip minėta aukščiau, viena iš efektyvių priemonių santykiams tarp rodiklių tirti yra koreliacinė ir regresinė analizė, kurios rezultatai gali būti panaudoti optimizuojant įmonės veiklą ir priimant efektyvius valdymo sprendimus.

Remiantis pagrindinių įmonių veiklos rodiklių analize, buvo atrinkti, mūsų nuomone, reikšmingiausi požymiai, kurie, remiantis hipoteze, gali būti tiesiogiai susiję su mokesčių naštos įmonėje rodikliu:

1 lentelė. Kintamųjų reikšmių priskyrimas modelio ypatybėms

|

Kintamasis |

Indeksas |

|

Einamasis pelno mokestis, tūkstančiai rublių. |

|

|

Kredito skola biudžetui už mokesčius, tūkstančiai rublių. |

|

|

Administracinės išlaidos, tūkstančiai rublių. |

|

|

Komercinės išlaidos, tūkstančiai rublių. |

|

|

Darbas kainuoja tūkstančius rublių |

|

|

Socialinės išlaidos tūkstančiai rublių |

|

|

Dividendai tūkstančiai rublių |

|

|

Visas turtas į nuosavybę balansine verte |

|

|

Gautinų sumų grąžinimo laikotarpis (dienomis) |

|

|

Mokėtinų sumų grąžinimo laikotarpis (dienomis) |

|

|

Grynojo pelno marža, ROS |

|

|

Nuosavo kapitalo grąža, ROE |

|

|

Investuoto kapitalo grąža, ROIC |

|

|

Finansinis svertas |

|

|

Grynojo apyvartinio kapitalo apyvarta (laikais) |

2 paveiksle parodyti koreliacinės matricos konstravimo naudojant Gretl rezultatai.

2 pav. Koreliacijos matrica

Remiantis skaičiavimo rezultatais, galima padaryti tokias išvadas:

- galimas daugialypis ryšys tarp finansinio sverto rodiklių ir viso turto su nuosavybe balansine verte.

- jei reikia optimizuoti modelį, vienas iš nurodytų rodiklių gali būti neįtrauktas;

Didžiausia mokesčių naštos rodiklio koreliacija stebima su šiomis faktorių charakteristikomis:

- mokėtinos sumos į biudžetą – 50 proc.

- dividendų suma – 38%.

- nuosavo kapitalo grąža – 35%.

- gautinų sumų grąžinimo terminas, grynojo pelno marža, investuoto kapitalo grąža - po 16 proc.

Atsižvelgiant į tai, kad tyrime pateikti empiriniai duomenys apie 45 Rusijos įmones per keturis ataskaitinius laikotarpius, GRETL sistemoje esantys duomenys turėtų būti atpažįstami kaip keturių laikotarpių skydelis su keturiasdešimt penkiais skerspjūvio stebėjimais.

Pirmajame modelio konstravimo etape naudojame klasikinį OLS modelį ir pagal gautus duomenis spręsime dėl tolesnio šio modelio modifikavimo (3 pav.).

Ryžiai. 3. Originalus MNC modelis

Žvaigždžių skaičius modelyje parodo kintamųjų reikšmingumo lygį. Trys žvaigždės žymi reikšmingumą 0,01 (99%), dvi žvaigždutės - 0,05 (95%), viena žvaigždė - 0,1 (90%), o tai reiškia, kad kuo didesnis kintamojo žvaigždžių skaičius, tuo jo įtaka gaunamas rodiklis ir reikšmė modeliui kaip visumai yra didesnė. Šis indikatorius pakeičia Mokinio testą. Koeficiento reikšmė modelyje žymi jo daugiklį konstruojant tiesinę lygtį.

Taigi, sukūrus pradinį OLS modelį, buvo nustatyti jam nereikšmingi veiksniai, kurie turėtų apimti:

- administracinės išlaidos; darbo sąnaudos; socialines išlaidas;

dividendai; visas turtas į nuosavybę balansine verte; mokėtinų sumų grąžinimo laikotarpis; investuoto kapitalo grąža; finansinis svertas; grynosios apyvartinių lėšų apyvartos.

Tolesniuose tyrimuose šie rodikliai turėtų būti neįtraukti į modelį, kad būtų gauti tinkami rezultatai. Tada buvo sukurtas galutinis modelis, neįskaitant nereikšmingų rodiklių, kurio forma yra tokia:

4 pav Baigtinis OLS modelis

Taigi, remdamiesi tyrimo rezultatais, sudarysime tokią priklausomybės lygtį:

Kur x 1

- Einamąjį pajamų mokestį;

x 2 - kredito skola biudžetui už mokesčius;

x 4- komercinės išlaidos;

x9- gautinų sumų grąžinimo terminas;

x 11- grynojo pelno marža;

x 12- nuosavybės grąža.

Remiantis tyrimo rezultatais, galima daryti išvadą, kad hipotezė, kad egzistuoja ryšys tarp mokesčių naštos rodiklio ir aukščiau nurodytos charakteristikų sistemos, sutiktina. Tai reiškia, kad tarp įmonių veiklos rodiklių yra tokių, kurie įtakoja mokesčių naštos formavimąsi.

Per pastaruosius kelerius metus labai išsiplėtė Rusijos Federacijos baudžiamojo kodekso straipsnių, pagal kuriuos verslininkai gali būti patraukti atsakomybėn, spektras. Pavyzdžiui, prie tradicinių Rusijos Federacijos baudžiamojo kodekso 198–199.2 straipsnių buvo pridėtas 159 straipsnis, kuris anksčiau nebuvo siejamas su mokestiniais baudžiamaisiais kaltinimais – būtent pagal šį straipsnį dabar verslininkai yra teisiami už neteisėtą PVM grąžinimą iš biudžetas.

Be to, dabar į teisiamųjų suolą už mokestinius nusikaltimus gali atsidurti ne tik pagrindinis, bet ir juridinio asmens dalyvis ar steigėjas.

Mokesčių institucijų ir teisėsaugos sąveika tapo glaudesnė. Visų pirma, Rusijos Federacijos tyrimų komitetas parengė ir Federalinei mokesčių tarnybai pateikė metodines rekomendacijas dėl tyčinio mokesčių (rinkliavų) nemokėjimo ar neišsamumo faktų tyrimo ir įrodymų – iš tikrųjų gana išsamią ir išsamią apžvalgą. neteisėtų mokesčių optimizavimo schemų. Panagrinėkime tuos, dėl kurių dažniausiai iškeliamos baudžiamosios bylos.

1. Išlaidų padidinimas arba pajamų neįvertinimas naudojant fiktyviąsias įmones ir susijusias įmones

Klasikinė ir, ko gero, seniausia šiuo metu naudojama schema: sudaromi fiktyvūs sandoriai su fiktyvinėmis įmonėmis ar priklausomais asmenimis.

„Fly-by-night“ kompanijoms būdingi: 1) minimalių mokesčių mokėjimas, 2) įmonės sukūrimas prieš pat ar prieš pat sandorius, 3) personalo ir įrangos, reikalingų sutartiniams įsipareigojimams vykdyti, trūkumas, 4) masinis direktorius, 5) masinis vietos adresas, 6) operacijų einamosiomis sąskaitomis ir kt. tranzitinis pobūdis (Rusijos federalinės mokesčių tarnybos 2017 m. kovo 23 d. laiškas Nr. ED-5-9/547@ „Dėl nustatant nepagrįstos mokestinės lengvatos aplinkybes“).

Nurodytus duomenis mokesčių ir teisėsaugos institucijos gali gauti naudodamos duomenis iš Vieningo valstybės registro, Valstybinės eismo saugumo inspekcijos, Gostekhnadzor, GIMS, Rospatent ir kitų šaltinių. Be to, yra ASK PVM programa, kuri mokesčių deklaracijoms priskiria rizikos grupes su grąžintinomis PVM sumomis. Kartu išpučiama įsigytų prekių ar paslaugų savikaina, jei reikia gauti didesnę PVM atskaitą ir padidinti išlaidas, į kurias atsižvelgiama nustatant pelno mokesčio bazę. Organizacijos kuria fiktyvų dokumentų srautą, kuriuo siekiama nepagrįstai gauti mokesčių lengvatų.

Šiuo metu yra priimtas Rusijos Federacijos Aukščiausiojo arbitražo teismo 2006 m. spalio 12 d. nutarimas Nr. 53, skirtas nepateisinamų mokesčių lengvatų gavimo klausimui, o artimiausiu metu – Rusijos Federacijos mokesčių kodekso pakeitimai. įsigalios (2017 m. liepos 18 d. federalinis įstatymas Nr. 163-FZ „Dėl Rusijos Federacijos mokesčių kodekso pirmos dalies pakeitimų“), kurie įtvirtina praktikoje nusistovėjusius požiūrius į nepagrįstų mokesčių lengvatų gavimą.

Ši schema sparčiai praranda savo efektyvumą ir palaipsniui tampa praeitimi.

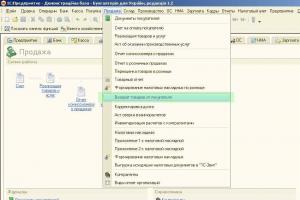

2. Verslo suskaidymas, siekiant taikyti specialius mokesčių režimus

Šiai schemai būdinga daugybės firmų ar individualių verslininkų grupių, kurias kontroliuoja vienas juridinis asmuo, kūrimas ir formalus veiklos pajamų paskirstymas tarp jų, nors iš tikrųjų pajamos yra bendros visai grupei ir nereikalauja skaidymo. . Apskaičiuojant „optimizatorius“ siekiama gauti teisę naudoti specialius mokesčių režimus (STS, UTII) ir dėl to sumažinti mokesčių naštą visai grupei.

Į šią schemą neseniai atkreipė Rusijos Federacijos Konstitucinio Teismo dėmesį. 2017-07-04 nutartimi S.P.Bunejevo skundas buvo atmestas. Byloje aprašomas verslo suskaidymas prekyboje, pasitelkiant tariamai nepriklausomus individualius verslininkus, kurie iš esmės buvo vienos įmonės darbuotojai, naudojosi viena sandėliavimo sistema, viena apskaitos programa ir savo veiklą vykdė vienose patalpose.

Rusijos Federacijos Konstitucinis Teismas pabrėžė, kad bandymai piktnaudžiauti mokesčių teisės aktais turi būti slopinami, o kreipimasis į Rusijos Federacijos Konstitucinį Teismą buvo skirtas iš naujo įvertinti mokesčių ir teisėsaugos institucijų išvadas, o tai yra nepriimtina.

3. Neteisėtas Rusijos teisės aktų mokesčių lengvatų panaudojimas, dvigubo apmokestinimo išvengimo sutarčių taikymas

Ši schema naudojama įvairiais variantais, tačiau visos jos apsiriboja specialiu teisinius santykius sudarančių įmonių statusu.

Pavyzdžiui, samdyti kaip rangovą statybos darbams, kurie faktiškai atliekami savarankiškai, visuomeninėmis neįgaliųjų organizacijoms, siekiant gauti PVM lengvatas, numatytas Rusijos Federacijos mokesčių kodekso 149 straipsnyje, arba organizaciją, kuri yra šalies gyventojas, kuriam taikomas lengvatinis apmokestinimas tam tikroms pajamų grupėms ir tolesnis Sutarčių dėl dvigubo apmokestinimo išvengimo nuostatų taikymas.

Tokių atvejų pavyzdžiais buvo palyginti neseniai sulaukusios didelio atgarsio sulaukusios mokestinės procedūros su bendrovėmis „Oriflame“ ir „SanInbev“, už kurias mokesčių mokėtojams buvo priskaičiuotos papildomai itin jautrios mokesčių sumos – atitinkamai 537 mln. ir 306,5 mln.

4. Civilinių teisinių santykių iškraipymas

Čia vietoj specialaus subjekto vieni teisiniai santykiai yra maskuojami kitais, apmokestinami kitokiu mokesčio tarifu arba neapmokestinami jokiais mokesčiais. Žanro klasika yra avansinio mokėjimo pagal sutartį pakeitimas paskolos sutartimi, po kurio lėšos įskaitomos į jos mokėjimą po prekių pristatymo. Šių manipuliacijų tikslas – išvengti avansinio mokėjimo PVM mokėjimo, o ne suteikti lėšų juridiniam asmeniui.

5. Tvarko

Sunku tai visiškai pavadinti mokesčių schema, tačiau jau keletą metų tarp verslo atstovų buvo manoma, kad mokestinių reikalavimų atveju būtų naudinga pritraukti draugišką kreditorių, kuris kreiptųsi į arbitražo teismą ir su didelė tikimybė, paskirti kontroliuojamą ar lojalų arbitražo vadovą.

Mokestinė lengvata buvo ta, kad ji paprastai nepasiekė įgaliotų institucijų reikalavimų (išskyrus esamus), nes tokie reikalavimai priklauso trečiajam kreditorių reikalavimų tenkinimo prioritetui.

Mokesčių administratoriaus teisės išieškoti tokias nepriemokas yra apribotos, nes tai pažeistų kitų prioritetinių grupių kreditorių teises.

Neteisėtumas slypi tame, kad šiuo atveju iškreipiama teisinių santykių, atsirandančių organizacijai esant nemokiai, siekiant atsiimti turtą ir nesumokėti nustatytų mokesčių, esmė.

Miniatiūros Dokumento kontūro priedai

Ankstesnis Kitas

Pristatymo režimas Atidaryti Spausdinti Atsisiųsti Eiti į pirmąjį puslapį Eiti į paskutinį puslapį Sukti pagal laikrodžio rodyklę Sukti prieš laikrodžio rodyklę Įjungti rankinį įrankį Daugiau informacijos Mažiau informacijos

Įveskite slaptažodį, kad atidarytumėte šį PDF failą:

Atšaukti Gerai

Failo pavadinimas:

Failo dydis:

Pavadinimas:

Tema:

Raktiniai žodžiai:

Sukūrimo data:

Modifikacijos data:

Kūrėjas:

PDF gamintojas:

PDF versija:

Puslapių skaičius:

Uždaryti

Ruošiamas dokumentas spausdinti...

Federalinė valstybinė autonominė aukštoji mokykla "SIBIRO FEDERALINIS UNIVERSITETAS" Prekybos ir ekonomikos institutas Apskaitos, analizės ir audito katedra BAKALAURO DARBAS 03/38/01 "Ekonomika" profilis 03/38/01/04/07 "Finansai ir kreditas (organizacinis finansai)“ „Mokesčių naštos valdymo organizacija“ Mokslinis vadovas, mokslų daktaras, docentas M.I. Migunova absolventas A.K. Terskis

TURINYS Įvadas…………………………………………………………………………………3 1 Teoriniai organizacijos mokesčių naštos valdymo pagrindai……… .5 1.1 Mokesčių našta : rodiklio samprata, esmė, vaidmuo ir reikšmė……………………………………………………….…………………5 1.2. Mokesčių našta………… ………………..…15 1.3 Mokesčių naštos optimizavimo ir apskaičiavimo metodai……….……………23 2 UAB „Krasnojarsknefteprodukt“ mokestinių įsipareigojimų analizė… …………32 2.1 Organizacinės ir ekonominės charakteristikos……………………..… 32 2.2 UAB „Krasnojarsknefteprodukt“ mokestinių prievolių formavimosi, mokesčių mokėjimo struktūros ir dinamikos analizė………………… ...................... UAB „Krasnoyarsknefteprodukt“…………………………………………………………………………………………………………………………………………………………………… ...................... ………………………………………..….…..71 Išvada………………………………………………………………………… ……………….……76 Naudotų šaltinių sąrašas………………………………………….…….….78 2

ĮVADAS Tiek Rusijoje, tiek bet kurioje kitoje valstybėje neapsieinama be mokesčių. Mokesčiai būtini valstybės ūkinei veiklai užtikrinti. Neabejotina, kad organizacijoms svarbų vaidmenį atlieka ir mokesčiai, būtent jų prievolių įvertinimas, leidžiantis nustatyti, kiek mokesčių sistema šiandien yra apkrauta organizacijai ir kokią dalį ūkio subjekto išteklių pritraukia. įmokų į biudžetą, tai yra įmonės mokesčių naštai nustatyti. Tačiau verslo subjektų ekonomikos augimas sunkiai įsivaizduojamas be kompetentingos finansinių išteklių valdymo sistemos ir formavimo šaltinių. Verta paminėti, kad mokesčiai yra vienas pagrindinių išorinių apribojimų organizacijos finansiniams ištekliams ir nuosavo kapitalo grąžai. Paprastai Rusijoje į mokesčių optimizavimą finansų valdymo sistemoje nebuvo visiškai atsižvelgta. Tačiau verslo subjekto veiklos sėkmę ar nesėkmę daugiausia lemia optimizuotas apmokestinimas. Mokesčių optimizavimas pasireiškia ne tik organizacijos finansinių išteklių valdymu, bet ir finansinių rezultatų optimizavimu. Pažymėtina, kad bet kurio verslo vieneto ūkinės veiklos tikslu laikomas pelno maksimizavimas. Dėl to verta atkreipti dėmesį į tai, kad organizacijos ir verslininkai dažnai stengiasi sumažinti mokesčių naštą verslui, tačiau susiklosčius tam tikroms aplinkybėms mokesčių mažinimas tampa neteisėtu, dėl ko mokesčių mokėtojui gali grėsti ir bauda, ir baudžiamoji atsakomybė. Mokesčių sistema neturėtų mažinti mokesčių mokėtojų paskatų verslui. Jame turi būti numatyti pagrįsti valstybės poreikiai, iš mokesčių mokėtojo paprastai atimant ne daugiau kaip trečdalį jo pajamų. 3

Ekonominio nestabilumo sąlygomis įmonėms tampa sunkiau mokėti mokesčius, jos aštriau jaučia mokesčių naštos poveikio sunkumą, todėl pasirinkta darbo tema „Mokesčių naštos valdymas“ yra aktuali. Diplominio mokestinio darbo tikslas – tobulinti UAB „Krasnojarsknefte“ produkto valdymą, kuris leis tiriamai įmonei veikti efektyviau. Šiam tikslui pasiekti darbe buvo išspręsti šie uždaviniai: - išnagrinėti teorinius mokesčių naštos aspektus organizacijos valdymo sistemoje; - ištirti organizacijos mokesčių naštos valdymo būdus; - ištirti mokesčių naštos apskaičiavimo funkcijas ir metodus; - išanalizuoti UAB „Krasnoyarsknefteproduct“ organizacines ir ekonomines charakteristikas; - išanalizuoti organizacijos mokesčių naštą ir mokesčių efektyvumo rodiklius; - įvertinti mokesčių naštos valdymo efektyvumą; - teikti rekomendacijas, kaip pagerinti mokesčių naštos valdymą. Diplominis darbas „Krasnojarsknefteproduktas“. baigtas Ši medžiagų organizacija veikia kaip akcinė bendrovė Krasnojarsko mieste ir yra didžiausias naftos bazių ir degalinių platinimo tinklas Krasnojarsko krašte. Tyrimo objektas – ekonominiai santykiai, susiję su UAB „Krasnoyarsknefteproduct“ mokesčių naštos valdymu. Metodinę bazę sudaro ekonominiai-statistiniai, ekonominiai-matematiniai ir reguliavimo metodai. Teorinis darbo pagrindas – vietinių autorių kūryba, tokių kaip: M. N. Kreinina, E. A. Kirova, M. I. Litvin, T. K. Ostrovenko, E. S. Vilkova, O. F. Pasko, A. V. Ignatova, T. F. Jutkina; reguliavimo 4

dokumentacija; oficiali mokymo ir metodinė medžiaga; publikacijos periodinėje spaudoje; informacinė sistema „Konsultantas plius“. Informacinė bazė buvo įmonės UAB „Krasnojarsknefteproduct“ statistinės ir apskaitos ataskaitos. Praktinę darbo reikšmę kvalifikuoja rastų mokesčių problemų rezultatai ir siūlomi tobulinimo būdai per mokesčių optimizavimą UAB „Krasnoyarsknefteproduct“ valdymui. Darbą sudaro įvadas, trys skyriai, išvados, literatūros sąrašas ir taikymas. Bendra darbo apimtis – 84 puslapiai be priedų. Darbas iliustruotas 36 lentelėmis ir 8 brėžiniais. Bibliografijoje yra 40 šaltinių. 5

1 Teoriniai organizacijos mokesčių naštos valdymo pagrindai 1.1 Mokesčių našta: rodiklio samprata, esmė, vaidmuo ir reikšmė Mokesčių naštos vertinimas yra vienas pagrindinių mokesčių sistemos funkcionavimo aspektų. Tinkamai sukurta mokesčių sistema užtikrina efektyvų visos ekonomikos funkcionavimą. Apibrėžiant „mokesčių naštos“ sąvoką autoriai nėra vieningi dėl konceptualaus aparato netobulumo. Apibrėžiant „mokesčių naštą“, dažnai vartojamos tokios sąvokos kaip „mokesčių našta“, „apmokestinimo griežtumas“, „mokesčių spaudimas“, „mokesčio panaikinimas“, „mokesčių spaudimas“. Literatūroje mokesčių poveikiui nustatyti dažniausiai vartojamos sąvokos „mokesčių našta“ ir „mokesčių našta“. Daugelis šiuolaikinių ekonomistų darbų yra skirti mokesčių naštos apibrėžimui ir apskaičiavimui tiek mikro, tiek makro lygiu. Makroekonominiu lygmeniu mokesčių naštą lemia bendros mokestinių pajamų sumos į biudžetą santykis su bendrojo vidaus produkto apimtimi. Taip pat ir makroekonominiu lygmeniu mokesčių našta aiškinama kaip „valdžios instrumentų visuma, leidžianti jai patikslinti bendrą biudžeto sprendimą dėl bendros pajamų apimties, užtikrinančios būtinąsias viešojo sektoriaus išlaidas“ ir nustatoma pagal 2010 m. visų į šalies biudžetą gaunamų mokesčių ir rinkliavų sumos bendrajam vidaus produktui. Mikroekonominiu lygmeniu mokesčių naštos rodiklis atspindi dalį visų mokesčių mokėtojo pajamų, išimtų per 6 m.

biudžeto sistema. Kartu verta paminėti, kad nėra vieno požiūrio į mokesčių naštos nustatymą mikroekonominiu lygmeniu. Siekdami išsamiau atskleisti „mokesčių naštos“ apibrėžimą, apsvarstysime jo reikšmę remdamiesi įvairių autorių požiūriu. Rezultatai pateikti 1 lentelėje. 1 lentelė. Mokesčių naštos sampratos analizė įvairių akademinių ekonomistų darbuose Autorius E. V. Čipurenko Šaltinis Įmonės mokesčių našta: analizė, skaičiavimas, valdymas. Žurnalo Mokesčių biuletenis priedas / Chipurenko E.V. - 2008. A. N. Tsygichko Mokesčių normalizavimas „Visos finansinės naštos dalis / Tsygichko A.N. - apkrovą ribojantys ištekliai Maskva: ITRK, 2002. Įmonių plėtra ir modernizavimas“ Balatsky E.V. Lafferovas „Didžiausio leistino poveikio lygis ir finansiniai kriterijai iš ūkinės veiklos mokesčių išėmimo // organizacijos valstybės biudžete“ Pasaulio ekonomika ir tarptautiniai santykiai. A. Laffer Apibrėžimas „Privalomų įmokų į Rusijos Federacijos biudžeto sistemą įtakos mokesčių mokėtojų įmonių finansinei padėčiai kiekybinės ir kokybinės charakteristikos“ I. A. Mayburov Mokesčiai ir apmokestinimas „Apibrėžiama kaip pajamų dalis, / Mayburov I.A. – Maskva: sumokėta valstybei Vienybės forma - duota, 2008. mokesčiai ir mokestinio pobūdžio mokėjimai“ O. S. Salkova Nepelningų įmonių apmokestinimo lygio vertinimo metodai / Salkova O.S. // Finansai. - 2005. T. Zh Ostrovenko Mokesčių našta „Mokesčių įmonių poveikio vertinimas: apibendrinimas ir mokėjimai privačių rodiklių finansinei būklei: švietimo įmonės“ vadovas / T.Zh. Ostrovenko, 2011. – 269 p. 7 „Mokesčių našta kaip daugelio finansinės ir ūkinės veiklos parametrų stebėjimo ir planavimo priemonė“

1 lentelės pabaiga Autorius S. A. Pelikh, D. Ch. Tabala Šaltinis Apmokestinimas kaip įmonių konkurencingumą didinantis veiksnys / S. A. Pelikh, D. Ch. Tabala / Finansai. – 2004. Nr.11. – P. 73-76. V. Kornus, V. Kvasov Mokesčių naštos vertinimas įmonės lygmeniu / V. Kornus, V. Kvasov, A. Ponomarev // Ekonomistas. - 2007. P. 47 – 49. A. Sokolovskaja Mokesčių naštos ir ūkio apmokestinimo lygio nustatymo teoriniai pagrindai / A. Sokolovskaja. A. B. Paskačiovas, Mokesčių pajamų analizė ir planavimas F. K. Sadygovas: teorija ir praktika / F. K. Sadigov ir kt.. Apibrėžimas „Mokesčių ir atskaitymų, kurių tikrasis mokėtojas yra įmonė, sumos santykis su įmonės pelno suma. Tikrasis mokesčio mokėtojas yra subjektas, kuris yra apmokestinimo objekto savininkas, kai prievolė mokėti mokestį kyla iš paties apmokestinimo objekto egzistavimo ar atsiradimo fakto ir apmokestinimo objekto naudotojo, kai prievolė mokėti mokestį atsiranda tik tada, kai objektas yra tam tikromis naudojimo sąlygomis“ „Verslo pajamų dalis, kurią valstybė per mokesčių ir rinkliavų sistemą paima iš verslo subjekto į įvairaus lygio biudžetus“ „Įtaka mokesčiai visai ekonomikai ir atskiriems mokėtojams, susiję su ekonominiais apribojimais, atsirandančiais dėl mokesčių mokėjimo ir lėšų nukreipimo iš kitų svarbių jų naudojimo sričių“ „Maksimalus galimas organizacijos finansinių išteklių mobilizavimo dydis, per mokesčių sistemą ir pagal galiojančius teisės aktus turi eiti į atitinkamus biudžetus“ Pabrėžtina, kad įstatymų leidybos lygmeniu mokesčių našta paminėta Rusijos federalinės mokesčių tarnybos rašte „Dėl mokesčių inspekcijos komisijų darbo“. mokesčių administratorius dėl mokesčio bazės įteisinimo“ 2017-03-21 Nr.ED-4-15/5183. Šiame laiške pateikiamos mokesčių naštos apskaičiavimo formulės pagal mokesčių režimus ir 8

kai kurie specifiniai mokesčiai. Taip pat 2007 m. gegužės 30 d. Rusijos Federalinės mokesčių tarnybos įsakymas „Dėl mokesčių audito vietoje planavimo sistemos koncepcijos patvirtinimo“ Nr. MM-3-06/333 atspindi visos mokesčių naštos rodiklius. pagal ekonomikos sektorius. Remiantis abiejuose dokumentuose esančiomis skaičiavimo formulėmis, darytina prielaida, kad mokesčių našta yra mokesčių ir rinkliavų sumos santykis su produkcijos ir prekių pardavimo pajamomis, taip pat pajamomis, susijusiomis su darbų atlikimu ir paslaugų teikimas. Taigi, jei apibendrintume „mokesčių naštos“ sąvoką, ją galėtume apibūdinti kaip apibendrintą kiekybinę ir kokybinę privalomų įmokų į biudžetą poveikio organizacijų, verslo ir subjektų finansinei būklei požymį, kaip reikalavimus nuolatinėms valstybės lėšoms. mokėjimai, kurie laikomi valstybės priemonių visuma. Mokslininkė I. Seliverstova, svarstydama mokesčių naštą ūkio subjektui, išskiria 4 sritis, pateiktas 1 paveiksle, per kurias realizuojama mokesčių našta. 1 pav. Mokesčių naštos įgyvendinimo instrukcijos 9

Sunku nesutikti su tokiu požiūriu, nes vykdydamos savo veiklą organizacijos jaučia kiekvienos iš išvardytų sričių įtaką. Verta paminėti, kad jų įtakos stiprumas skirsis priklausomai nuo organizacijos pasirinktos apmokestinimo sistemos: tradicinės sistemos ar specialių mokesčių režimų, kurie taip pat suteikia pasirinkimą ir galimybes sumažinti mokesčių naštą. Neatsitiktinai daugelis ekonomistų darbų yra skirti mokesčių naštos tyrimui, nes mokesčių naštos optimizavimas vaidina svarbų vaidmenį kuriant ir tobulinant valstybinę mokesčių sistemą. 2 paveiksle pateiktos pagrindinės mokesčių naštos rodiklio taikymo sritys. 2 pav. Pagrindinės mokesčių naštos rodiklio taikymo sritys Mokesčių naštos rodiklio vaidmuo ir reikšmė yra tokia: - įvedant naujus mokesčius ir keičiant senuosius mažinant ar didinant mokesčių tarifus ir mokesčių lengvatas, valstybė turi nustatyti kur yra didžiausi leistini spaudimo šalies ūkiui lygiai , už kurių ribų neigiamas ekonominis 10

procesus. Taip pat verta paminėti, kad mokesčių naštos rodiklis gali būti naudojamas prognozuojant biudžeto pajamas; - mokesčių naštos rodiklis skirtas tirti mokesčių sistemos įtaką valstybės socialinės politikos raidai. Mokesčių teisingumo gyvų valstybės piliečių atžvilgiu tyrimas, apmokestinimo našta tarp skirtingų socialinių grupių, leidžia valstybei teisingiau paskirstyti apmokestinimo naštą tarp skirtingų socialinių grupių, siekiant stabilizuoti socialinę ir ekonominę situaciją šalyje; - mokesčių naštos rodiklis naudojamas kaip organizacijos elgsenos rodiklis. Mokesčių našta didesne dalimi lemia, kaip verslo subjektai nusprendžia investuoti savo finansinius išteklius į vienos ar kitos gamybos plėtrą, į vieną ar kitą ūkio sektorių. Nuo šio rodiklio priklauso ir kiekvienos konkrečios organizacijos finansinė padėtis; - organizacijos požiūriu mokesčių naštos rodiklis padeda suprasti, kaip mokesčių tarnyba traktuoja savo veiklą ir mokesčių mokėjimą. Mokesčių naštos rodiklio apskaičiavimas padės įspėti, kad organizacijoje nereikėtų atlikti audito; - mokesčių naštos rodiklis nustato kito laikotarpio mokesčių naštą, kuri gali būti pagrindas priimti pagrįstus valdymo sprendimus ateityje. Taigi galime daryti išvadą, kad mokesčių naštos apskaičiavimas gali būti atliekamas dviem lygiais: makro ir mikro lygiu. Makro lygmuo apima mokesčių naštos ekonomikai apskaičiavimą. Mokesčių našta gyventojams vertinama, viena vertus, kaip atskiro darbuotojo apmokestinimo lygis, o iš kitos – kaip visų gyventojų apmokestinimo lygis. Atkreipkite dėmesį, kad mokesčių našta yra 11

Visą gyventojų skaičių lemia visų vienam asmeniui sumokėtų mokesčių ir vidutinių vienam gyventojui tenkančių gyventojų pajamų santykis. Natūralu, kad kiekvienam konkrečiam mokesčių mokėtojui, tiek juridiniam, tiek fiziniam asmeniui, nėra svarbu, koks yra mokesčių naštos laipsnis visai ekonomikai, nes jis moka mokesčius iš savo pajamų, todėl jam yra konkretūs rodikliai. kurie apibūdina mokesčių naštos lygį. Mikrolygis lemia konkrečių verslo subjektų mokesčių naštą. Svarbu suprasti, kad pagrindinis tikslas – išlyginti valstybės ir organizacijos interesus. Mokesčių naštą vertinant kaip savarankišką ekonominę kategoriją, svarbu nustatyti šio rodiklio vidinį pagrindą ir jo formavimąsi. A. S. Borodina mokesčių naštos esmę apibrėžia kaip rodiklių, apibūdinančių privalomų mokesčių įmokų įtaką verslo subjekto finansinei būklei, visumą ir identifikuoja veiksnius, turinčius įtakos verslo subjekto mokesčių naštos dydžiui: - tiek apskaitos elementus, tiek apskaitą. ir sutartinė politika mokesčių tikslais; - atleidimas nuo mokesčių ir lengvatos, ypač vykdant mokesčių mokėtojo pareigas; - pagrindinės valstybės mokesčių, socialinės, biudžetinės ir investicijų politikos raidos kryptys, kurios tiesiogiai veikia mokesčių elementus; - gauti investicijų mokesčių kreditą, biudžetines paskolas, įmokų planus ir mokesčių bei rinkliavų atidėjimus. M. Romanovskis, vertindamas mokesčių naštą kaip verslo subjekto mokesčių planavimo dalį 12, teigia, kad tai yra

finansinėje ir ūkinėje veikloje yra neatsiejama valdymo dalis ir yra priimtinų, teisėtų mokestinių metodų ir metodų panaudojimas objekto finansinei būklei didinti ribotų išteklių sąlygomis. Bet kurioje organizacijoje nei vienas verslo planas, nei vienas valdymo sprendimas nepriimamas neatsižvelgiant į esamą mokesčių sistemą, o šią užduotį sprendžia padaliniai, atsakingi už mokesčių konsultavimą ir mokesčių valdymą. Mokesčių įtaka pajamų, išlaidų ir galutinių rezultatų valdymui, mokesčių našta tarpusavyje turi įtakos ir kitoms organizacijos finansinės veiklos sritims. Atsižvelgiant į tai, kad mokestinis aspektas yra bet kuriame verslo subjektų finansų valdymo segmente, mokesčių našta, būdama finansų valdymo dalimi, kaip mokesčių planavimo elementas, jame užima tam tikrą vietą. E. A. Gračiova teigia, kad mokesčių planavimas yra būdas sumažinti mokesčių naštą, kuri apima kompleksinių sistemų, mažinančių mokesčių naštą verslo subjektui, kūrimą. Sunku nesutikti su E. A. Gračiova, nes šis teiginys objektyviai atskleidžia mokesčių naštos ir mokesčių planavimo sąvokų ryšį. V. A. Bunko mokesčių planavimą supranta kaip mokesčių mokėtojo veiklą, nukreiptą į mokesčių mažinimą ir pagrindinis tikslas – sutaupyti mokesčių, sumažinti mokesčių naštos lygį laikantis įstatymų. V. A. Bunko pažymi, kad kuo didesnė mokesčių įtaka verslo subjektų veiklos finansiniams ir ekonominiams rodikliams, tuo didesnę įtaką organizacijos valdyme įgyja mokesčių dedamoji. Taip pat verta paminėti, kad mokesčių naštos pasikeitimas yra pasekmė, atsirandanti veikiant mokesčių metodams

planavimas. Mokesčių planavimas pasiekiamas naudojant specialius metodus, kurie apima priemonių rinkinį, skirtą mokesčių naštai mažinti. 2 lentelėje aptariami pagrindiniai mokesčių planavimo metodai, kuriais siekiama sumažinti mokesčių naštą. 2 lentelė. Pagrindiniai mokesčių planavimo metodai, kuriais siekiama sumažinti mokesčių naštą Vidinis planavimas Išorinis planavimas Apskaitos politikos parinkimas Mokesčių subjekto pakeitimas Mokesčių kreditų naudojimas Veiklos rūšies keitimas Specialių režimų naudojimas Mokesčių jurisdikcijos pakeitimas Be abejo, vidinio planavimo metodai yra mažiau rizikingi, nes gali būti naudojami nekeičiant jo veiklos rūšies ir verslo subjekto įregistravimo vietos, ko negalima pasakyti apie išorinius metodus, galinčius turėti pasaulines pasekmes organizacijai, todėl jų naudojimas ir taikymas yra gana ribotas. Mokesčių mokėtojas, taikydamas tam tikrus mokesčių planavimo būdus ir būdus, turi laikytis pagrindinių principų, kurie leis minimaliomis pastangomis ir nepažeidžiant įstatymų pasiekti užsibrėžtus tikslus. Mokesčių planavimo principus galima suskirstyti į kelias pagrindines grupes: - visų mokesčių normų laikymosi teisėtumo principas apskaičiuojant ir mokant mokesčius. Būtent šis principas yra esminis – jis leidžia mokesčių planavimą atitolinti nuo kaltinimų mokesčių vengimu; - efektyvumo principas reiškia savalaikį mokesčių planavimą. Tai reiškia, kad įmonės patvirtinta apskaitos ir mokesčių politika turi būti peržiūrėta laiku, kad būtų galima greitai reaguoti į mokesčių teisės aktų pokyčius, leidžiančius 14