Dar 2002 m., verslo klestėjimo Rusijoje laikais, kai jau buvo praėjęs kūrimosi laikotarpis, valstybė nusprendė supaprastinti juridinių asmenų apmokestinimą. asmenų ir suteikti jiems teisę pasirinkti naują apmokestinimo sistemą (STS). Tokia sistema gerokai sumažintų įmonės kaštus. Iki to laiko bet kuris individualus verslininkas jau galėjo naudoti šį mokesčių mokėjimo būdą šešerius metus – nuo 1996 m.

Šiuo metu tiek individualūs verslininkai, tiek juridiniai asmenys. asmenys turi galimybę pasirinkti apmokestinimą – arba bendrą, arba supaprastintą sistemą. Užregistruoti perėjimą į vieną iš jų yra gana paprasta – reikia pateikti pranešimą, kurio pildymo taisykles galima išstudijuoti 2019 metais kuriamame individualaus verslininko supaprastintos mokesčių sistemos paraiškos pavyzdyje.

Perėjimas prie supaprastintos mokesčių sistemos – privalumai ir trūkumai

Supaprastinta mokesčių sistema – tai pirmiausia naujai kuriamoms įmonėms skirtas mokesčių režimas, pagal kurį mokesčių mokėtojas gali apskaičiuoti ir sumokėti fiksuotą 6% mokestį nuo visų gautų pajamų. Taip pat galima pasirinkti sistemą „Pajamos minus išlaidos“ – tada tarifas bus lygus 15%, o mokestis bus skaičiuojamas nuo pajamų, sumažintų išlaidų suma. Pagal regioninius įstatymus gali būti nustatomi diferencijuoti tarifai nuo 5% iki 15%.

Prašymo taikyti supaprastintą mokesčių sistemą formą galite atsisiųsti registruodami individualų verslininką 2019 m.

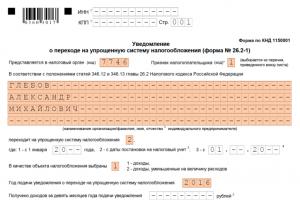

Pranešimo apie perėjimą prie supaprastintos mokesčių sistemos individualiems verslininkams pildymo pavyzdys nuo 2016 m

Nuo 2016 m. Rusijos Federacijoje tarifą galima sumažinti pagal supaprastintą sistemą: „Pajamų“ sistemai - iki 1%, sistemai „Pajamos atėmus išlaidas“ - iki 5%. Perjungti į sistemą yra gana paprasta, ypač naujai įmonei. Pakanka išstudijuoti pavyzdį ir registracijos metu užpildyti supaprastintos mokesčių sistemos individualiems verslininkams paraiškos formą.

Supaprastintos mokesčių sistemos naudojimas leido daugeliui verslininkų patirti šiuos privalumus:

- Apskaitos ataskaita pateikiama kartą per metus kaip deklaracija;

- Nereikia kurti viso buhalterių skyriaus – užtenka vieno profesionalo;

- Visų rūšių apskaita pastebimai supaprastinta;

- Vietoj trijų skirtingų mokesčių mokamas vienas;

- Individualių verslininkų veiklos pajamos nėra apmokestinamos gyventojų pajamų mokesčiu.

Nepaisant visų supaprastintos mokesčių sistemos privalumų, reikia atsižvelgti į šiuos trūkumus:

- Asmenų, kuriems leidžiama naudotis supaprastinta mokesčių sistema, ratas yra apribotas veiklos rūšimis, kurių visas sąrašas nurodytas PMĮ 3 dalyje. 346.12 Rusijos Federacijos mokesčių kodeksas. Galite nurodyti ne vieną pavyzdį – bankai ir draudimo bendrovės, notarai, investiciniai fondai ir pan.;

- Negalite kurti supaprastinta tvarka veikiančios įmonės filialų;

- Supaprastinta mokesčių sistema negali būti taikoma, jei pajamos viršija 60 milijonų rublių. metais. Tokiu atveju reikalinga apskaita ir bendra apmokėjimo tvarka;

- Išlaidų, mažinančių mokėjimų sumą „Pajamos minus išlaidos“ režimu, sąrašas yra ribotas;

- Į duomenų bazę įtraukiamos absoliučiai visų rūšių pajamos, gautos iš įmonės kasos ir sąskaitos – net ir klaidingi mokėjimai;

- Norėdami likviduoti įmonę, turėsite parengti finansines ataskaitas.

Supaprastintos mokesčių sistemos reikalavimai

Norint naudoti supaprastintą mokesčių sistemą, turi būti įvykdytos šios sąlygos:

- Maksimalus įmonės darbuotojų skaičius – 100 žmonių;

- Didžiausios įmonės pajamos yra 60 milijonų rublių;

- Didžiausia likutinė vertė yra 100 milijonų rublių.

Papildomi organizacijos kriterijai:

- Maksimali kitų firmų dalis joje – 25%;

- Organizacija negali turėti ar kurti naujų filialų;

- Per devynis mėnesius metų, per kuriuos teikiamos paraiškos, organizacijos pajamos turi būti ne didesnės kaip 45 milijonai rublių. (pagal Rusijos Federacijos mokesčių kodekso 2 346.12 straipsnį).

Dauguma individualių verslininkų turėtų būti patenkinti šia situacija, ypač todėl, kad registracijos procesas norint pereiti prie naujos sistemos yra gana paprastas - pagal pavyzdį turite užpildyti pranešimo formą ir pateikti ją Federalinei mokesčių tarnybai.

Prašymo taikyti supaprastintą mokesčių sistemą padavimo terminas registruojant individualų verslininką 2019 m

Norėdami dirbti pagal ONS, turite užpildyti individualių verslininkų supaprastintos mokesčių sistemos paraiškos formą 2019 m. Šis dokumentas pateikiamas INFS. Perėjimui skiriamą laikotarpį įtakoja tai, kaip jis įvyksta: registruojant dalyką, t.y. ar tai naujai sukurtas individualus verslininkas, ar perėjimą atlieka esamas individualus verslininkas.

Prašymas taikyti supaprastintą mokesčių sistemą registruojant individualius verslininkus

Pagal numatytuosius nustatymus individualus verslininkas yra mokesčių mokėtojas, turintis bendrą mokesčių mokėjimo sistemą. Dauguma mažų įmonių nuo pat atidarymo renkasi dirbti supaprastintu režimu. Tokiu atveju mokesčių inspekcijai pateikiamas pranešimas apie supaprastintą mokesčių sistemą individualiems verslininkams registruojantis kartu su dokumentais, reikalingais individualiam verslininkui sukurti.

Prašymas turi būti užpildytas laikantis visų taisyklių. Pirmiausia rekomenduojama, kad jūsų paraiška būtų priimta be nereikalingų problemų ir klausimų.

Jei registruodami individualų verslininką nepateikėte prašymo supaprastinti, turėtumėte atsižvelgti į kad naujai atidarytam individualiam verslininkui supaprastintos mokesčių sistemos pasirinkimo laikotarpis yra 30 dienų nuo įregistravimo dienos. Jį būtina užpildyti pagal pavyzdį ir per tą laiką nunešti į mokesčių tarnybą. Naudoti supaprastintą formą leidžiama nuo pat įmonės veiklos pradžios.

Perėjimas nuo Naujųjų metų

Jei individualus verslininkas neturėjo galimybės pereiti nuo 2019 m., būtina pateikti pranešimą dėl 2020 m.

Perėjimą nuo 2020 metų galima registruoti iki 2019 metų pabaigos. Šis reikalavimas nėra naujas – jis galioja daugiau nei 10 metų. Pagal įstatymą, kai paskutinė bet kokiai registracijai ar ataskaitų pateikimui skirta diena yra poilsio diena, konkreti data nukeliama į kitą savaitės dieną. Prisiregistruoti sistemoje padės pavyzdys, kaip užpildyti pranešimą apie perėjimą prie supaprastintos mokesčių sistemos 2019 m. individualiems verslininkams.

Naujai registruoto individualaus verslininko supaprastintos mokesčių sistemos paraiškos pavyzdys, kurį galima atsisiųsti iš interneto, parodo pagrindines jos pildymo taisykles. Norėdami pereiti, turite užsiregistruoti Federalinėje mokesčių tarnyboje. Jį gali pasirašyti tiek individualaus verslininko vadovas, tiek jo atstovas.

Vaizdo įrašas: pranešimo apie perėjimą prie supaprastintos mokesčių sistemos pildymas

Šiandien supaprastinta mokesčių sistema yra viena iš populiariausių lengvatinių mokesčių režimų tarp mažų įmonių. Juk būtent jis leidžia tvarkyti apskaitą supaprastinta forma, pranešant net apie nedidelį skaičių mokesčių, kurie yra mažesni nei OSNO. Norėdami pereiti prie supaprastintos mokesčių sistemos, turite nustatyta tvarka pateikti prašymą 26.2-1 formoje.

Tuo pačiu metu spaustuvėje galite įsigyti pačią formą, atsispausdinti formą svetainėje (Prašymo dėl perėjimo prie supaprastintos mokesčių sistemos forma.) arba gauti iš mokesčių inspekcijos.

Prašymas taikyti supaprastintą mokesčių sistemą 2019 (pildymo instrukcijos):

Taigi, norėdami užpildyti prašymą pereiti prie supaprastintos mokesčių sistemos 2019 m., galite:

Pats paraiškos pildymas susideda iš šių veiksmų:

Paraiškos viršuje turite užrašyti verslininko ar įmonės TIN. Jam skirta dvylikos celių erdvė. Jei skaičių sudaro dešimt simbolių, paskutiniuose langeliuose įveskite „-“.

Kontrolinio punkto laukelį pildo tik organizacijos, o asmenys turi įvesti „-“. Po to turite įvesti keturių skaitmenų mokesčių inspekcijos, į kurią bus išsiųsta paraiška, kodą.

Tada laukelyje „mokesčių mokėtojo identifikavimas“ reikia įvesti, kada forma pildoma. Pateikdami šią paraišką kartu su dokumentais dėl verslininko ar organizacijos valstybinės registracijos rašome „1“, o jei paraiška teikiama juridiniam ar fiziniam asmeniui, kuris vėl registruojasi po likvidavimo ar uždarymo, – „2“. Be to, šį elementą turėtų pasirinkti tie, kurie pereina prie supaprastintos sistemos su UTII. Perjungiant iš kitos sistemos (ne UTII) – nustatykite „3“.

Toliau į paraišką įrašome juridinio asmens pavadinimą pagal oficialius dokumentus arba pilną paties individualaus verslininko pavadinimą, atitinkantį pasą. Įmonės pavadinimas turi būti įrašytas vienoje eilutėje, o asmeninė informacija – naujoje eilutėje. Likusius tuščius langelius pabraukite „-“.

Po to turite nurodyti, nuo kurio laiko pereinama prie supaprastintos mokesčių sistemos: įdėti „1“ - jei nuo sausio 1 d. iš kitokio mokesčių režimo, arba įdėti „2“ - nuo asmens įregistravimo dienos. verslininkas ar organizacija. Skaičius „3“ nustatomas, jei mokesčių mokėtojas baigė vykdyti veiklą, kuriai taikomas UTII, ir todėl pereina prie supaprastintos mokesčių sistemos.

Kitoje eilutėje reikia pasirinkti apmokestinimo objektą, įvesdami „1“ skaičiuojant „pagal pajamas“ arba „2“ - pagal pajamas išlaidoms. Likę du laukeliai turi būti užpildyti, jei mokesčių mokėtojas pereina iš kito režimo į supaprastintą mokesčių sistemą.

Apačioje prašymas yra padalintas į dvi dalis ir jūs turite užpildyti tik kairę, nurodydami, kas pateikia šį dokumentą mokesčių inspekcijai.

Išsamios formos Nr. 26.2-1 pildymo instrukcijos:

1 etapas. TIN (individualaus mokesčių numerio) nuoroda:

Nurodykite individualaus verslininko registracijos pažymėjime nurodytą asmens mokesčių numerį.

2 etapas. Nurodykite mokesčių institucijos numerį:

Turite nurodyti savo mokesčių tarnybos numerį. Numerį galite sužinoti: https://service.nalog.ru/addrno.do.

3 etapas. Nurodykite mokesčių mokėtojo pavardę, vardą ir patronimą (pilną vardą):

4 etapas. Perėjimo prie supaprastintos mokesčių sistemos subjekto skaitmeninio kodo nurodymas.

Skaitmeninis kodas 1 turi būti nurodyti pereinantiems prie supaprastinto apmokestinimo sistemos iš kitų mokesčių režimų.

Skaitmeninis kodas 2 turi būti nurodyti pirmą kartą registruojantiems individualiu verslininku.

Skaitmeninis kodas 3 turi būti nurodyta tiems, kurie pereina prie supaprastintos mokesčių sistemos su UTII.

5 etapas. Apmokestinimo objekto nurodymas.

Nurodykite skaitmeninį kodą 1, jei apmokestinimo objektas bus pajamos .

Nurodykite skaitmeninį kodą 2, jei apmokestinami objektai tampa pajamos, sumažintos išlaidomis.

Be to, nepamirškite nurodyti pranešimo apie perėjimą prie supaprastintos mokesčių sistemos pateikimo metų.

6 etapas. Šiame etape naujai registruotiems verslininkams būtina dėti brūkšnelius.

7 etapas. Nurodomas kontaktinis telefono numeris ir prašymo pereiti prie supaprastintos mokesčių sistemos pildymo data.

Jei prašymą teikiate patys, turite nurodyti skaitmeninį kodą 1, kontaktinį telefono numerį ir prašymo užpildymo datą.

Jei prašymą pateikia Jūsų atstovas, turite nurodyti visą jo kontaktinę informaciją, taip pat atstovo įgaliojimus patvirtinančių dokumentų pavadinimą ir rekvizitus.

Sveikiname, sėkmingai atlikote visus prašymo 2019 metais pereiti prie supaprastintos mokesčių sistemos pildymo etapus! Galite saugiai atsispausdinti šią paraišką ir pateikti ją savo gyvenamosios vietos mokesčių inspekcijai!

Taigi. Kadangi pasiekėte šį puslapį, galite manyti, kad mokesčių režimas buvo pasirinktas ir tai yra Supaprastinto apmokestinimo sistema.

26.2-1 formos paraiška dėl perėjimo prie supaprastintos mokesčių sistemos turi būti pateikta mokesčių inspekcijai kartu su kitais dokumentais norint atidaryti individualų verslininką ar UAB. Jei to nepadarėte, viskas gerai.

Įstatymas leidžia šią paraišką pateikti per 30 dienų nuo pagrindinio dokumentų paketo pateikimo.

Pavyzdys ant pirštų:

2016 m. spalio 15 d. Valerijus užregistravo individualų verslininką, tačiau nežinojo apie svetainę Assistant.ru ir todėl pasirinko netinkamą mokesčių režimą. 2016 metų lapkričio 30 dieną draugai įtikino Valerijų mokesčių inspekcijai pateikti prašymą pereiti prie supaprastintos mokesčių sistemos, ką jis ir padarė. 2017 m. sausio 1 d. Valerijus tampa visaverčiu individualiu verslininku, naudojančiu supaprastintą sistemą.

Jei pereinate prie supaprastintos mokesčių sistemos iš kito mokesčių režimo, supaprastinta mokesčių sistema „įsijungs“ tik nuo kitų metų, einančių po prašymo padavimo metų, sausio pirmosios. Svarbiausia turėti laiko pateikti dokumentą nuo einamųjų metų spalio iki gruodžio mėn.

Prašymo pereiti prie supaprastintos mokesčių sistemos forma (pagal formą Nr. 26.2-1)

Pirmiausia atsisiųskite tuščią formą.

Žemiau rasite išsamų šios paraiškos pildymo vadovą.

FAILAI

Dar kartą visi supaprastintos mokesčių sistemos privalumai

- galimybė legaliai vykdyti verslą nemokant 13% gyventojų pajamų mokesčio;

- išlyginamas verslininko veikloje naudojamo turto mokestis;

- pamiršti apie PVM;

- skaičiavimo paprastumas. Mokame arba 6 procentus visų pajamų, arba 15 procentų pajamų atėmus išlaidas.

Beje! Sakydami, kad supaprastinta mokesčių sistema pakeičia visą verslininkui tenkančią mokesčių naštą, meluoja. Gyventojų pajamų mokestį nuo darbuotojų atlyginimų prašome sumokėti laiku įstatymų nustatyta tvarka.

Kai pereinate prie supaprastintos versijos, atsiminkite sąlygas, kuriomis jums nebus leista to daryti!

- Jūsų įmonė turi atstovybes ir filialus (žinoma, apie juos atitinkamai buvo pranešta mokesčių inspekcijai). Tie. jei dirbate kartu su Vitaliku Permėje, spausdinate vizitines korteles, o Kazanėje Maxim ir Katya platinate, tai nereiškia, kad turite Kazanės filialą ir atitinkamai ši sąlyga, kuriai esant negali būti taikoma supaprastinta mokesčių sistema, nėra aktuali. .

- Turite turėti mažiau nei 100 darbuotojų. Žinoma, oficialiai sutvarkyta. Pas jus gali dirbti pusantro tūkstančio žmonių, tačiau jei tarnybinėse tarnybose dirbsite vienas, nesinaudoti supaprastinta mokesčių sistema nebus sąlygų. Kitas dalykas – kils klausimų dėl jūsų darbo našumo, antraip kiekvienas dirbtų savo įmonėje vienas.

- Likutinė vertė yra daugiau nei 100 milijonų rublių. Priešingu atveju esate per daug turtingas, kad galėtumėte naudoti „paprastus“ režimus.

- Kitos įmonės neturėtų turėti jūsų akcijų paketo, viršijančio 25%. Tai neaktuali sąlyga individualiems verslininkams.

- Per pirmuosius tris metų ketvirčius, kuriais pateikiamas prašymas pereiti prie supaprastintos sistemos, pajamos neturėtų viršyti 45 mln.

- Bendros metinės pajamos neturėtų viršyti 60 milijonų rublių.

Dėmesio: paskutiniuose dviejuose punktuose sumos 45 ir 60 turi būti papildomai dauginamos iš defliatoriaus koeficiento, kuris kinta kasmet.

Pradėkime pildyti prašymą pagal formą Nr.26.2-1. Beje, pagal KND 1150001.

Mūsų paraišką pateiks naujai nukaldintas verslininkas Konstantinas Jusupovičius Okhtyvo. Jis nusprendė pereiti prie supaprastinto apmokestinimo režimo iš karto nuo individualaus verslininko įregistravimo momento.

TIN laukas- čia viskas aišku be tolesnių kalbų.

(registracijos priežasties kodas) – individualus verslininkas jo neturi. Neieškok, vistiek nerasi. Palikite lauką tuščią.

Mokesčių institucijos kodas

Žemiau matome mokesčių institucijos kodą. Iš kur galiu jį gauti? Tai paprasta: eikite į mokesčių tarnybą (https://service.nalog.ru/addrno.do), įveskite savo adresą lauke ir jums bus suteiktas mokesčių kodas, susietas su jūsų registracijos vieta. Tai reikia įvesti atitinkamame formos lauke.

Mes išsiaiškinome kodą.

Mokesčių mokėtojo atributas

Čia reikia parašyti vieną skaičių - mokesčių mokėtojo atributo kodą.

- - rašyti tie, kurie pateikia prašymą kartu su dokumentais įregistruoti individualius verslininkus. Būtent toks yra mūsų atvejis.

- — kai vėl registruojate įmonę ar individualų verslininką. Tie. Jau buvo individualūs verslininkai, tada jie užsidarė, jūs vėl atidarote – tada ši byla jūsų. Verslininkai, kurie nustojo būti UTII mokėtojais, taip pat rašo du.

- - pereinant nuo kito mokesčių režimo prie supaprastintos mokesčių sistemos, išskyrus UTII (jiems - 2). Pavyzdžiui, jei esate OSN ir norite pereiti prie supaprastintos mokesčių sistemos, tada trejetas skirtas jums.

- – pateikia tie, kurie prašymą pateikia nuo praėjusių metų spalio iki gruodžio, siekdami pereiti prie supaprastintos mokesčių sistemos nuo kitų metų sausio.

- - tie, kurie perkelia iš karto po registracijos. Mūsų variantas.

- — verslininkai, kurie nustojo būti UTII mokėtojais. Jie turi teisę pereiti prie supaprastintos mokesčių sistemos ne nuo kitų metų sausio 1 d., o nuo kito einamųjų metų mėnesio 1 dienos.

Kitame langelyje dedame 1, jei pasirenkame mokėti 6% tik nuo pajamų, o 2 dedame į situaciją, kai pasirinkimas krito į „pajamas atėmus išlaidas“, kur jau mokame 15%.

Mažas lengvas pavyzdys:

Padarėte taburetę, išleidę jai 300 rublių. Tada jis buvo parduotas už 1500 rublių. Jei pasirenkate mokėti iš „pajamų“, mokėkite 6% nuo 1500 rublių - 90 rublių. Jei pasirinkote „iš pajamų atėmus išlaidas“, tada 15% sumos (1500 rublių - 300 rublių) - 180 rublių.

Šiame pavyzdyje pelningiau pasirinkti „pajamas“. Dabar įsivaizduokite, kad išlaidų suma būtų ne 300, o 1000, tada nuo 1200 rublių būtų mokama 15%, o nuo 500, o tai jau 75 rubliai. Palyginti su 90 „pajamų“, jis atrodo patrauklesnis.

Štai kodėl svarbu apdairiai pasirinkti mokesčių mokėjimo būdą pagal supaprastintą mokesčių sistemą.

Lieka paprasčiausias paskutinis etapas.

Pranešimo metai— įveskite dabartinį.

Pajamos gautos už devynis mėnesius- nulis, nes dar tik registruojamės. Kodėl ši sritis buvo įvesta – rašoma aukščiau – pereinančių prie supaprastintos mokesčių sistemos, pajamos pirmus 3 einamųjų metų ketvirčius neturėtų viršyti 45 mln.

Kitoje eilutėje, kuri vadinama ilgalaikio turto likutine verte, yra tas pats pranešimas. Mes jų neturime, visur dedame brūkšnelius, tie, kurie turi, deda skaičius.

Prie programos priedų neturėsime, todėl kiekviename langelyje yra trys brūkšniai.

Toliau pagal pavyzdį. Visas vardas dar kartą, kaip parodyta paveikslėlyje:

1

- jei prašymą pateikiame patys ir

2

– jei už mus tai padarys trečioji šalis. Parašas, data ir antspaudas, jei dirbate su antspaudu. Jei ne, nereikia.

Žemiau esantys laukai yra skirti asmens – Jūsų atstovo dokumentui. Atitinkamai, jei nesinaudojate trečiųjų šalių paslaugomis, šių laukų pildyti nereikia.

Dešiniąjį stulpelį užpildo mokesčių pareigūnas.

Šią paraiškos formą privalome atspausdinti dviem egzemplioriais! Vienas eina į mokesčių inspekciją, kitas privalo turėti savo antspaudą – pasiimame sau! Atminkite: ateityje gali prireikti dokumento, patvirtinančio, kad taikote supaprastintą mokesčių sistemą.

Kokiais atvejais pateikiamas pranešimas apie perėjimą prie supaprastintos mokesčių sistemos?

Verslo subjektai turi teisę savarankiškai pasirinkti apmokestinimo režimą. Prie kitos sistemos pereinama savanoriškai kartą per metus. Jei įmonė atitinka reikalavimus, išvardytus 2 str. Rusijos Federacijos mokesčių kodekso 346.12 str., ir norinti nuo kitų metų pereiti prie specialaus režimo, ji gali pateikti mokesčių inspekcijai pranešimą apie perėjimą prie supaprastintos mokesčių sistemos iki einamųjų metų gruodžio 31 d.

Naujai įsteigtos įmonės turėtų apsispręsti dėl supaprastintos mokesčių sistemos pasirinkimo ne vėliau kaip per 30 dienų nuo įregistravimo dienos.

Apie perėjimą prie supaprastintos sistemos, įskaitant pranešimų pateikimo terminus, skaitykite šiame skyriuje.

Praradus teisę taikyti UTII dėl teisės aktų pasikeitimų (bet ne pažeidus kodekso reikalavimus) arba nutraukus UTII veiklą ir pradėjus kitą, taip pat gali būti pateikta pranešimo forma, norint pereiti prie supaprastinta mokesčių sistema. Šiuo atveju naują režimą būtina taikyti nuo mėnesio, kurį tolesnis UTII naudojimas tapo neįmanomas arba veikla, kuriai anksčiau buvo taikoma UTII, buvo nutraukta, pradžios (Rusijos Federacijos mokesčių kodekso 346.13 straipsnio 2 punktas). .

Pranešimo apie perėjimą prie supaprastintos mokesčių sistemos 2019–2020 m. forma

Pranešimo apie supaprastintą mokesčių sistemą 2019–2020 metams forma patvirtinta Rusijos federalinės mokesčių tarnybos 2012 m. lapkričio 2 d. įsakymu Nr. ММВ-7-3/829@. Šį dokumentą mokesčių inspekcija priima savanoriškai pakeitus režimą nuo kito mokestinio laikotarpio iki einamųjų metų gruodžio paskutinės dienos imtinai, o jei ne darbo diena, tai iki pirmos darbo dienos. kitų metų. Pildydami formą turite pasirinkti būsimą apmokestinimo objektą - „pajamos“ arba „pajamos atėmus išlaidas“.

Peržiūrėkite pranešimo formos pavyzdį čia: Pranešimas apie perėjimą prie supaprastintos mokesčių sistemos .

Perėjimo prie supaprastintos mokesčių sistemos forma: papildoma informacija

Perėjimo prie supaprastintos mokesčių sistemos 2019-2020 metais formoje, kurią Federalinei mokesčių tarnybai pateikia jau veikiančios įmonės, be pasirinkto apmokestinamojo objekto, informacija apie einamųjų metų 9 mėnesių pajamas ir likutinę fiksuotosios vertės vertę. nurodytas turtas. Nereikalaujama pateikti vidutinį darbuotojų skaičių ir kitus duomenis, turinčius įtakos supaprastintos mokesčių sistemos taikymo kriterijų laikymuisi. Tačiau atminkite, kad kai kuriuos kriterijus mokesčių inspekcija gali patikrinti savarankiškai pagal Vieningą valstybinį juridinių asmenų registrą, o kai kuriuos – atlikdama auditą vietoje arba atlikdama auditą. Todėl neturėtumėte tikėtis galimybės naudoti supaprastintą mokesčių sistemą, jei yra bent šiek tiek neatitikimų 3 straipsnio 3 dalyje nurodytiems standartams. 346.12 Rusijos Federacijos mokesčių kodeksas.

- Pirmajai kategorijai priskiriami verslininkai ir organizacijos, neseniai pradėjusios vykdyti veiklą ir ką tik spėjusios užsiregistruoti mokesčių tikslais. Ši kategorija neabejotinai turi patiems apsispręsti ir pasirinkti, kurį konkretų objektą nori apmokestinti, visas pajamas, ar tik grynąją jų dalį, tai yra pelną, atsižvelgiant į išlaidas.

- Organizacijos ir individualūs verslininkai, dirbantys pagal bendrą mokesčių atskaitymo sistemą, bet norintys patys pakeisti mokesčių mokėjimo sistemą pereidami prie supaprastintos mokesčių sistemos. Antrajai grupei taip pat reikės nustatyti objektą, iš kurio bus atliekami atskaitymai, ir spėti pateikti prašymą dėl perėjimo prie „supaprastintos“ sistemos.

Kas neturėtų

Turime pradėti nuo organizacijų:

- Negalite pereiti prie supaprastintos mokesčių sistemos, jei organizacijos turi filialus;

- Tiems, kurie užsiima azartinių lošimų verslu;

- Jei visos pajamos viršija keturiasdešimt penkis milijonus rublių už 9 kalendorinius mėnesius;

- Organizacijos, kurių veikla vykdoma finansų ekonomikos sektoriuje;

- Tie, kurie naudojasi bendruoju žemės ūkio mokesčiu;

- Jei bendras organizacijos darbuotojų skaičius yra daugiau nei šimtas žmonių;

- Jeigu kitų organizacijų dalis viršija 25 procentus;

- Viešojo sektoriaus institucijos, užsienio ir mikrofinansų organizacijos;

- Jei organizacija pamiršo pranešti mokesčių inspekcijai apie perėjimą prie supaprastintos mokesčių sistemos.

Dabar reikia išsiaiškinti, kokiais atvejais individualūs (privatūs) verslininkai negali naudotis supaprastinta mokesčių sistema:

- Individualūs verslininkai, kurie nenorėjo pranešti mokesčių inspekcijai, kad perėjo prie supaprastintos mokesčių sistemos;

- Jei darbuotojų skaičius viršija šimtą žmonių;

- Individualūs verslininkai teisės srityje (notarai ir teisininkai);

- Taip pat tiems, kurie naudojasi Vieningu žemės ūkio mokesčiu.

Individualių verslininkų pasiskirstymas pagal ekonominės veiklos rūšis 2016 m

| Ekonominė veikla | Kiekis |

| Iš viso | 37 335 vnt |

| Žemės ūkis, miškininkystė ir medžioklė | 1 238 vnt |

| Žvejyba, žuvų auginimas | 22 vienetai |

| Kasyba | 1 vienetas |

| Gamybos pramonės šakos | 1 670 vnt |

| Vandens, dujų, elektros gamyba ir paskirstymas | 12 vienetų |

| Statyba | 1 511 vnt |

| Prekiaujame tiek didmenine, tiek mažmenine prekyba | 19 838 vnt |

| Viešbučių ir restoranų verslas | 610 vnt |

| Komunikacijos, transportas | 5 917 vnt |

| Finansai | 199 vienetai |

| Nekilnojamasis turtas | 3 905 vnt |

| Biudžetinė sritis | 9 vienetai |

| Švietimo sfera | 182 vienetai |

| Asmeniniai ir komunaliniai | 2 057 vnt |

| Socialinės paslaugos ir sveikata | 149 vnt |

| Namų tvarkymo paslaugos | 15 vienetų |

Kaip pereiti prie supaprastintos mokesčių sistemos individualiems verslininkams ir naujai įsteigtoms LLC

Norėdami pereiti prie „supaprastinto mokesčio“ jauniems verslininkams ir įmonėms, apie šį norą jie turi pranešti mokesčių inspekcijai. Tai turi būti padaryta ne vėliau kaip per 30 dienų nuo registracijos mokesčių inspekcijoje momento. Tai yra privaloma sąlyga.

Taip pat turėsite nuspręsti dėl mokesčių atskaitos mokėjimo objekto:

- jei tai tik „pajamos“, tai pagal supaprastintą mokesčių sistemą jos bus apmokestinamos šešiais procentais;

- tuo atveju, kai objektas yra „pajamos atėmus išlaidas“, mokestis bus 15 proc.

Tai tiesiogiai įtakoja sumą, kuri turės būti pervesta į federalinį ataskaitinio laikotarpio biudžetą. Pasirinktas objektas gali būti pakeistas ateityje.

Kaip pakeisti esamą sistemą į supaprastintą mokesčių sistemą

- Prašymas pervesti mokesčių inspekcijai turi būti pateiktas iki einamųjų metų gruodžio 31 d.;

- Pereinant nuo UTII prie supaprastintos mokesčių sistemos, galite pradėti ją naudoti nuo to laikotarpio, kai nustojo naudoti UTII.

Jei yra didelis noras pereiti prie supaprastintos mokesčių sistemos, tam turėsite sudaryti specialią paraišką dviem egzemplioriais, tai yra 26.2-1 forma. Pavyzdį ir formą galite gauti savo gyvenamosios vietos mokesčių inspekcijoje. Taip pat galite atsisiųsti nemokamą pranešimo formą apie perėjimą prie supaprastintos mokesčių sistemos

Viena paraiška lieka pareiškėjo rankose, antroji pateikiama mokesčių pareigūnams, kiekviena iš jų bus antspauduota ir pasirašyta, kas patvirtins jos priėmimą svarstyti.

Formos pildymo pavyzdys

Kaip užpildyti formą, trumpos instrukcijos (pavyzdžiai nuotraukose po kiekviena preke)

1. Pačiame formos viršuje turėsite nurodyti TIN, kuris jums bus priskirtas registruojantis kaip individualus verslininkas. Patikrinimo punkto eilutę turi užpildyti tik juridiniai asmenys arba joje yra brūkšnelių.

3. Dešinėje turėsite parašyti mokesčių mokėtojo identifikavimo kodą, nuo 1 iki 3. Formos apačioje yra šios eilutės paaiškinimas, padėsiantis išsiaiškinti;

5. Toliau turite nurodyti skaičių nuo 1 iki 3, atsižvelgiant į tai, kas „pereina prie supaprastintos mokesčių sistemos“. Formos apačioje yra išnaša, kuri padės suprasti, kurį skaičių įvesti teisingai;

6. Kitas dalykas, kurį reikia padaryti, yra pažymėti apmokestinimo objektą skaičiumi, kaip siūloma priešingai, ir įvesti pereinamojo laikotarpio metus;

7. Kitus 3 taškus pildo tik juridiniai asmenys, jei esate individualus verslininkas, dėkite brūkšnelį;

9. Pabaigoje nurodomas kontaktinis telefono numeris, šios dienos data ir anketą pildančio asmens parašas. Nepamirškite, kad tuščios ląstelės užpildytos brūkšneliais.